土地や建物を取得する際にかかる税金の1つが『登録免許税』です。

登録免許税を調べても「課税標準ってどの金額?」「いつまで軽減措置を受けられるの?」「どの条件で軽減税率になるの?」と悩みませんか?

登録免許税は「土地・建物・抵当権」「新築・中古」で分けて考えると理解できます。

こちらでは、登録免許税について以下の要点を中心に、わかりやすく解説していきます。

- 不動産登記と登録免許税の関係

- 登録免許税が発生する不動産登記の種類と税率まとめ

- 事例を用いた登録免許税の計算方法

不動産登記とは

不動産登記とは 『土地や建物の不動産が誰の所有物なのか誰にでも分かるように法務局(登記所)に保管されている登記簿に記録すること』 です。

土地や建物を購入したときは、不動産登記をして初めて所有権を主張できます。

・不動産登記をして初めて所有権を主張できる(売買成立時ではない)

登録免許税とは

登録免許税は 『不動産の所有権や抵当権を登記する際に課税される税金』 です。

土地や建物を購入して不動産登記する以外にも、抵当権を登記する時に登録免許税が課税されます。

住宅ローンを金融機関から借りた際、万が一、返済できない場合に備えて、土地や建物を担保とする権利のこと

・抵当権を登記する時も登録免許税が課税される

登録免許税額の計算式

登録免許税額は、課税標準に税率をかけて求められます。(国税庁:登録免許税の税額表)

登録免許税額=不動産の価額(課税標準)×税率

登録免許税額=債権金額(課税標準)×税率

課税標準の内容は、土地建物登記と抵当権設定登記で違いますが、一つ一つわかりやすく紐解いていきます。

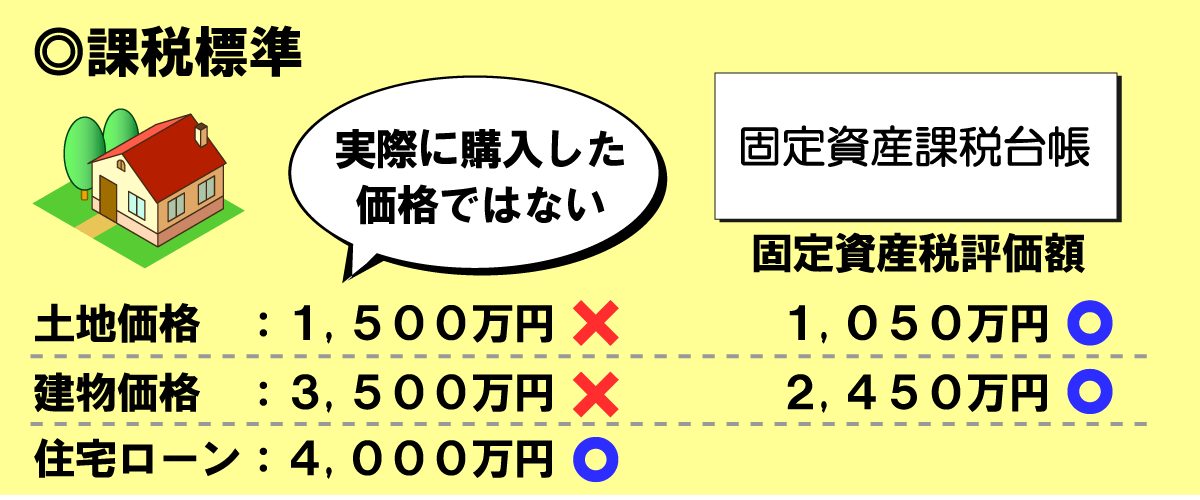

課税標準

登録免許税の課税標準は 『登録免許税を算出する際に使用する算定基準』のことです。

例えば、所得税であれば「所得(課税標準)×税率」で求められ、ほとんどの税金は「課税標準×税率」で計算されます。

土地や建物を取得したとき

土地や建物を取得したときの登録免許税課税標準は、実際に支払った売買価格ではなく、都道府県税事務所や市町村役場に備えられている固定資産課税台帳の固定資産税評価額が適用されます。

抵当権を設定したとき

抵当権設定時の登録免許税課税標準は、実際に住宅ローンで借り入れた債権金額が適用されます。

・土地建物取得時の課税標準は、固定資産課税台帳の固定資産税評価額

・抵当権設定時の課税標準は、債権金額

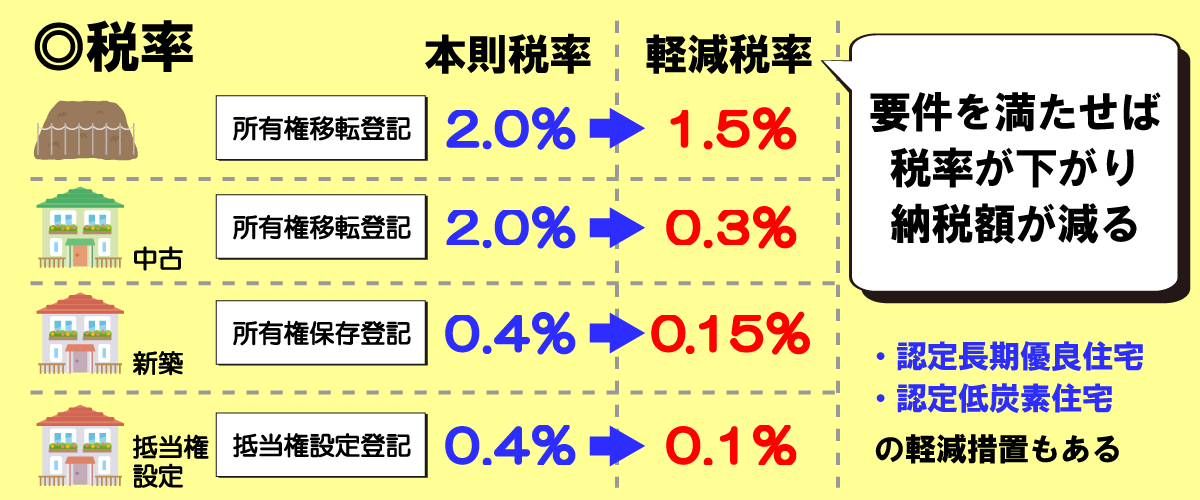

税率

登録免許税の税率は、不動産登記の種類によって違いますが、軽減措置の要件を満たせば税率が下がります。

・要件を満たせば軽減措置(軽減税率適用)を受けられる

登録免許税が発生する不動産登記の種類

登録免許税は、全ての登記に対して課税されるものではありません。

例えば、まだ登記されていない建物を新規で登記する「建物表題登記」には登録免許税はかかりません。

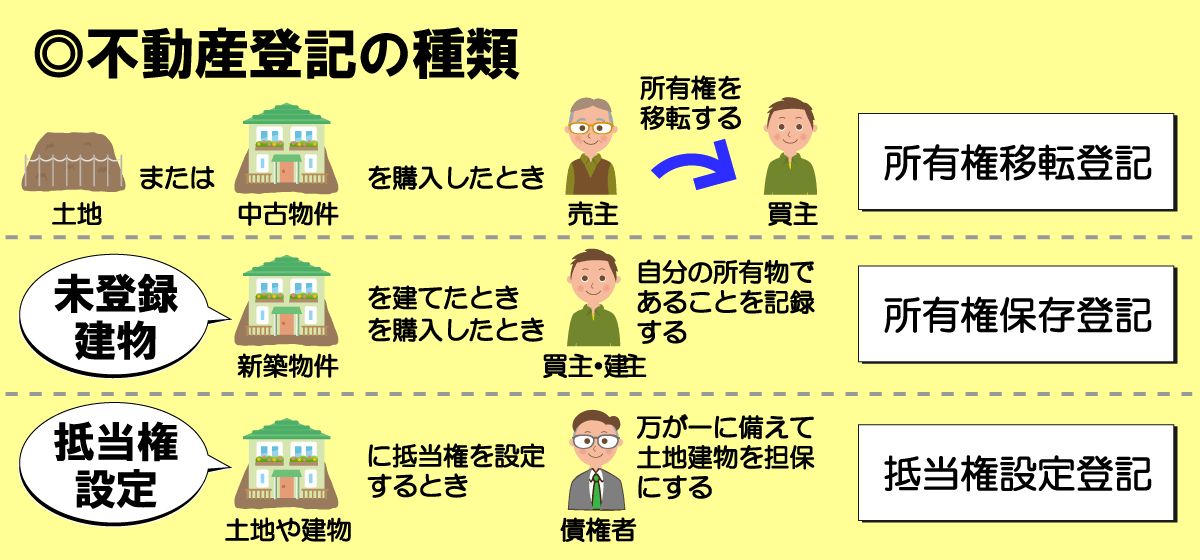

不動産売買時の登録免許税が発生する不動産登記は、以下の3つです。

- 所有権移転登記

- 所有権保存登記

- 抵当権設定登記

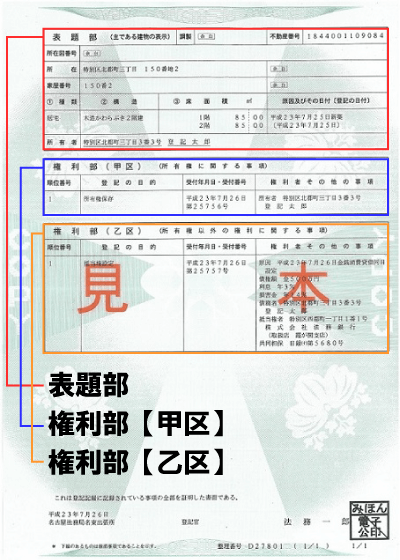

- 表題部:土地や建物の所在・地番・面積など不動産の物理的状況が記録されている

- 権利部(甲区):所有者の氏名・登記目的・取得年月日・取得原因など所有権に関する事項が記録されている

- 権利部(乙区):抵当権・地上権・賃借権など所有権以外の権利が記録されている

所有権移転登記

土地や中古住宅を購入した場合は、売主から買い主へ不動産の持ち主が変わるため、所有権移転登記を行います。

売買による所有権の移転は、売主と買主連名の登記申請書を提出し、登記簿の【権利部(甲区)】に記載されます。

所有権保存登記

新築住宅の購入あるいは、建てた場合は、新しく所有権が発生するため、所有権保存登記を行います。

これは、新築の不動産を取得した人が任意で行う登記で、登記簿の【権利部(甲区)】に記載されます。

抵当権設定登記

土地や建物を購入する際に住宅ローンを金融機関から借りた場合は、土地や建物を担保に、抵当権設定登記が必要です。

抵当権設定登記は、登記簿の【権利部(乙区)】に記載されます。

・「所有権移転登記」「所有権保存登記」「抵当権設定登記」に登録免許税がかかる

登録免許税の計算方法

不動産登記での登録免許税の計算方法については、以下の3つのケースで計算方法を分かりやすく説明しています。

- ①土地を購入したとき

- ②新築・中古の建物を購入したとき

- ③抵当権を設定するとき

①土地を購入したとき

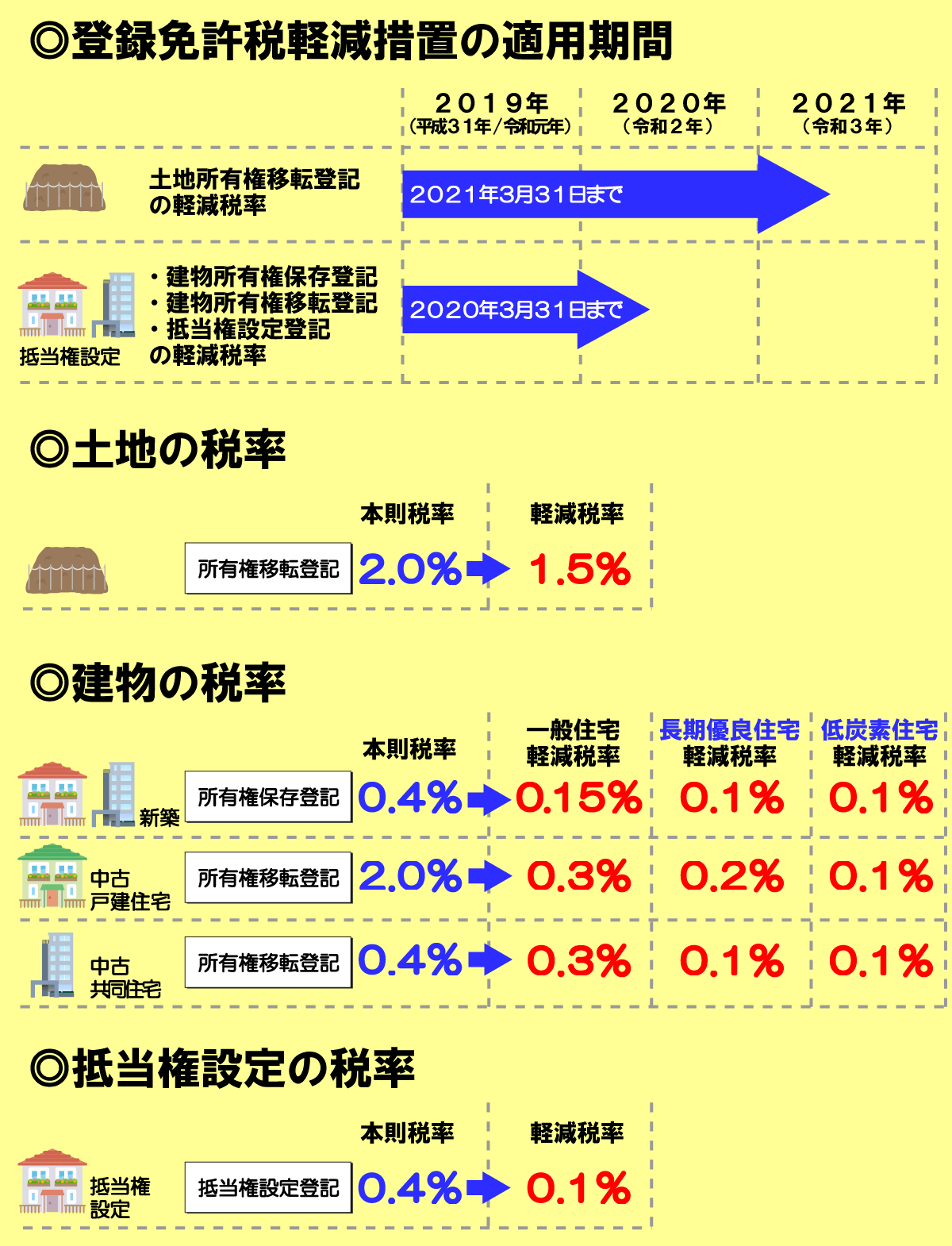

土地を購入した場合は、売主から買い主へ所有権を変えるために「所有権移転登記」が必要です。

| 登記の種類 | 課税標準 | 本則税率 | 軽減税率 |

|---|---|---|---|

| 所有権移転登記(土地) | 土地の価額 | 2.0% | 1.5% |

・本則税率とは、基本となる税率(本来の税率)

・軽減税率とは、要件を満たすことで税率を軽くしたもの

土地を購入したときの所有権移転登記の本則税率は2.0%ですが、軽減措置の要件を満たすと軽減税率1.5%が適用されます(租税特別措置法第72条)。

軽減措置を受けるには、以下の要件を満たさなければいけません。

2019年4月1日追記:土地所有権移転登記の軽減措置は期間終了したため、2019年4月1日以降は本則税率2.0%で計算されます。

- 2019年(平成31年)3月31日までに登記すること(2019年1月現在)

- 2021年(令和3年)3月31日までに登記すること(2019年4月現在)

土地を購入したときの登録免許税の軽減措置要件は、期日のみで、土地面積や住宅の有無は関係ありません。

計算方法

登記日:2019年2月1日

土地購入価格:15,000,000円

固定資産税評価額:10,500,000円

登録免許税 = 固定資産税評価額(課税標準) × 1.5%(軽減税率)

157,500円 = 10,500,000円 × 0.015

計算例1の登録免許税は 157,500円

登記日は、2021年3月31日より前なので軽減措置の要件を満たしており、軽減税率1.5%が適用されます。

課税標準は、土地購入価格ではなく、固定資産税評価額で計算されます。

登記日:2021年5月1日

土地購入価格:15,100,000円

固定資産税評価額:10,573,400円

登録免許税 = 固定資産税評価額(課税標準) × 2.0%(本則税率)

211,460円 = 10,573,000円 × 0.02

計算例2の登録免許税は 211,400円

登記日は、2021年3月31日より後なので軽減措置の要件を満たしておらず、本則税率2.0%が適用されます。

課税標準と登録免許税は、端数処理のルールに従って端数切り捨てで計算されています。

計算時の端数処理

売買による所有権移転登記では、固定資産税評価額(課税標準)の1,000円未満の端数は切り捨てられ、固定資産税評価額が1,000円未満である場合は、1,000円で計算されます。

固定資産税評価額(課税標準):10,573,400円 → 10,573,000円

固定資産税評価額(課税標準):970円 → 1,000円

更に登録免許税は、100円未満の端数が切り捨てられ、登録免許税が1,000円未満である場合は、1,000円で計算されます。

登録免許税:211,460円 → 211,400円

登録免許税:970円 → 1,000円

登録免許税を計算するときの端数処理は、所有権移転登記・所有権保存登記・抵当権設定登記で共通です。

②新築・中古の建物を購入したとき

新築住宅を購入あるいは、建てた場合は、自分の所有物であることを記録するために「所有権保存登記」が必要です。

中古住宅を購入した場合は、土地購入と同様、売主から買い主へ所有権を変えるために「所有権移転登記」が必要です。

| 登記の種類 | 課税標準 | 本則税率 | 軽減税率 |

|---|---|---|---|

| 所有権保存登記(新築戸建て住宅・新築共同住宅) | 不動産の価額 | 0.4% | 0.15% |

| 所有権移転登記(中古戸建て住宅・中古共同住宅) | 不動産の価額 | 2.0% | 0.3% |

所有権保存登記

新築住宅を購入あるいは、建てたときの所有権保存登記の本則税率は0.4%ですが、軽減措置の要件を満たすと軽減税率0.15%が適用されます(租税特別措置法第72条の2)。

- 2020年(令和2年)3月31日までに建物を取得すること

- 自分が住むための住宅であること

- 新築または取得後1年以内の登記であること

- 登記簿面積が50㎡以上であること

- その住宅の所在する市町村等の証明書を添付すること

所有権移転登記

中古住宅を購入したときの所有権移転登記の本則税率は2.0%ですが、軽減措置の要件を満たすと軽減税率0.3%が適用されます(租税特別措置法第73条)。

- 2020年(令和2年)3月31日までに建物を取得すること

- 自分が住むための住宅であること

- 取得後1年以内の登記であること

- 登記簿面積が50㎡以上であること

- 木造一戸建て住宅は築年数20年以内、耐火建築物のマンションは築年数25年以内のもの

- ただし、新耐震基準に適合していることが証明(耐震基準適合証明書など)できれば築年数は問わない

- その住宅の所在する市町村等の証明書を添付すること

中古住宅での所有権移転登記の軽減措置適用要件では、築年数が問われることや、新耐震基準適合住宅と証明できれば、逆に築年数は問われないところがポイントです。

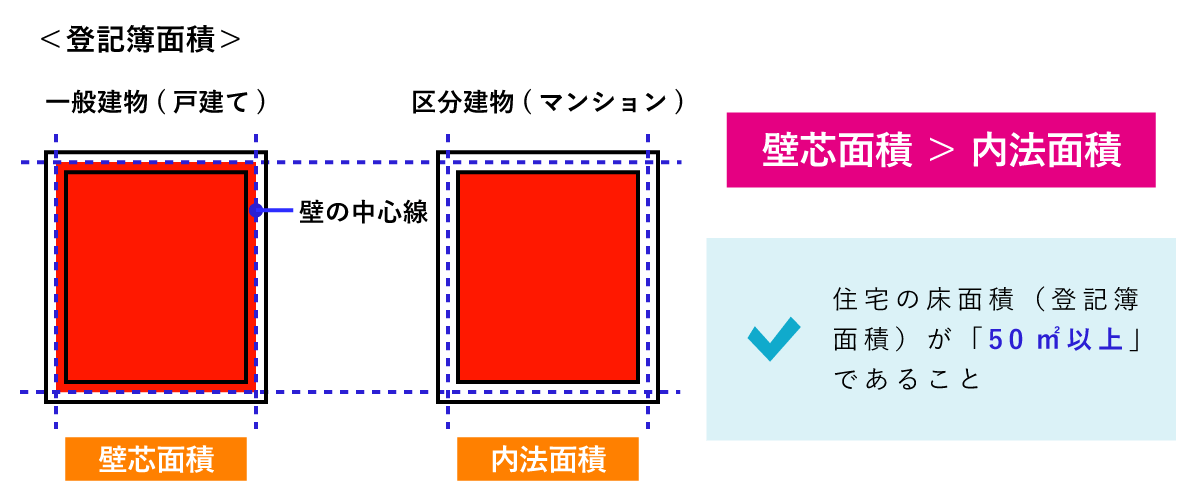

登記簿面積

軽減措置適用要件の中に「登記簿面積が50㎡以上であること」とありますが、計測方法を間違えていると要件を満たせない場合もでてきます。

登記簿面積とは 『不動産登記簿に記載されている建物の床面積』 のことで、一般建物(戸建て)と区分建物(マンション)では計測方法が違います。

戸建てでは、壁の中心線で囲まれた部分の面積「壁芯面積」で、マンションでは壁の内側部分の面積「内法面積」で計測されます。

(建物の床面積)

第百十五条 建物の床面積は、各階ごとに壁その他の区画の中心線(区分建物にあっては、壁その他の区画の内側線)で囲まれた部分の水平投影面積により、平方メートルを単位として定め、一平方メートルの百分の一未満の端数は、切り捨てるものとする。

・戸建てとマンションでは、登記簿面積の計測方法が違う

計算方法

| 登記の種類 | 課税標準 | 本則税率 | 軽減税率 |

|---|---|---|---|

| 所有権保存登記(新築戸建て住宅・新築共同住宅) | 不動産の価額 | 0.4% | 0.15% |

| 所有権移転登記(中古戸建て住宅・中古共同住宅) | 不動産の価額 | 2.0% | 0.3% |

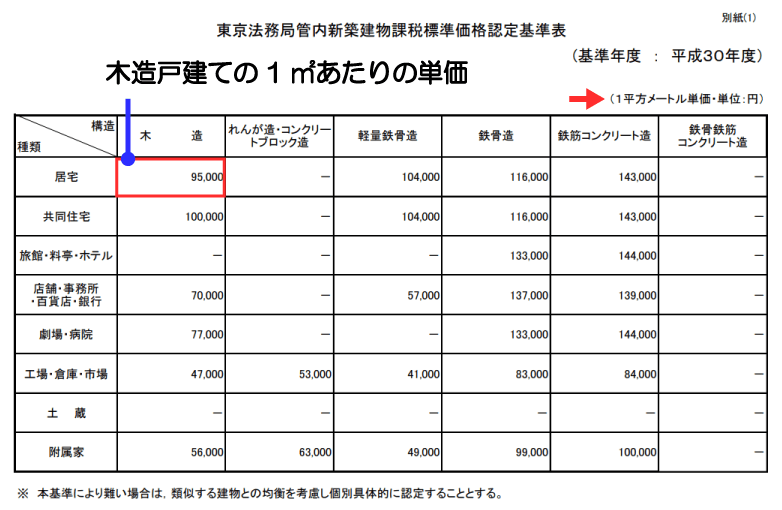

登記日:2020年2月1日

登記簿面積:120㎡

新築建物課税標準価格(木造・居宅):95,000円/㎡

固定資産税評価額 = 新築建物課税標準価格 × 登記簿面積

11,400,000円 = 95,000円/㎡ × 120㎡

登録免許税 = 固定資産税評価額 × 0.15%(軽減税率)

17,100円 = 11,400,000円 × 0.0015

計算例3の登録免許税は 17,100円

登記日は、2020年3月31日より前で、登記簿面積も50㎡以上あるので、軽減措置の要件を満たしており、軽減税率0.15%が適用されています。(それ以外の要件も満たしているものとする)

本来、固定資産税評価額は、固定資産税課税台帳に記載されている価格になりますが、新築住宅はまだ評価額がありません。

評価額のない建物については、各都道府県の法務局が『新築建物課税標準価格』を公開しており、そちらを利用して固定資産税評価額を算出します。

(法務局:平成30年度東京法務局管内新築建物課税標準価格認定基準表)

こちらは、東京法務局が公開している新築建物課税標準価格認定基準表で、「構造:木造」「種類:居宅」の95,000円/㎡が木造戸建て住宅の1㎡あたりの単価になります。

固定資産税評価額 = 新築建物課税標準価格 × 登記簿面積

11,400,000円 = 95,000円/㎡ × 120㎡

「新築建物課税標準価格」は、地域で金額が異なり、3年ごとに金額が見直されるため、登記の際は最新版をチェックして登録免許税を計算しましょう。

新築建物課税標準価格認定基準表については【 【最新版】全国の新築建物等価格認定基準表と経年減価補正率表 】で詳しく解説していますので、ご確認ください。

登記日:2020年2月1日

築年数:12年

中古マンションの固定資産税評価額:12,465,400円

登録免許税 = 中古マンションの固定資産税評価額 × 0.3%(軽減税率)

37,395円 = 12,465,000円 × 0.003

計算例4の登録免許税額は 37,300円

登記日や築年数も要件を満たしており、軽減税率0.3%が適用されています。(それ以外の要件も満たしているものとする)

中古住宅については、売主が課税明細書を持っています。

課税明細書の中に価格の欄がありますので、そちらから固定資産税評価額を確認ができます。

③抵当権を設定するとき

土地や建物を購入する際に住宅ローンを借りる方が大半ですが、金融機関などからお金を借りる場合は、土地や建物を担保に「抵当権設定登記」が必要です。

| 登記の種類 | 課税標準 | 本則税率 | 軽減税率 |

|---|---|---|---|

| 抵当権設定登記 | 債権金額 | 0.4% | 0.1% |

抵当権設定登記

抵当権を設定するときの抵当権設定登記の本則税率は0.4%ですが、軽減措置の要件を満たすと軽減税率0.1%が適用されます(租税特別措置法第75条)。

抵当権設定登記の軽減措置は、個人が一定の要件を満たす住宅用家屋の購入資金の借入れのための抵当権を設定する場合のみ適用されます。

この「一定の要件を満たす住宅用家屋」とは、所有権保存登記・所有権移転登記の軽減措置要件を満たす住宅のことです。

計算方法

建物取得時の軽減措置あり

債権金額:30,000,000円

登録免許税額 = 債権金額 × 0.1%(軽減税率)

30,000円 = 30,000,000円 × 0.001

計算例5の登録免許税は 25,000円

建物取得時の軽減措置なし

債権金額:30,000,000円

登録免許税額 = 債権金額 × 0.4%(本則税率)

120,000円 = 30,000,000円 × 0.004

計算例6の登録免許税額は 120,000円

抵当権設定登記の軽減措置は、所有権移転登記・所有権保存登記での軽減措置要件を確認しましょう。

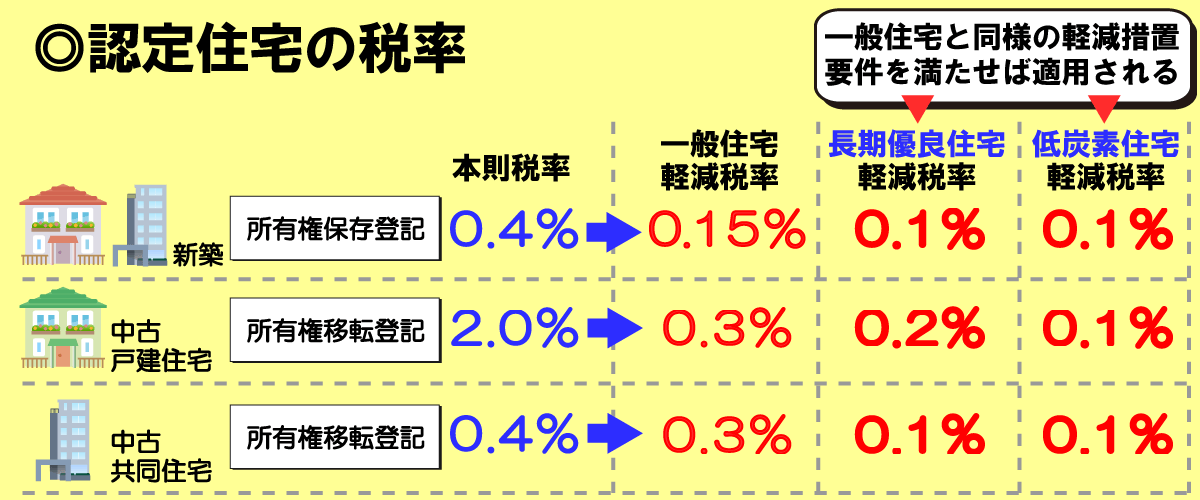

認定長期優良住宅・認定低炭素住宅の軽減税率

新築・中古の住宅を購入した場合は、要件を満たせば軽減税率が適用されますが、長期優良住宅・低炭素住宅の認定を受けると更に税率が引き下げられます。

軽減措置適用要件については、一般住宅の軽減措置適用要件と同様です。

長期にわたり良好な状態で使用するためのにいくつかの条件を満たした住宅のこと。

長期優良住宅として認定してもらうには、着工前に申請が必要となる。

「都市の低炭素化の促進に関する法律(エコまち法)」の認定基準を満たした住宅のこと。

低炭素住宅として認定してもらうには、認定申請書を提出する必要がある。

①新築の認定住宅を購入したとき

| 登記の種類 | 課税標準 | 本則税率 | 一般住宅 軽減税率 |

長期優良住宅 軽減税率 |

低炭素住宅 軽減税率 |

|---|---|---|---|---|---|

| 所有権保存登記 (新築戸建住宅・新築共同住宅) |

不動産の価額 | 0.4% | 0.15% | 0.1% | 0.1% |

建物の所有権保存登記の本則税率は0.4%ですが、一般住宅で軽減措置の要件を満たすと軽減税率が0.15%、更に長期優良住宅・低炭素住宅の認定を受けると0.1%が適用されます(租税特別措置法第74条第1項,第74条の2第1項)。

計算方法

建物取得時の軽減措置あり

低炭素住宅の認定あり

登記日:2020年2月1日

登記簿面積:120㎡

新築建物課税標準価格(木造・居宅):95,000円/㎡

固定資産税評価額 = 新築建物課税標準価格 × 登記簿面積

11,400,000円 = 95,000円/㎡ × 120㎡

登録免許税額 = 固定資産税評価額 × 0.1%(軽減税率)

11,400円 = 11,400,000円 × 0.001

計算例7の登録免許税は 11,400円

低炭素住宅の認定を受けているため、一般住宅の軽減税率0.15%ではなく、0.1%が適用されます。

②中古の認定住宅を購入したとき

| 登記の種類 | 課税標準 | 本則税率 | 一般住宅 軽減税率 |

長期優良住宅 軽減税率 |

低炭素住宅 軽減税率 |

|---|---|---|---|---|---|

| 所有権移転登記 (中古戸建住宅) |

不動産の価額 | 2.0% | 0.3% | 0.2% | 0.1% |

| 所有権移転登記 (中古共同住宅) |

不動産の価額 | 0.4% | 0.3% | 0.1% | 0.1% |

中古戸建住宅の所有権移転登記の本則税率は2.0%ですが、一般住宅で軽減措置の要件を満たすと軽減税率が0.3%、更に長期優良住宅の認定で0.2%、低炭素住宅の認定で0.1%になります(租税特別措置法第74条第1項,第74条の2第1項)。

中古共同住宅(マンションやアパート)の所有権移転登記の本則税率は0.4%ですが、一般住宅で軽減措置の要件を満たすと軽減税率が0.3%、更に長期優良住宅・低炭素住宅の認定を受けると0.1%になります(租税特別措置法第74条第1項,第74条の2第1項)。

認定長期優良住宅だけ、中古戸建住宅と中古共同住宅で軽減税率が違うことを覚えておきましょう。

計算方法

長期優良住宅の認定あり

登記日:2020年2月1日

築年数:12年

中古戸建住宅の固定資産税評価額:10,860,000円

登録免許税額 = 中古戸建て住宅の固定資産税評価額 × 0.2%(軽減税率)

21,720円 = 10,860,000円 × 0.002

計算例8の登録免許税額は 37,300円

長期優良住宅の認定あり

登記日:2020年2月1日

築年数:12年

中古マンションの固定資産税評価額:12,465,000円

登録免許税額 = 中古マンションの固定資産税評価額 × 0.1%(軽減税率)

12,465円 = 12,465,000円 × 0.001

計算例9の登録免許税額は 12,465円

計算例8,9ともに認定長期優良住宅の軽減税率が適用されますが、計算例8は中古戸建住宅のため0.2%、計算例9は中古マンションのため0.1%で計算されます。

・長期優良住宅は、中古戸建住宅と中古共同住宅で軽減税率が違う

まとめ

ここまで、不動産登記と登録免許税の関係や計算方法・軽減税率について、わかりやすく説明してきました。

改めて登録免許税の要点をまとめました。

- 不動産登記をして初めて所有権を主張できる(売買成立時ではない)

- 登録免許税は、不動産の所有権や抵当権を登記する際に課税される税金

- 登録免許税額=課税標準×税率

- 土地建物の課税標準は、実際に支払った売買価格ではなく固定資産税評価額

- 抵当権設定の課税標準は、債権金額

- 登録免許税が発生する登記は、所有権移転登記・所有権保存登記・抵当権設定登記

登録免許税は、軽減措置の要件を満たせば税率が引き下げられますが、要件の見直しや期間の変更がある場合もあります。

ご自身で登録免許税を納付したいときは、最寄の法務局(登記所)でも分かりやすく説明してくれますので、一度相談してみましょう。

登録免許税の納付方法を知りたい方へ

公衆用道路を購入したときの登録免許税の計算方法を知りたい方へ

公衆用道路が0円の登録免許税は非課税ではありません。公衆用道路の課税価格は近傍宅地単価から求めます。公衆用道路とはどのようなものか、公衆用道路の登録免許税の計算方法について分かりやすく解説。