固定資産税の納税額は、市町村が計算するため、納税義務者が計算する必要はありませんが、どのような計算方法で求められたのかチェックしたほうがよいです。

最近では、固定資産税の課税ミスで多く払いすぎたケースも全国でいくつも発覚しています。

こちらでは、

-

- 土地や建物の固定資産税の計算方法は?

- 固定資産税の軽減措置と軽減期間は?

- 固定資産税に軽減税率はあるの?

など疑問を持たれている方へ、具体的な事例もあわせて、それぞれ分かりやすく解説しています。

固定資産税とは

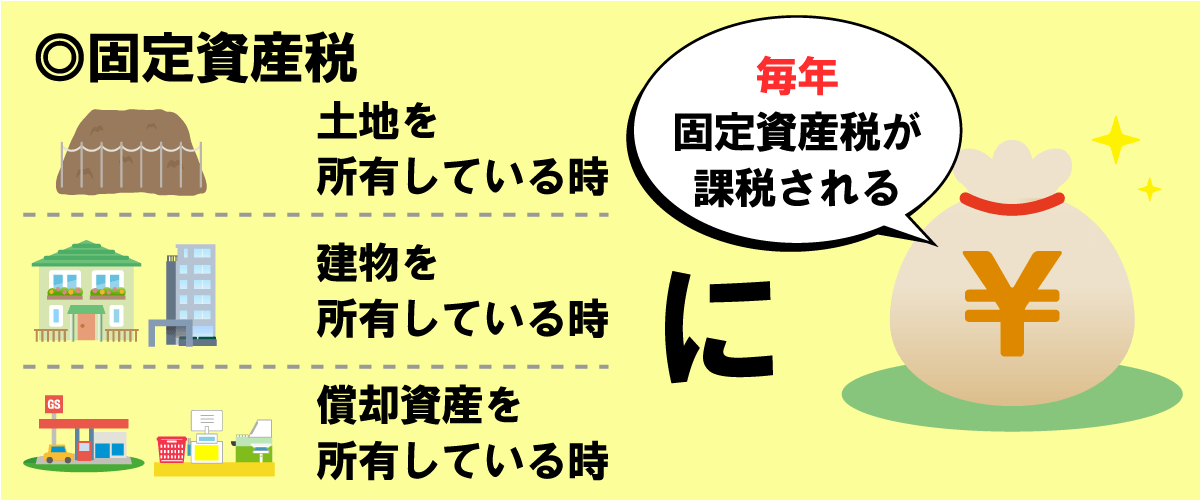

固定資産税とは 『土地・建物の不動産や、事業用の償却資産にかかる税金』 です。

固定資産税は、土地や建物が所在する市区町村の地方税で、1月1日時点で不動産を所有している人が市区町村に納めます。(東京23区だけは東京都が課税)

固定資産税の計算式

固定資産税は、課税標準に税率をかけて求められます。

固定資産税額=課税標準×税率

課税標準

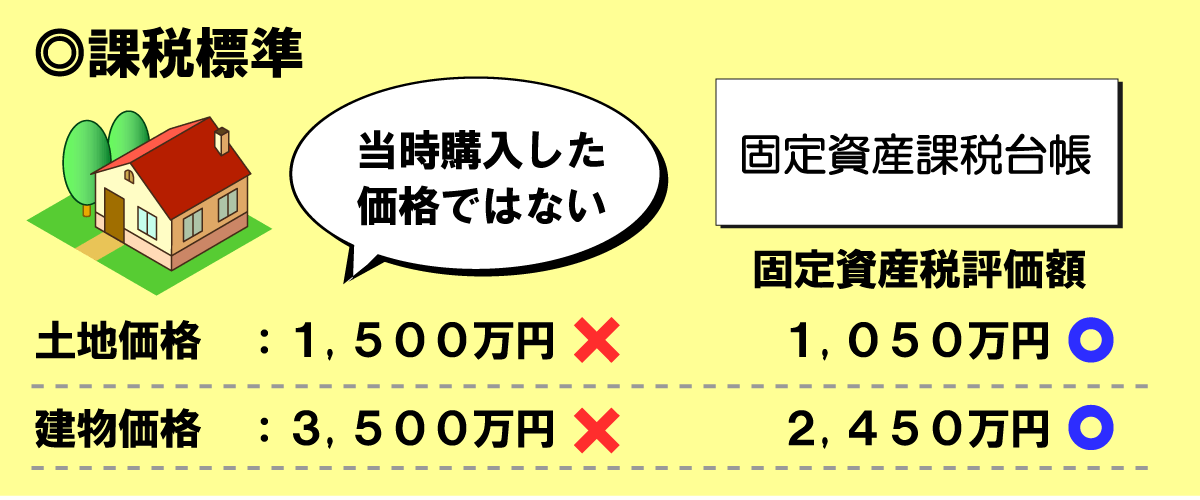

固定資産税の課税標準とは 『固定資産税を算出する際に使用する算定基準』のことです。

例えば、所得税であれば「所得(課税標準)×税率」で求められ、ほとんどの税金は「課税標準×税率」で計算されます。

実際に売買した価格ではない

固定資産税の課税標準は、実際に支払った売買価格ではなく、都道府県税事務所や市町村役場に備えられている固定資産課税台帳の固定資産税評価額が適用されます。

固定資産税評価額は、原則として3年ごとに見直されることになったいますが、一般的に、土地の公示価格の70%程度、建物で50~60%程度が目安とされています。

地価公示法にもとづいて国土交通省の土地鑑定委員会が毎年公表する土地の価格

・取得した不動産の課税標準は、固定資産課税台帳の固定資産税評価額

税率

| 対象 | 本則税率 | 軽減税率 |

|---|---|---|

| 土地・家屋・償却資産 | 1.4% | – |

・本則税率とは、基本となる税率(本来の税率)

・軽減税率とは、要件を満たすことで税率を軽くしたもの

・超過税率とは、地方自治体の条例により本則税率よりも高く設定された税率

固定資産税の税率は、土地・家屋・償却資産ともに本則税率は1.4%で、税率による軽減措置はありません。(軽減税率なし)

ただし、市町村では以下のように1.4%を超える超過税率を設定することができます。

| 都道府県 | 市町村 | 超過税率 |

|---|---|---|

| 神奈川県 | 箱根町 | 1.58% |

| 熊本県 | 水俣市 | 1.55% |

| 大阪府 | 岬町 | 1.5% |

| 兵庫県 | 豊岡市 | 1.5% |

関係法令

(固定資産税の税率)

第三百五十条 固定資産税の標準税率は、百分の一・四とする。

2 市町村は、当該市町村の固定資産税の一の納税義務者であつてその所有する固定資産に対して課すべき当該市町村の固定資産税の課税標準の総額が当該市町村の区域内に所在する固定資産に対して課すべき当該市町村の固定資産税の課税標準の総額の三分の二を超えるものがある場合において、固定資産税の税率を定め、又はこれを変更して百分の一・七を超える税率で固定資産税を課する旨の条例を制定しようとするときは、当該市町村の議会において、当該納税義務者の意見を聴くものとする。

( 地方税法第三百五十条)

固定資産税の計算式一覧

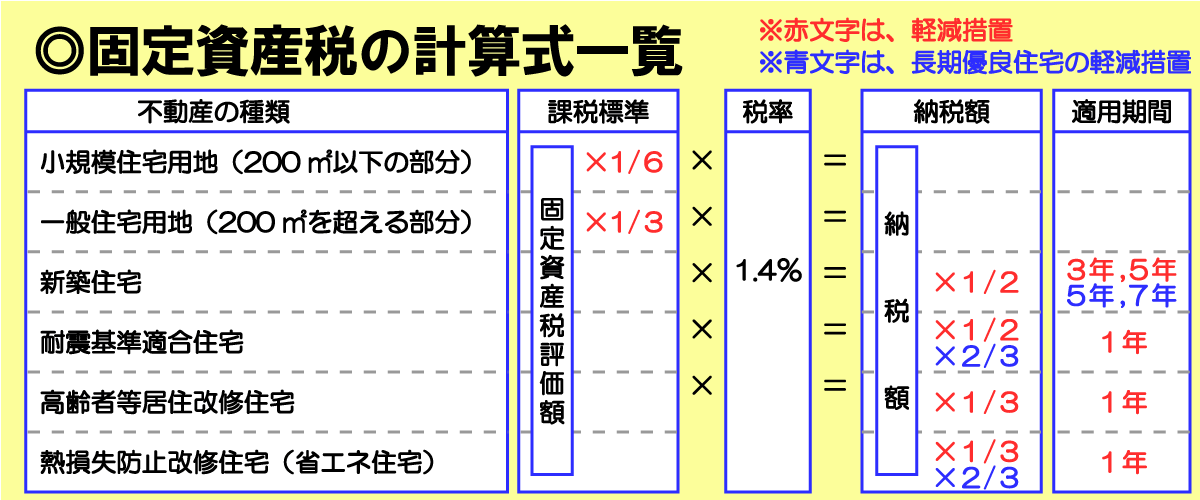

固定資産税の「課税標準」と「税率」を、具体的に当てはめたものがこちらです。

固定資産税額=固定資産税評価額×1.4%

この基本となる計算式に、軽減措置が設けられています。

次は、その軽減措置を分かりやすく説明していきます。

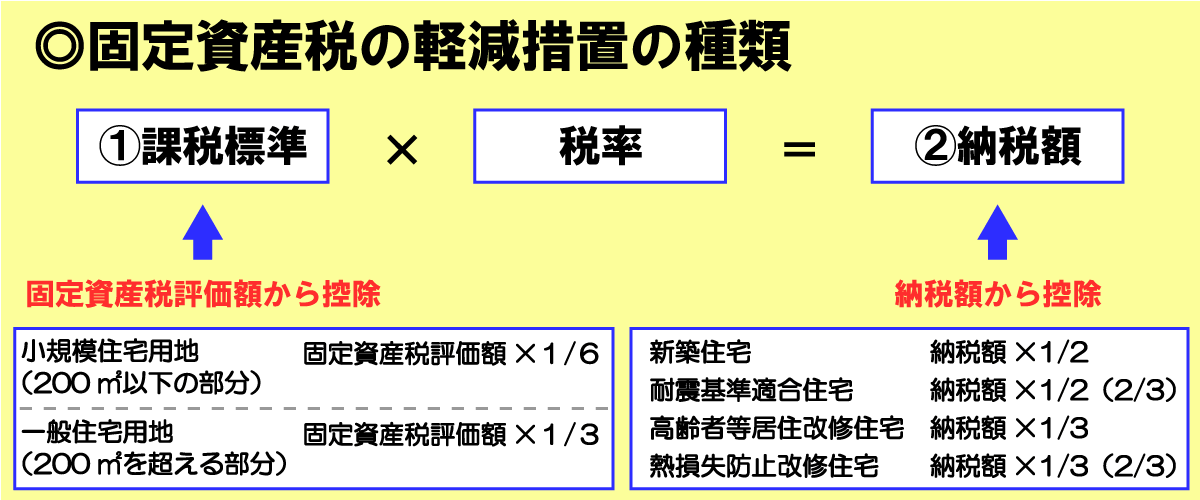

固定資産税の軽減措置

固定資産税の軽減措置は、「課税標準」と「納税額」で特例が設けられています。

- ①課税標準の特例

- (1)住宅用地に対する固定資産税の課税標準の特例

- ②納税額の特例

- (1)新築された住宅に対する固定資産税の減額

- (2)耐震改修が行われた住宅等に対する固定資産税の減額(耐震基準適合住宅)

- (3)耐震改修が行われた住宅等に対する固定資産税の減額(高齢者等居住改修住宅)

(4)耐震改修が行われた住宅等に対する固定資産税の減額(熱損失防止改修住宅)

①課税標準の特例

固定資産税の「課税標準の特例」は、以下の1つのみです。

- (1)住宅用地に対する固定資産税の課税標準の特例

こちらの特例は「住宅用地」に関して軽減措置が設けられています。

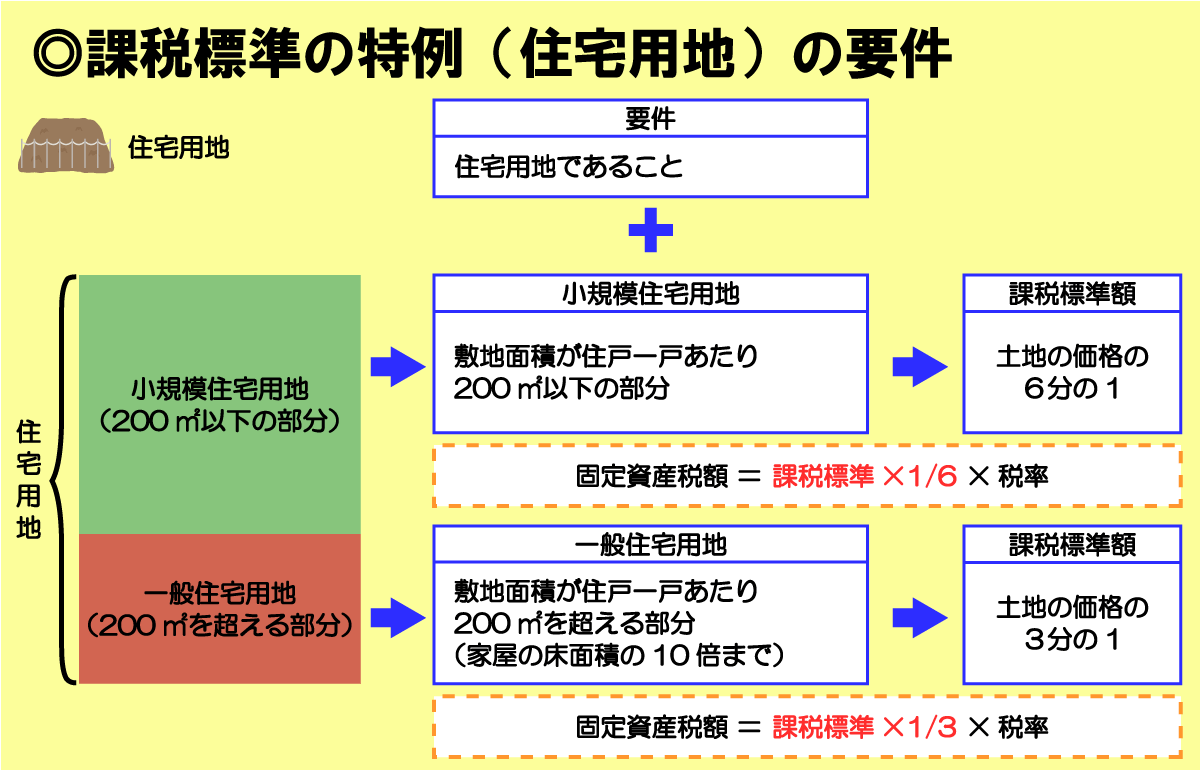

(1)住宅用地に対する固定資産税の課税標準の特例

| 特例の適用要件 | 課税標準額 | |

|---|---|---|

| 区分 | 敷地面積 | |

| 小規模住宅用地 | 住戸一戸あたり200㎡以下の部分 | 課税標準額×1/6 |

| 一般住宅用地 | 住戸一戸あたり200㎡を超える部分(家屋の床面積の10倍まで) | 課税標準額×1/3 |

こちらは 『所有している土地が住宅用地の場合に、200㎡までの部分に対して課税標準額が1/6、200㎡を超える部分に対して1/3』になる特例です。

固定資産税額=課税標準×1/3×税率(200㎡超える部分)

住宅用地は、

- 小規模住宅用地

- 一般住宅用地

の2つに分かれます。

「小規模住宅用地」とは、敷地面積が住戸一戸あたり200㎡以下の部分をいいます。

例えば、8戸の賃貸住宅の場合は、

の部分が小規模住宅用地です。

「一般住宅用地」とは、小規模住宅用地以外の住宅用地をいいます。

例えば、300㎡の一戸建て住宅の場合は、

の部分が一般住宅用地です。

ただし、一般住宅用地は「家屋の床面積の10倍まで」となります。

特例を受けるための要件

こちらの特例を受けるには、まず「住宅用地」であることが要件の1つです。

敷地の上に住宅がある限り、軽減措置が適用されます。

ただし、住宅用地であっても以下のように居住用の割合に満たない住宅は、住宅用地として認められませんので、注意が必要です。

| 住宅の種類 | 居住用床面積の割合 | 住宅用地の割合 |

|---|---|---|

| 専用住宅 | 1 | 1 |

| 地上階数5以上の耐火建築物である併用住宅 | 1/4以上1/2未満 | 0.5 |

| 1/2以上3/4未満 | 0.75 | |

| 3/4以上 | 1 | |

| 上記以外の併用住宅 | 1/4以上1/2未満 | 0.5 |

| 1/2以上 | 1 |

居住用床面積の割合から住宅用地の割合が決まりますが、マンションなど集合住宅の場合は、「敷地面積を居住用住戸の戸数で除した面積」が住宅用地となります。

例えば、敷地面積900㎡で戸数12戸のマンションであれば、

が一戸あたりの住宅用地です。

関係法令

【特例と要件】

(住宅用地に対する固定資産税の課税標準の特例)

第三百四十九条の三の二 専ら人の居住の用に供する家屋又はその一部を人の居住の用に供する家屋で政令で定めるものの敷地の用に供されている土地で政令で定めるもの(前条(第十二項を除く。)の規定の適用を受けるもの及び空家等対策の推進に関する特別措置法(平成二十六年法律第百二十七号)第十四条第二項の規定により所有者等(同法第三条に規定する所有者等をいう。)に対し勧告がされた同法第二条第二項に規定する特定空家等の敷地の用に供されている土地を除く。以下この条、次条第一項、第三百五十二条の二第一項及び第三項並びに第三百八十四条において「住宅用地」という。)に対して課する固定資産税の課税標準は、第三百四十九条及び前条第十二項の規定にかかわらず、当該住宅用地に係る固定資産税の課税標準となるべき価格の三分の一の額とする。

2 住宅用地のうち、次の各号に掲げる区分に応じ、当該各号に定める住宅用地に該当するもの(以下この項において「小規模住宅用地」という。)に対して課する固定資産税の課税標準は、第三百四十九条、前条第十二項及び前項の規定にかかわらず、当該小規模住宅用地に係る固定資産税の課税標準となるべき価格の六分の一の額とする。

一 住宅用地でその面積が二百平方メートル以下であるもの 当該住宅用地

二 住宅用地でその面積が二百平方メートルを超えるもの 当該住宅用地の面積を当該住宅用地の上に存する住居で政令で定めるものの数(以下この条及び第三百八十四条第一項において「住居の数」という。)で除して得た面積が二百平方メートル以下であるものにあつては当該住宅用地、当該除して得た面積が二百平方メートルを超えるものにあつては二百平方メートルに当該住居の数を乗じて得た面積に相当する住宅用地3 前項に規定する住居の数の認定その他同項の規定の適用に関し必要な事項は、総務省令で定める。

【特例の要件】

(法第三百四十九条の三の二第一項の家屋及び土地)

第五十二条の十一 法第三百四十九条の三の二第一項に規定する家屋で政令で定めるものは、その一部を人の居住の用に供する家屋のうち人の居住の用に供する部分(別荘(第三十六条第二項に規定する別荘をいう。以下次条までにおいて同じ。)の用に供する部分を除く。)の床面積の当該家屋の床面積に対する割合(次項において「居住部分の割合」という。)が四分の一以上である家屋とする。

2 法第三百四十九条の三の二第一項に規定する土地で政令で定めるものは、次の各号に掲げる土地の区分に応じ、当該各号に定める土地(その全部が別荘の用に供される家屋及び専ら人の居住の用に供する家屋でその別荘の用に供する部分の床面積の当該家屋の床面積に対する割合が四分の三を超えるものの敷地の用に供されている土地を除く。)とする。

一 専ら人の居住の用に供する家屋(別荘の用に供する部分を有する専ら人の居住の用に供する家屋でその別荘の用に供する部分以外の部分の床面積の当該家屋の床面積に対する割合が四分の一以上であるもの(次号において「別荘部分を有する専用住宅」という。)を除く。)の敷地の用に供されている土地 当該土地(当該土地の面積が当該家屋の床面積の十倍の面積を超える場合には、当該十倍の面積に相当する土地とする。)

二 前項の家屋又は別荘部分を有する専用住宅の敷地の用に供されている土地 次の表の上欄に掲げる家屋の区分及び同表の中欄に掲げる当該家屋に係る居住部分の割合(別荘部分を有する専用住宅にあつては、その別荘の用に供する部分以外の部分の床面積の当該住宅の床面積に対する割合とする。以下この号において同じ。)の区分に応じ、同表の下欄に掲げる率を当該土地の面積(当該面積が当該家屋の床面積の十倍の面積を超える場合には、当該十倍の面積とする。)に乗じて得た面積に相当する土地

②納税額の特例

固定資産税の「納税額の特例」は、以下の4つがあります。

厳密には、(2)(3)(4)は住宅の種類で分けているだけで同じ特例です。

- (1)新築された住宅に対する固定資産税の減額

- (2)耐震改修が行われた住宅等に対する固定資産税の減額(耐震基準適合住宅)

- (3)耐震改修が行われた住宅等に対する固定資産税の減額(高齢者等居住改修住宅)

- (4)耐震改修が行われた住宅等に対する固定資産税の減額(熱損失防止改修住宅)

こちらの特例は「新築住宅」「耐震基準適合住宅」「高齢者等居住改修住宅」「熱損失防止改修住宅」に関して固定資産税の軽減措置が設けられています。

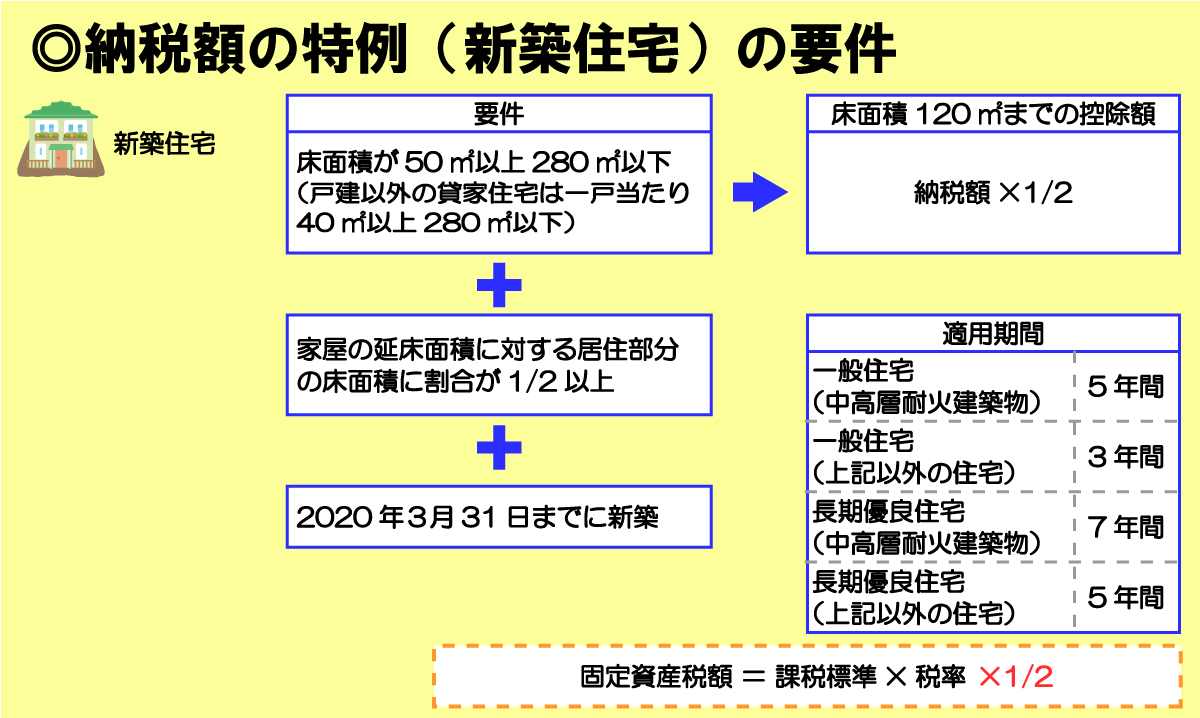

(1)新築された住宅に対する固定資産税の減額

| 特例の適用要件 | 適用床面積 | 適用期間 | 納税額 | |||

|---|---|---|---|---|---|---|

| 住宅の種類 | 床面積 | 居住割合 | 期日 | |||

| 一戸建て住宅 | 50㎡以上280㎡以下 | 家屋の1/2以上 | 2020年(令和2年)3月31日までに新築 | 120㎡まで | 3年間 (中高層耐火建築物なら5年間) |

納税額×1/2 |

| 併用住宅 | 50㎡以上280㎡以下 居住用部分の床面積が全体の1/2以上 |

|||||

| 共同住宅 | 50㎡以上280㎡以下(貸家は40㎡以上280㎡以下) | |||||

| 区分所有の住宅 | 50㎡以上280㎡以下(貸家は40㎡以上280㎡以下) 専有部分のうち居住用部分の床面積が専有部分の1/2以上 |

|||||

| 上記4つの長期優良住宅 | それぞれの床面積に順ずる | 5年間 (中高層耐火建築物なら7年間) |

||||

こちらは 『新築住宅で一定の要件を満たす場合に、新たに課税される年度から一定期間、床面積120㎡までの納税額が1/2』になる特例です。

軽減期間は通常、課税される年から3年間だけですが、中高層耐火建築物であれば、軽減期間が5年間まで延長されます。

「中高層耐火建築物」とは、「主要構造部を耐火構造又は準耐火構造等とした建築物で、地上階数が3以上(3階建て以上)のもの」のことです。

木造3階建て住宅の場合は、木造準耐火建築物である確認を行うために

- 建築確認申請書の写し

- 検査済証の写し

- 建設住宅性能評価書

などを添付した固定資産税減額申告書の提出が必要な場合があります。

更に、住宅が「長期優良住宅」であれば、3年から5年(中高層耐火建築物は5年から7年)まで軽減期間が延長されます。

長期にわたり良好な状態で使用するためのにいくつかの条件を満たした住宅のこと。

長期優良住宅として認定してもらうには、着工前に申請が必要となる。

住宅の種類別適用期間

- 3階建て以上で耐火構造または準耐火構造なら「5年間」

- 上記以外の住宅なら「3年間」

- 3階建て以上で耐火構造または準耐火構造かつ、長期優良住宅なら「7年間」

- 上記以外の長期優良住宅なら「5年間」

こちらの特例は、全ての床面積ではなく120㎡までの納税額に対して1/2に減額されます。

特例を受けるための要件

こちらの特例を受けるには、「床面積」「居住割合」「期日」の3つの要件を満たす必要があります。

| 床面積下限 | 床面積 上限 |

||

|---|---|---|---|

| 戸建の住宅 | 戸建以外の住宅 (マンションやアパートなど) |

||

| 貸家以外 | 50㎡以上 | 50㎡以上 | 280㎡以下 |

| 貸家 | 50㎡以上 | 40㎡以上 | 280㎡以下 |

「床面積」の要件は 『居住用部分の床面積が50㎡以上280㎡以下(戸建以外の貸家住宅は一戸当たり40㎡以上280㎡以下)』であることです。

マンションの床面積の範囲については、専有面積に「共用部分を持ち分に応じて按分した面積」が加算されます。

マンションの床面積=専有面積+共用面積(持ち分に応じて按分した面積)

専有面積とは、所有者個人が所有する専有部分の面積(区切られた室内部分)。

共用面積とは、マンションの所有者全員で共有する部分の面積(廊下、エレベータなど)。

「居住割合」の要件は、『家屋の延床面積に対する居住部分の床面積に割合が1/2以上』であることです。

「期日」の要件は、『平成三十二年三月三十一日までの間に新築された住宅』で、それまでに新築した住宅が対象となります。

- ・2020年(令和2年)3月31日までに新築住宅を取得すること

関係法令

【特例】

(新築された住宅に対する固定資産税の減額)

第十五条の六 市町村は、昭和三十八年一月二日から平成三十二年三月三十一日までの間に新築された住宅(区分所有に係る家屋にあつては人の居住の用に供する建物の区分所有等に関する法律第二条第三項に規定する専有部分(以下この条から附則第十五条の九の二までにおいて「専有部分」という。)のうち政令で定める専有部分を有する家屋をいい、区分所有に係る家屋以外の家屋にあつては人の居住の用に供する家屋のうち政令で定める家屋をいう。以下この条、次条並びに附則第十五条の八第一項及び第三項、第十五条の九第一項並びに第十五条の九の二第一項において同じ。)で政令で定めるものに対して課する固定資産税については、次項、次条第一項若しくは第二項又は附則第十五条の八第一項から第三項までの規定の適用がある場合を除き、当該住宅に対して新たに固定資産税が課されることとなつた年度から三年度分の固定資産税に限り、当該住宅に係る固定資産税額(区分所有に係る住宅(区分所有に係る家屋である住宅をいう。以下この条及び次条において同じ。)にあつてはこの項の規定の適用を受ける部分に係る税額として各区分所有者ごとに政令で定めるところにより算定した額の合算額とし、区分所有に係る住宅以外の住宅(人の居住の用に供する部分以外の部分を有する住宅その他の政令で定める住宅に限る。)にあつてはこの項の規定の適用を受ける部分に係る税額として政令で定めるところにより算定した額とする。)の二分の一に相当する額を当該住宅に係る固定資産税額から減額するものとする。

2 市町村は、昭和三十九年一月二日から平成三十二年三月三十一日までの間に新築された中高層耐火建築物(主要構造部を耐火構造とした建築物又は建築基準法第二条第九号の三イ若しくはロのいずれかに該当する建築物で、地上階数(政令で定めるところにより計算した地上階数をいう。)三以上を有するものをいう。次条第二項において同じ。)である住宅で政令で定めるものに対して課する固定資産税については、次条第一項若しくは第二項又は附則第十五条の八第一項から第三項までの規定の適用がある場合を除き、当該住宅に対して新たに固定資産税が課されることとなつた年度から五年度分の固定資産税に限り、当該住宅に係る固定資産税額(区分所有に係る住宅にあつてはこの項の規定の適用を受ける部分に係る税額として各区分所有者ごとに政令で定めるところにより算定した額の合算額とし、区分所有に係る住宅以外の住宅(人の居住の用に供する部分以外の部分を有する住宅その他の政令で定める住宅に限る。)にあつてはこの項の規定の適用を受ける部分に係る税額として政令で定めるところにより算定した額とする。)の二分の一に相当する額を当該住宅に係る固定資産税額から減額するものとする。

(地方税法附則第十五条の六)

(新築された認定長期優良住宅に対する固定資産税の減額)

第十五条の七 市町村は、長期優良住宅の普及の促進に関する法律の施行の日から平成三十二年三月三十一日までの間に新築された同法第十条第二号に規定する認定長期優良住宅(以下この条及び附則第十五条の九の二において「認定長期優良住宅」という。)である住宅で政令で定めるものに対して課する固定資産税については、次項又は次条第一項から第三項までの規定の適用がある場合を除き、当該住宅に対して新たに固定資産税が課されることとなつた年度から五年度分の固定資産税に限り、当該住宅に係る固定資産税額(区分所有に係る住宅にあつてはこの項の規定の適用を受ける部分に係る税額として各区分所有者ごとに政令で定めるところにより算定した額の合算額とし、区分所有に係る住宅以外の住宅(人の居住の用に供する部分以外の部分を有する住宅その他の政令で定める住宅に限る。)にあつてはこの項の規定の適用を受ける部分に係る税額として政令で定めるところにより算定した額とする。)の二分の一に相当する額を当該住宅に係る固定資産税額から減額するものとする。

2 市町村は、長期優良住宅の普及の促進に関する法律の施行の日から平成三十二年三月三十一日までの間に新築された認定長期優良住宅のうち中高層耐火建築物である住宅で政令で定めるものに対して課する固定資産税については、次条第一項又は第三項の規定の適用がある場合を除き、当該住宅に対して新たに固定資産税が課されることとなつた年度から七年度分の固定資産税に限り、当該住宅に係る固定資産税額(区分所有に係る住宅にあつてはこの項の規定の適用を受ける部分に係る税額として各区分所有者ごとに政令で定めるところにより算定した額の合算額とし、区分所有に係る住宅以外の住宅(人の居住の用に供する部分以外の部分を有する住宅その他の政令で定める住宅に限る。)にあつてはこの項の規定の適用を受ける部分に係る税額として政令で定めるところにより算定した額とする。)の二分の一に相当する額を当該住宅に係る固定資産税額から減額するものとする。

3 前二項の規定は、認定長期優良住宅の所有者から、当該認定長期優良住宅が新築された日から当該認定長期優良住宅に対して新たに固定資産税が課されることとなる年度の初日の属する年の一月三十一日までの間に、総務省令で定める書類を添付して、当該認定長期優良住宅につきこれらの規定の適用があるべき旨の申告書の提出がされた場合に限り、適用するものとする。

4 市町村長は、前項に規定する期間の経過後に同項の申告書の提出がされた場合において、当該期間内に当該申告書の提出がされなかつたことについてやむを得ない理由があると認めるときは、当該申告書に係る認定長期優良住宅につき第一項又は第二項の規定を適用することができる。

(地方税法附則第十五条の七)

【特例の要件】

(固定資産税の減額に関する特例の適用を受ける新築住宅等の範囲)

第十二条 この条において、次の各号に掲げる用語の意義は、それぞれ当該各号に定めるところによる。

一 住宅 法附則第十五条の六第一項に規定する住宅をいう。

二 貸家住宅 その全部又は一部が専ら住居として貸家の用に供される家屋をいう。

三 サービス付き高齢者向け貸家住宅 サービス付き高齢者向け住宅(高齢者の居住の安定確保に関する法律第七条第一項の登録を受けた同法第五条第一項に規定するサービス付き高齢者向け住宅をいう。以下この項及び第十二項において同じ。)である貸家住宅をいう。

四 共同住宅等 共同住宅、寄宿舎その他これらに類する多数の人の居住の用に供する家屋をいう。

五 別荘 第三十六条第二項に規定する別荘をいう。

六 専有部分税額 区分所有に係る家屋(法第三百四十一条第十二号に規定する区分所有に係る家屋をいう。以下この条において同じ。)の専有部分(法第三百五十二条第一項に規定する専有部分をいう。以下この条において同じ。)に係る同項に規定する区分所有者が法第三百五十二条の規定により納付する義務を負うものとされる固定資産税額をいう。

七 居住用専有部分 区分所有に係る家屋の専有部分でその人の居住の用に供する部分(別荘の用に供する部分を除く。)の床面積の当該専有部分の床面積に対する割合が二分の一以上であるものをいう。

八 基準住居部分 人の居住の用に供するために独立的に区画された家屋の一の部分でその床面積が五十平方メートル(当該独立的に区画された家屋の一の部分が貸家の用に供されるものである場合には、四十平方メートル(サービス付き高齢者向け住宅である貸家の用に供されるものである場合には、三十平方メートル))以上二百八十平方メートル以下であるものをいう。

九 基準部分 区分所有に係る家屋の専有部分のうち、人の居住の用に供する専有部分でその床面積が五十平方メートル(当該専有部分が貸家の用に供されるものである場合には、四十平方メートル(サービス付き高齢者向け住宅である貸家の用に供されるものである場合には、三十平方メートル))以上二百八十平方メートル以下であるもの(専有部分が二以上の部分に独立的に区画されている場合には、当該区画された部分のうち基準住居部分であるもの)をいう。

十 貸家用専有部分 区分所有に係る貸家住宅の専有部分でその専ら住居として貸家の用に供する部分(別荘の用に供する部分を除く。)の床面積の当該専有部分の床面積に対する割合が二分の一以上であるものをいう。

十一 高齢者向け貸家用専有部分 区分所有に係るサービス付き高齢者向け貸家住宅(区分所有に係る家屋であるサービス付き高齢者向け貸家住宅をいう。以下この条において同じ。)の専有部分でその専らサービス付き高齢者向け住宅事業(高齢者の居住の安定確保に関する法律第五条第一項に規定するサービス付き高齢者向け住宅事業をいう。以下この項及び第十二項から第十四項までにおいて同じ。)に係る住居として貸家の用に供する部分(別荘の用に供する部分を除く。)の床面積の当該専有部分の床面積に対する割合が二分の一以上であるものをいう。

十二 高齢者向け特定貸家基準住居部分 サービス付き高齢者向け住宅事業に係る住居として貸家の用に供するために独立的に区画されたサービス付き高齢者向け貸家住宅の一の部分でその床面積が三十平方メートル以上二百十平方メートル以下であるものをいう。

十三 高齢者向け特定貸家基準部分 区分所有に係るサービス付き高齢者向け貸家住宅の専有部分のうち、二以上の部分に独立的に区画された部分であつて、高齢者向け特定貸家基準住居部分であるものをいう。2 法附則第十五条の六第一項に規定する政令で定める専有部分は居住用専有部分とし、同項に規定する政令で定める家屋は家屋でその人の居住の用に供する部分(別荘の用に供する部分を除く。)の床面積の当該家屋の床面積に対する割合が二分の一以上であるものとする。

3 法附則第十五条の六第一項及び第二項並びに第十五条の七第一項及び第二項に規定する住宅で政令で定めるものは、住宅で、次の各号に掲げる住宅の区分に応じ、当該各号に定める要件に該当するものとする。

一 区分所有に係る住宅以外の住宅 床面積が五十平方メートル以上二百八十平方メートル以下である住宅(共同住宅等にあつては、基準住居部分を有する住宅)であること。

二 区分所有に係る住宅 居住用専有部分に係る基準部分を有する住宅であること。4 法附則第十五条の六第一項及び第二項並びに第十五条の七第一項及び第二項に規定する政令で定めるところにより算定した額は、次の各号に掲げる住宅の区分に応じ、当該各号に定める額とする。

一 区分所有に係る住宅 次に掲げる居住用専有部分の区分に応じ、それぞれ次に定める額

イ 居住用専有部分(別荘の用に供する部分を有しないものに限る。)で基準部分(その床面積が百二十平方メートル以下のものに限る。)であるもの(二以上の部分に独立的に区画されている居住用専有部分にあつては、基準部分(その床面積が百二十平方メートル以下のものに限る。)のみを有するもの) 当該居住用専有部分に係る専有部分税額

ロ イに掲げる居住用専有部分以外の居住用専有部分 当該居住用専有部分に係る専有部分税額に、当該居住用専有部分に係る基準部分のうち人の居住の用に供する部分(別荘の用に供する部分を除く。以下この項において同じ。)の床面積(一の基準部分のうち人の居住の用に供する部分の床面積が百二十平方メートルを超える場合には、当該部分の床面積を百二十平方メートルとして算定するものとする。)の当該居住用専有部分の床面積に対する割合(人の居住の用に供する部分とその他の部分とについて、天井の高さ、附帯設備の程度その他総務省令で定める事項に著しい差違がある場合には、その差違に応じて総務省令で定めるところにより当該割合を補正した割合)を乗じて得た額二 区分所有に係る住宅以外の住宅(次項に規定する住宅に限る。) 当該住宅に係る固定資産税額に、人の居住の用に供する部分(共同住宅等にあつては、基準住居部分に限る。以下この号において同じ。)の床面積(一の人の居住の用に供する部分の床面積が百二十平方メートルを超える場合には、当該部分の床面積を百二十平方メートルとして算定するものとする。)の当該住宅の床面積に対する割合(人の居住の用に供する部分とその他の部分とについて、天井の高さ、附帯設備の程度その他総務省令で定める事項に著しい差違がある場合には、その差違に応じて総務省令で定めるところにより当該割合を補正した割合)を乗じて得た額

(地方税法施行令附則第十二条第二項~第四項)

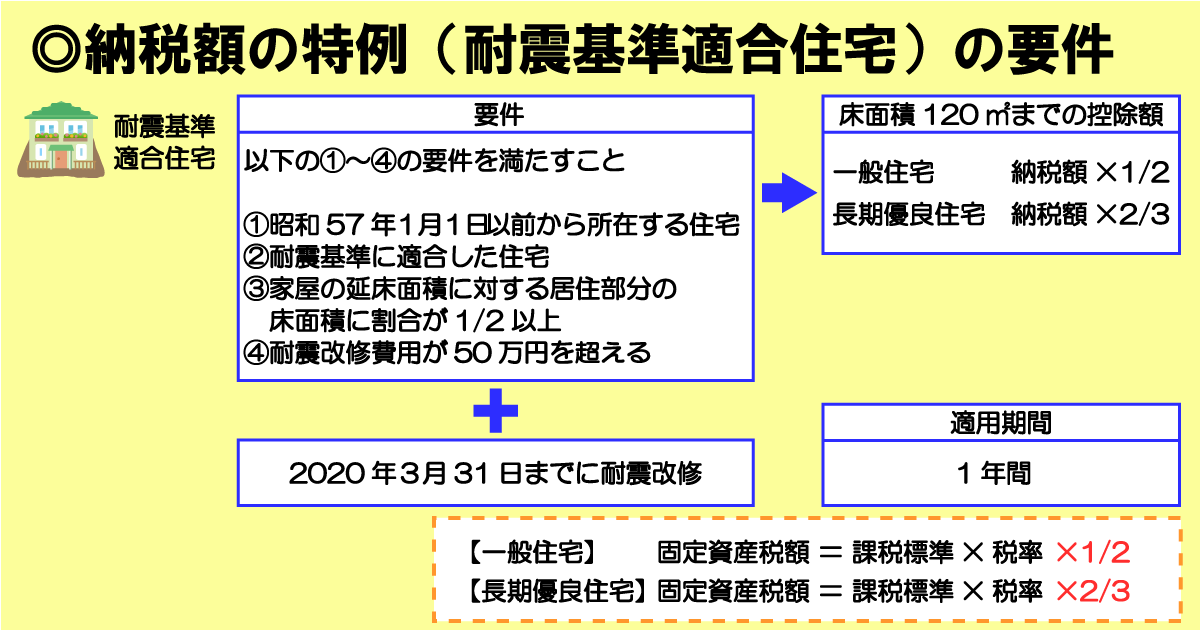

(2)耐震改修が行われた住宅等に対する固定資産税の減額(耐震基準適合住宅)

こちらは、国の定める耐震基準に適合した耐震改修工事を行った場合に、固定資産税を減額する特例です。

| 特例の適用要件 | 適用床面積 | 適用期間 | 納税額 | ||

|---|---|---|---|---|---|

| 住宅の種類 | 新築日 | 居住割合 | |||

| 耐震基準適合住宅 | 1982(昭和57年)年1月1日以前から所在する住宅 | 家屋の1/2以上 | 120㎡まで | 1年間 | 納税額×1/2 |

| 耐震改修費用 | 期日 | ||||

| 上記の長期優良住宅 | 50万円を超える | 2020年(令和2年)3月31日までに耐震改修 | 納税額×2/3 | ||

こちらは 『耐震基準適合住宅で一定の要件を満たす場合に、耐震改修後翌年の1年間、床面積120㎡までの納税額が1/2もしくは2/3』になる特例です。

【長期優良住宅】固定資産税額=課税標準×税率×2/3

中古住宅でも耐震基準適合住宅であれば、1年間だけ固定資産税が減額されます。

「耐震基準適合住宅」とは、「地震に対する安全性に係る基準として政令で定める基準に適合することにつき総務省令で定めるところにより証明がされた住宅」のことです。

更に耐震改修を行った住宅が「長期優良住宅」であれば、納税額の1/2から2/3まで減額されます。

こちらの特例では、全ての床面積ではなく120㎡までの納税額に対して減額されます。

特例を受けるための要件

耐震基準適合住宅で、こちらの特例を受けるには、「新築日」「居住割合」「耐震改修費用」「期日」の4つの要件を満たす必要があります。

「新築日」の要件は、『1982年(昭和57年)1月1日以前に建てられた住宅』であることです。

「居住割合」の要件は、『家屋の延床面積に対する居住部分の床面積に割合が1/2以上』であることです。

「耐震改修費用」の要件は、耐震改修工事の費用が『50万円を超えるもの』が対象となります。(耐震改修に直接関係しない工事費用は除く)

「期日」の要件は、『平成十八年一月一日から平成三十二年三月三十一日までの間に政令で定める耐震改修が行われた住宅』で、それまでに耐震改修工事が完了していなければいけません。

- ・2020年(令和2年)3月31日までに耐震改修工事が行われた住宅

特例を受けるための申告書提出

こちらの特例を受けるには、適用要件を満たすことと、耐震改修工事の完了後3ヶ月以内に申告書を提出する必要があります。

提出する書類は、市町村によって若干の違いがありますが、

- 固定資産税軽減申告書

- 耐震基準に適合することを証する書類(増改築等工事証明書、住宅耐震改修証明書、住宅性能評価書)

- 耐震改修に要した費用を証明する書類

- 長期優良住宅認定通知書の写し

などの書類が必要となります。

関係法令

【特例】

(耐震改修が行われた住宅等に対する固定資産税の減額)

第十五条の九 市町村は、昭和五十七年一月一日以前から所在する住宅のうち、平成十八年一月一日から平成三十二年三月三十一日までの間に政令で定める耐震改修(地震に対する安全性の向上を目的とした増築、改築、修繕又は模様替をいう。以下この条から附則第十五条の十までにおいて同じ。)が行われたものであつて、地震に対する安全性に係る基準として政令で定める基準(同条第一項において「耐震基準」という。)に適合することにつき総務省令で定めるところにより証明がされたもの(以下この項から第三項までにおいて「耐震基準適合住宅」という。)に対して課する固定資産税については、次条第一項、第四項又は第五項の規定の適用がある場合を除き、当該耐震改修が平成十八年一月一日から平成二十一年十二月三十一日までの間に完了した場合には当該耐震改修が完了した日の属する年の翌年の一月一日(当該耐震改修が完了した日が一月一日である場合には、同日。以下この項において同じ。)を賦課期日とする年度から三年度分、当該耐震改修が平成二十二年一月一日から平成二十四年十二月三十一日までの間に完了した場合には当該耐震改修が完了した日の属する年の翌年の一月一日を賦課期日とする年度から二年度分、当該耐震改修が平成二十五年一月一日から平成三十二年三月三十一日までの間に完了した場合には当該耐震改修が完了した日の属する年の翌年の一月一日を賦課期日とする年度分(当該耐震基準適合住宅が当該耐震改修が完了する直前に建築物の耐震改修の促進に関する法律第五条第三項第二号に規定する通行障害既存耐震不適格建築物(同法第七条第二号又は第三号に掲げる建築物であるものに限る。)であつた場合には、当該耐震改修が完了した日の属する年の翌年の一月一日を賦課期日とする年度から二年度分)の固定資産税に限り、当該耐震基準適合住宅に係る固定資産税額(区分所有に係る耐震基準適合住宅(区分所有に係る家屋である耐震基準適合住宅をいう。以下この項において同じ。)にあつてはこの項の規定の適用を受ける部分に係る税額として各区分所有者ごとに政令で定めるところにより算定した額の合算額とし、区分所有に係る耐震基準適合住宅以外の耐震基準適合住宅(人の居住の用に供する部分以外の部分を有する耐震基準適合住宅その他の政令で定める耐震基準適合住宅に限る。)にあつてはこの項の規定の適用を受ける部分に係る税額として政令で定めるところにより算定した額とする。)の二分の一に相当する額を当該耐震基準適合住宅に係る固定資産税額から減額するものとする。

2 前項の規定は、耐震基準適合住宅に係る固定資産税の納税義務者から、当該耐震基準適合住宅に係る耐震改修が完了した日から三月以内に、当該市町村の条例で定めるところにより、当該耐震基準適合住宅につき同項の規定の適用があるべき旨の申告書の提出がされた場合に限り、適用するものとする。

(地方税法附則第十五条の九第一項、第二項)

(耐震改修が行われた認定長期優良住宅等に対する固定資産税の減額)

第十五条の九の二 市町村は、昭和五十七年一月一日以前から所在する住宅のうち、平成二十九年四月一日から平成三十二年三月三十一日までの間に政令で定める耐震改修が行われたものであつて、認定長期優良住宅(政令で定めるものに限る。以下この項から第五項までにおいて同じ。)に該当することとなつたもの(以下この項から第三項までにおいて「特定耐震基準適合住宅」という。)に対して課する固定資産税については、既にこの項の規定の適用を受けたことがある場合を除き、当該耐震改修が完了した日の属する年の翌年の一月一日(当該耐震改修が完了した日が一月一日である場合には、同日。以下この項において同じ。)を賦課期日とする年度分の固定資産税に限り、当該特定耐震基準適合住宅に係る固定資産税額(区分所有に係る特定耐震基準適合住宅(区分所有に係る家屋である特定耐震基準適合住宅をいう。以下この項において同じ。)にあつてはこの項の規定の適用を受ける部分に係る税額として各区分所有者ごとに政令で定めるところにより算定した額の合算額とし、区分所有に係る特定耐震基準適合住宅以外の特定耐震基準適合住宅(人の居住の用に供する部分以外の部分を有する特定耐震基準適合住宅その他の政令で定める特定耐震基準適合住宅に限る。)にあつてはこの項の規定の適用を受ける部分に係る税額として政令で定めるところにより算定した額とする。以下この項において「特例適用対象税額」という。)の三分の二に相当する額(当該特定耐震基準適合住宅が当該耐震改修が完了する直前に建築物の耐震改修の促進に関する法律第五条第三項第二号に規定する通行障害既存耐震不適格建築物(同法第七条第二号又は第三号に掲げる建築物であるものに限る。)であつた場合には、当該耐震改修が完了した日の属する年の翌年の一月一日を賦課期日とする年度分の固定資産税については特例適用対象税額の三分の二に相当する額とし、当該耐震改修が完了した日の属する年の翌年の一月一日を賦課期日とする年度の翌年度分の固定資産税については特例適用対象税額の二分の一に相当する額とする。)を当該特定耐震基準適合住宅に係る固定資産税額から減額するものとする。

(地方税法附則第十五条の九の二)

【特例の要件】

(固定資産税の減額に関する特例の適用を受ける新築住宅等の範囲)

16 法附則第十五条の九第一項に規定する政令で定める耐震改修は、当該耐震改修に要した費用の額が五十万円を超えるものとする。

19 法附則第十五条の九第一項に規定する政令で定めるところにより算定した額は、次の各号に掲げる耐震基準適合住宅の区分に応じ、当該各号に定める額とする。

一 区分所有に係る耐震基準適合住宅以外の耐震基準適合住宅(前項各号に掲げる耐震基準適合住宅に限る。以下この号において同じ。) 次に掲げる耐震基準適合住宅の区分に応じ、それぞれ次に定める額

イ 共同住宅等である耐震基準適合住宅以外の耐震基準適合住宅 当該耐震基準適合住宅に係る固定資産税額に、人の居住の用に供する部分の床面積(人の居住の用に供する部分の床面積が百二十平方メートルを超える場合には、当該部分の床面積を百二十平方メートルとして算定するものとする。)の当該耐震基準適合住宅の床面積に対する割合(人の居住の用に供する部分とその他の部分とについて、天井の高さ、附帯設備の程度その他総務省令で定める事項に著しい差違がある場合には、その差違に応じて総務省令で定めるところにより当該割合を補正した割合)を乗じて得た額

ロ 共同住宅等である耐震基準適合住宅 当該耐震基準適合住宅に係る固定資産税額に、人の居住の用に供する部分の床面積(一の独立区画部分の床面積が百二十平方メートルを超える場合には、当該一の独立区画部分の床面積を百二十平方メートルとして算定するものとする。)の当該耐震基準適合住宅の床面積に対する割合(人の居住の用に供する部分とその他の部分とについて、天井の高さ、附帯設備の程度その他総務省令で定める事項に著しい差違がある場合には、その差違に応じて総務省令で定めるところにより当該割合を補正した割合)を乗じて得た額

二 区分所有に係る耐震基準適合住宅 次に掲げる居住用専有部分の区分に応じ、それぞれ次に定める額

イ 居住専有独立部分(居住用専有部分のうち、建物の区分所有等に関する法律第二条第一項に規定する建物の部分に相当するものをいう。以下この条において同じ。)を有する居住用専有部分以外の居住用専有部分 当該居住用専有部分に係る専有部分税額に、人の居住の用に供する部分の床面積(人の居住の用に供する部分の床面積が百二十平方メートルを超える場合には、当該部分の床面積を百二十平方メートルとして算定するものとする。)の当該居住用専有部分の床面積に対する割合(人の居住の用に供する部分とその他の部分とについて、天井の高さ、附帯設備の程度その他総務省令で定める事項に著しい差違がある場合には、その差違に応じて総務省令で定めるところにより当該割合を補正した割合)を乗じて得た額

ロ 居住専有独立部分を有する居住用専有部分 当該居住用専有部分に係る専有部分税額に、人の居住の用に供する部分の床面積(一の居住専有独立部分の床面積が百二十平方メートルを超える場合には、当該一の居住専有独立部分の床面積を百二十平方メートルとして算定するものとする。)の当該居住用専有部分の床面積に対する割合(人の居住の用に供する部分とその他の部分とについて、天井の高さ、附帯設備の程度その他総務省令で定める事項に著しい差違がある場合には、その差違に応じて総務省令で定めるところにより当該割合を補正した割合)を乗じて得た額

(地方税法施行令附則第十二条第十六項、第十九項)

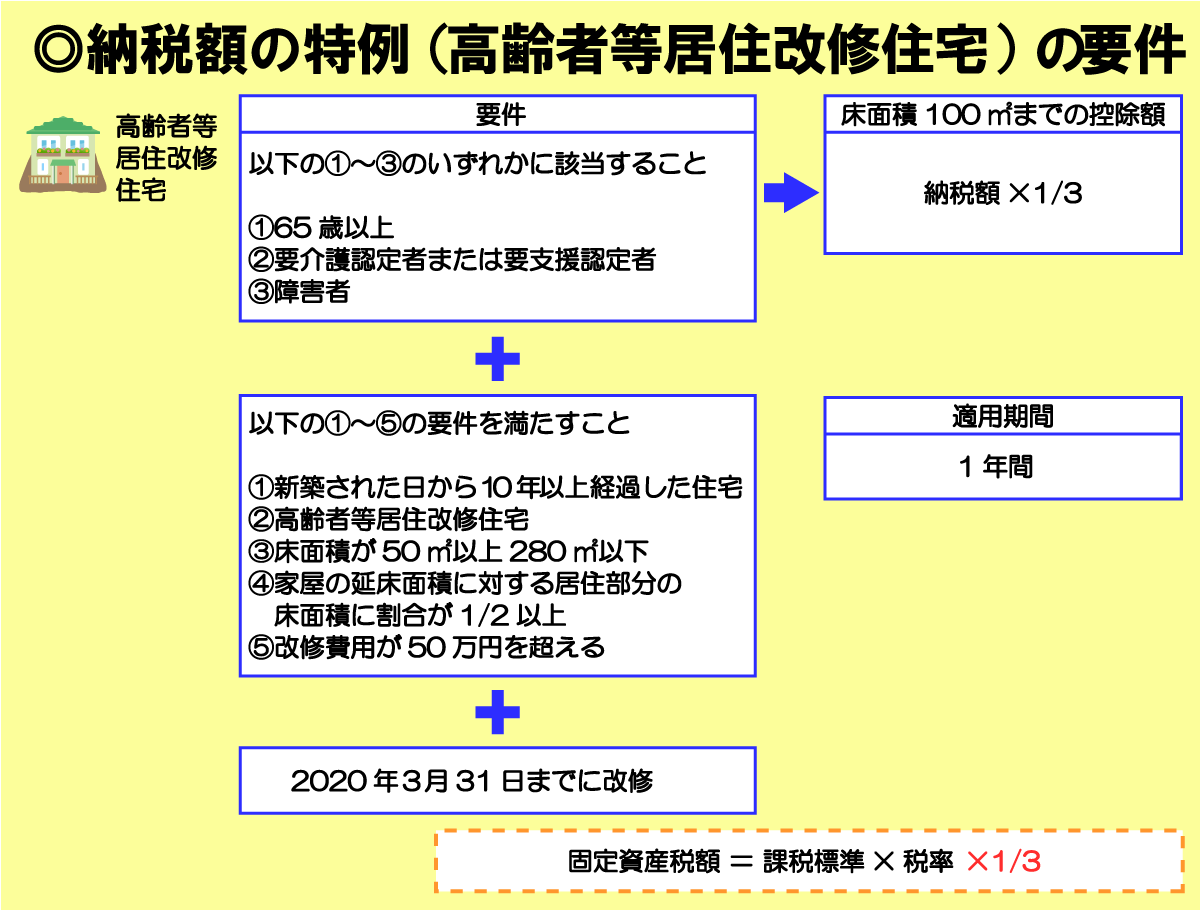

(3)耐震改修が行われた住宅等に対する固定資産税の減額(高齢者等居住改修住宅)

こちらは、既存住宅に一定のバリアフリー改修工事を行った場合に、固定資産税を減額する特例です。

| 特例の適用要件 | 適用床面積 | 適用期間 | 納税額 | ||

|---|---|---|---|---|---|

| 住宅の種類 | 対象者 | 床面積 | |||

| 高齢者等居住改修住宅 | ・65歳以上の方 ・要介護認定者または要支援認定者の方 ・障がい者の方 |

50㎡以上280㎡以下 | 100㎡まで | 1年間 | 納税額×1/3 |

| 建築年数 | 居住割合 | ||||

| 新築された日から10年以上経過した住宅 | 家屋の1/2以上 | ||||

| 改修費用 | 期日 | ||||

| 50万円を超える | 2020年(令和2年)3月31日までに改修 | ||||

こちらは 『高齢者等居住改修住宅で一定の要件を満たす場合に、改修後翌年の1年間、床面積100㎡までの納税額が1/3』になる特例です。

中古住宅でも高齢者等居住改修住宅であれば、1年間だけ固定資産税が減額されます。

「高齢者等居住改修住宅」とは、「高齢者等に対する居住安全改修工事が行われた住宅」のことです。

具体的には、

- 廊下の拡幅

- 階段の勾配の緩和

- 浴室の改良

- 便所の改良

- 手すりの取り付け

- 床の段差の解消

- 引き戸への取り替え

- 床表面の滑り止め化

などバリアフリーに関する改修工事を行った住宅が対象です。

こちらの特例では、全ての床面積ではなく100㎡までの納税額に対して1/3に減額されます。

特例を受けるための要件

こちらの特例を受けるには、「対象者」「建築年数」「床面積」「居住割合」「改修費用」「期日」の6つの要件を満たす必要があります。

「対象者」の要件は、

- 65歳以上の方

- 要介護認定または要支援認定を受けている方

- 障がいのある方

が居住する住宅が対象となります。

「建築年数」と「床面積」の要件は、新築された日から10年以上経過している住宅で床面積が50㎡以上280㎡以下の住宅が対象です。

「居住割合」の要件は、『家屋の延床面積に対する居住部分の床面積に割合が1/2以上』であることです。

「改修費用」の要件は、改修工事の費用が『50万円を超えるもの』が対象となります。(バリアフリー改修工事に直接関係しない工事費用は除く)

「期日」の要件は、『平成十八年一月一日から平成三十二年三月三十一日までの間に政令で定める耐震改修が行われた住宅』、それまでにバリアフリー改修工事が完了していなければいけません。

- ・2020年(令和2年)3月31日までにバリアフリー改修工事が行われた住宅

特例を受けるための申告書提出

こちらの特例を受けるには、適用要件を満たすことと、バリアフリー改修工事の完了後3ヶ月以内に申告書を提出する必要があります。

提出する書類は、市町村によって若干の違いがありますが、

- 固定資産税軽減申告書

- バリアフリー改修に要した費用を証明する書類

- 補助金等の明細がわかる書類

- 住民票の写し、介護保険の被保険者証の写し、障がい者手帳などの写し

などの書類が必要となります。

関係法令

【特例】

(耐震改修が行われた住宅等に対する固定資産税の減額)

4 市町村は、新築された日から十年以上を経過した住宅(区分所有に係る家屋以外の家屋で政令で定めるものに限る。)のうち、人の居住の用に供する部分(貸家の用に供する部分を除く。以下この条及び次条において「特定居住用部分」という。)において平成二十八年四月一日から平成三十二年三月三十一日までの間に高齢者、障害者その他の政令で定める者(以下この項、次項及び第八項において「高齢者等」という。)の居住の安全性及び高齢者等に対する介助の容易性の向上に資する改修工事で政令で定めるもの(以下この項から第六項までにおいて「居住安全改修工事」という。)が行われたもの(第八項において「改修住宅」という。)であつて、特定居住用部分に高齢者等が居住しているもの(以下この項、第六項及び第七項において「高齢者等居住改修住宅」という。)に対して課する固定資産税については、第一項又は次条第一項若しくは第四項の規定の適用がある場合又は既にこの項の規定の適用を受けたことがある場合を除き、当該居住安全改修工事が完了した日の属する年の翌年の一月一日(当該居住安全改修工事が完了した日が一月一日である場合には、同日。次項において同じ。)を賦課期日とする年度分の固定資産税に限り、当該高齢者等居住改修住宅に係る固定資産税額(第九項の規定の適用がある場合には同項の規定を適用する前の額とし、特定居住用部分以外の部分を有する高齢者等居住改修住宅その他の政令で定める高齢者等居住改修住宅にあつてはこの項の規定の適用を受ける部分に係る税額として政令で定めるところにより算定した額に限る。)の三分の一に相当する額を当該高齢者等居住改修住宅に係る固定資産税額から減額するものとする。

5 市町村は、新築された日から十年以上を経過した区分所有に係る家屋の専有部分で政令で定めるもののうち、特定居住用部分において平成二十八年四月一日から平成三十二年三月三十一日までの間に居住安全改修工事が行われたもの(第八項において「改修専有部分」という。)であつて、特定居住用部分に高齢者等が居住しているもの(以下この項から第七項までにおいて「高齢者等居住改修専有部分」という。)の区分所有者が当該高齢者等居住改修専有部分について納付する義務を負うものとされる固定資産税額については、当該区分所有に係る家屋に対して第一項又は次条第一項若しくは第五項の規定の適用がある場合又は当該高齢者等居住改修専有部分が既にこの項の規定の適用を受けたことがある場合を除き、当該居住安全改修工事が完了した日の属する年の翌年の一月一日を賦課期日とする年度分の固定資産税額に限り、第三百五十二条第一項又は第二項の規定により当該区分所有者が納付する義務を負うものとされる固定資産税額(第十項の規定の適用がある場合には同項の規定を適用する前の額とし、特定居住用部分以外の部分を有する高齢者等居住改修専有部分その他の政令で定める高齢者等居住改修専有部分にあつてはこの項の規定の適用を受ける部分に係る額として政令で定めるところにより算定した額に限る。)の三分の一に相当する額を同条第一項又は第二項の規定により当該区分所有者が納付する義務を負うものとされる固定資産税額から減額するものとする。

6 前二項の規定は、高齢者等居住改修住宅又は高齢者等居住改修専有部分に係る固定資産税の納税義務者から、当該高齢者等居住改修住宅又は当該高齢者等居住改修専有部分に係る居住安全改修工事が完了した日から三月以内に、総務省令で定める書類を添付して、当該高齢者等居住改修住宅又は当該高齢者等居住改修専有部分につきこれらの規定の適用があるべき旨の申告書の提出がされた場合に限り、適用するものとする。

(地方税法附則第十五条の九第四項~第六項)

【特例の要件】

(固定資産税の減額に関する特例の適用を受ける新築住宅等の範囲)

20 法附則第十五条の九第四項に規定する政令で定める家屋は、次に掲げる要件の全てに該当するものとする。

一 当該家屋の床面積が五十平方メートル以上二百八十平方メートル以下であること。

二 人の居住の用に供する部分の床面積の当該家屋の床面積に対する割合が二分の一以上であること。

三 貸家の用に供する部分以外の人の居住の用に供する部分を有すること。21 法附則第十五条の九第四項に規定する政令で定める者は、次に掲げる者とする。

一 法附則第十五条の九第四項に規定する居住安全改修工事が完了した日の属する年の翌年の一月一日(当該居住安全改修工事が完了した日が一月一日である場合には、同日)における年齢が六十五歳以上の者

二 介護保険法第十九条第一項に規定する要介護認定を受けている者又は同条第二項に規定する要支援認定を受けている者

三 第七条各号に掲げる者

22 法附則第十五条の九第四項に規定する政令で定める改修工事は、国土交通大臣が総務大臣と協議して定める改修工事であつて、当該改修工事に要した費用の額(当該改修工事の費用に充てるために国若しくは地方公共団体から補助金等(当該改修工事を含む工事の費用に充てるために交付される補助金その他これに準ずるものをいう。以下この項において同じ。)の交付、介護保険法第四十五条第一項に規定する居宅介護住宅改修費(以下この項において「居宅介護住宅改修費」という。)の給付又は同法第五十七条第一項に規定する介護予防住宅改修費(以下この項において「介護予防住宅改修費」という。)の給付を受ける場合には、当該改修工事に要した費用の額から当該補助金等、居宅介護住宅改修費及び介護予防住宅改修費の額を控除した額)が五十万円を超えるものとする。23 法附則第十五条の九第四項に規定する政令で定める高齢者等居住改修住宅は、同項に規定する高齢者等居住改修住宅(以下この項及び次項において「高齢者等居住改修住宅」という。)のうち次に掲げるものとする。

一 特定居住用部分(法附則第十五条の九第四項に規定する特定居住用部分をいう。以下この項から第四十四項までにおいて同じ。)以外の部分を有する高齢者等居住改修住宅

二 特定居住用部分の床面積が百平方メートルを超える高齢者等居住改修住宅24 法附則第十五条の九第四項に規定する政令で定めるところにより算定した額は、当該高齢者等居住改修住宅に係る固定資産税額(同条第九項の規定の適用がある場合には、同項の規定を適用する前の額とする。)に、特定居住用部分の床面積(特定居住用部分の床面積が百平方メートルを超える場合には、当該特定居住用部分の床面積を百平方メートルとして算定するものとする。)の当該高齢者等居住改修住宅の床面積に対する割合(特定居住用部分とその他の部分とについて、天井の高さ、附帯設備の程度その他総務省令で定める事項に著しい差違がある場合には、その差違に応じて総務省令で定めるところにより当該割合を補正した割合)を乗じて得た額とする。

25 法附則第十五条の九第五項に規定する政令で定める専有部分は、次に掲げる要件の全てに該当するものとする。

一 当該専有部分の床面積が五十平方メートル以上二百八十平方メートル以下であること。

二 人の居住の用に供する部分の床面積の当該専有部分の床面積に対する割合が二分の一以上であること。

三 貸家の用に供する部分以外の人の居住の用に供する部分を有すること。(地方税法施行令附則第十二条第二十~第二十五項)

(障害者の範囲)

第七条 法第二十三条第一項第九号に規定する政令で定める者は、次に掲げる者とする。

一 精神上の障害により事理を弁識する能力を欠く常況にある者又は児童相談所、知的障害者福祉法(昭和三十五年法律第三十七号)第九条第六項に規定する知的障害者更生相談所、精神保健及び精神障害者福祉に関する法律(昭和二十五年法律第百二十三号)第六条第一項に規定する精神保健福祉センター若しくは精神保健指定医の判定により知的障害者とされた者

二 前号に掲げる者のほか、精神保健及び精神障害者福祉に関する法律第四十五条第二項の規定により精神障害者保健福祉手帳の交付を受けている者

三 身体障害者福祉法(昭和二十四年法律第二百八十三号)第十五条第四項の規定により交付を受けた身体障害者手帳に身体上の障害がある者として記載されている者

四 前三号に掲げる者のほか、戦傷病者特別援護法(昭和三十八年法律第百六十八号)第四条の規定により戦傷病者手帳の交付を受けている者

五 前二号に掲げる者のほか、原子爆弾被爆者に対する援護に関する法律(平成六年法律第百十七号)第十一条第一項の規定による厚生労働大臣の認定を受けている者

六 前各号に掲げる者のほか、常に就床を要し、複雑な介護を要する者

七 前各号に掲げる者のほか、精神又は身体に障害のある年齢六十五歳以上の者で、その障害の程度が第一号又は第三号に掲げる者に準ずるものとして市町村長(社会福祉法(昭和二十六年法律第四十五号)に定める福祉に関する事務所が老人福祉法(昭和三十八年法律第百三十三号)第五条の四第二項各号に掲げる業務を行つている場合には、当該福祉に関する事務所の長。第七条の十五の七第六号において「市町村長等」という。)の認定を受けている者( 地方税法施行令第七条)

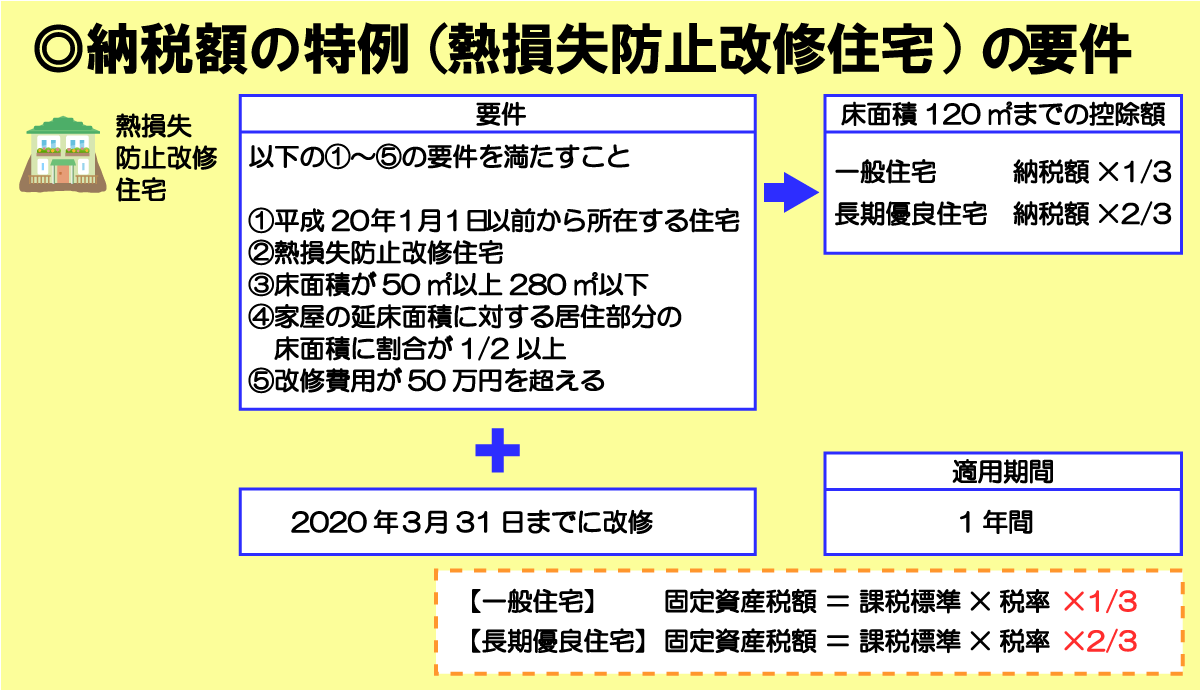

(4)耐震改修が行われた住宅等に対する固定資産税の減額(熱損失防止改修住宅)

こちらの特例は、平成29年度税制改正により、省エネ性の向上に役立てる性能向上リフォームを広く認知させるために、省エネ改修工事が行われた住宅に対して固定資産税の減額措置が設けられました。

| 特例の適用要件 | 適用床面積 | 適用期間 | 納税額 | ||

|---|---|---|---|---|---|

| 住宅の種類 | 新築日 | 床面積 | |||

| 熱損失防止改修住宅 | 平成20年1月1日以前から所在する住宅宅 | 50㎡以上280㎡以下 | 120㎡まで | 1年間 | 納税額×1/3 |

| 改修費用 | 居住割合 | ||||

| 上記の長期優良住宅 | 50万円を超える | 家屋の1/2以上 | 納税額×2/3 | ||

| 期日 | |||||

| 2020年(令和2年)3月31日までに省エネ改修 | |||||

こちらは 『熱損失防止改修住宅で一定の要件を満たす場合に、改修後翌年の1年間、床面積120㎡までの納税額が1/3もしくは2/3』になる特例です。

【長期優良住宅】固定資産税額=課税標準×税率×2/3

中古住宅でも熱損失防止改修住宅であれば、1年間だけ固定資産税が減額されます。

「熱損失防止改修住宅」とは、「外壁、窓等を通しての熱の損失の防止に資する改修工事が行われた住宅」のことです。

外壁、窓等を通しての熱の損失の防止に資する改修工事は、「熱損失防止改修工事」や「省エネ改修工事」と呼ばれます。

改修工事には、

- 窓の改修工事(二重サッシ化、複層ガラス化など)

- 床の断熱改修工事

- 天井の断熱改修工事

- 壁の断熱改修工事

の4つの工事があり、窓の改修工事を含めた工事が必須となります。(窓の改修工事がないと特例を受けられない)

こちらの特例では、全ての床面積ではなく120㎡までの納税額に対して減額されます。

特例を受けるための要件

こちらの特例を受けるには、「新築日」「床面積」「居住割合」「改修費用」「期日」の5つの要件を満たす必要があります。

「新築日」の要件は、『2008年(平成20年)1月1日以前から所在する住宅』であることです。

「床面積」の要件は 『居住用部分の床面積が50㎡以上280㎡以下』であることです。

「居住割合」の要件は、『家屋の延床面積に対する居住部分の床面積に割合が1/2以上』であることです。

「改修費用」の要件は、省エネ改修工事の費用が『50万円を超えるもの』が対象となります。(省エネ改修に直接関係しない工事費用は除く)

「期日」の要件は、『平成十八年一月一日から平成三十二年三月三十一日までの間に政令で定める耐震改修が行われた住宅』で、それまでに省エネ改修工事が完了していなければいけません。

- ・2020年(令和2年)3月31日までに省エネ改修が行われた住宅

特例を受けるための申告書提出

こちらの特例を受けるには、適用要件を満たすことと、省エネ改修工事の完了後3ヶ月以内に申告書を提出する必要があります。

提出する書類は、市町村によって若干の違いがありますが、

- 固定資産税軽減申告書

- 省エネ改修に要した費用を証明する書類

- 補助金等の明細がわかる書類

- 住民票の写し

- 長期優良住宅認定通知書の写し

などの書類が必要となります。

関係法令

【特例】

(耐震改修が行われた住宅等に対する固定資産税の減額)

9 市町村は、平成二十年一月一日以前から所在する住宅(区分所有に係る家屋以外の家屋で政令で定めるものに限る。)のうち、特定居住用部分において同年四月一日から平成三十二年三月三十一日までの間に外壁、窓等を通しての熱の損失の防止に資する改修工事で政令で定めるもの(以下この項から第十一項まで及び次条第四項から第六項までにおいて「熱損失防止改修工事」という。)が行われたもの(以下この項、第十一項及び第十二項において「熱損失防止改修住宅」という。)に対して課する固定資産税については、第一項又は次条第一項若しくは第四項の規定の適用がある場合又は既にこの項の規定の適用を受けたことがある場合を除き、当該熱損失防止改修工事が完了した日の属する年の翌年の一月一日(当該熱損失防止改修工事が完了した日が一月一日である場合には、同日。次項において同じ。)を賦課期日とする年度分の固定資産税に限り、当該熱損失防止改修住宅に係る固定資産税額(第四項の規定の適用がある場合には同項の規定を適用する前の額とし、特定居住用部分以外の部分を有する熱損失防止改修住宅その他の政令で定める熱損失防止改修住宅にあつてはこの項の規定の適用を受ける部分に係る税額として政令で定めるところにより算定した額に限る。)の三分の一に相当する額を当該熱損失防止改修住宅に係る固定資産税額から減額するものとする。

10 市町村は、平成二十年一月一日以前から所在する区分所有に係る家屋の専有部分で政令で定めるもののうち、特定居住用部分において同年四月一日から平成三十二年三月三十一日までの間に熱損失防止改修工事が行われたもの(以下この条において「熱損失防止改修専有部分」という。)の区分所有者が当該熱損失防止改修専有部分について納付する義務を負うものとされる固定資産税額については、当該区分所有に係る家屋に対して第一項又は次条第一項若しくは第五項の規定の適用がある場合又は当該熱損失防止改修専有部分が既にこの項の規定の適用を受けたことがある場合を除き、当該熱損失防止改修工事が完了した日の属する年の翌年の一月一日を賦課期日とする年度分の固定資産税額に限り、第三百五十二条第一項又は第二項の規定により当該区分所有者が納付する義務を負うものとされる固定資産税額(第五項の規定の適用がある場合には同項の規定を適用する前の額とし、特定居住用部分以外の部分を有する熱損失防止改修専有部分その他の政令で定める熱損失防止改修専有部分にあつてはこの項の規定の適用を受ける部分に係る額として政令で定めるところにより算定した額に限る。)の三分の一に相当する額を同条第一項又は第二項の規定により当該区分所有者が納付する義務を負うものとされる固定資産税額から減額するものとする。

11 前二項の規定は、熱損失防止改修住宅又は熱損失防止改修専有部分に係る固定資産税の納税義務者から、当該熱損失防止改修住宅又は当該熱損失防止改修専有部分に係る熱損失防止改修工事が完了した日から三月以内に、総務省令で定める書類を添付して、当該熱損失防止改修住宅又は当該熱損失防止改修専有部分につきこれらの規定の適用があるべき旨の申告書の提出がされた場合に限り、適用するものとする。

(地方税法附則第十五条の九第九項~第十一項)

(耐震改修が行われた認定長期優良住宅等に対する固定資産税の減額)

4 市町村は、平成二十年一月一日以前から所在する住宅(区分所有に係る家屋以外の家屋で政令で定めるものに限る。)のうち、特定居住用部分において平成二十九年四月一日から平成三十二年三月三十一日までの間に熱損失防止改修工事が行われたものであつて、認定長期優良住宅に該当することとなつたもの(以下この条において「特定熱損失防止改修住宅」という。)に対して課する固定資産税については、第一項の規定の適用がある場合又は既にこの項の規定の適用を受けたことがある場合を除き、当該熱損失防止改修工事が完了した日の属する年の翌年の一月一日(当該熱損失防止改修工事が完了した日が一月一日である場合には、同日。次項において同じ。)を賦課期日とする年度分の固定資産税に限り、当該特定熱損失防止改修住宅に係る固定資産税額(特定居住用部分以外の部分を有する特定熱損失防止改修住宅その他の政令で定める特定熱損失防止改修住宅にあつては、この項の規定の適用を受ける部分に係る税額として政令で定めるところにより算定した額に限る。)の三分の二に相当する額を当該特定熱損失防止改修住宅に係る固定資産税額から減額するものとする。

5 市町村は、平成二十年一月一日以前から所在する区分所有に係る家屋の専有部分で政令で定めるもののうち、特定居住用部分において平成二十九年四月一日から平成三十二年三月三十一日までの間に熱損失防止改修工事が行われたものであつて、認定長期優良住宅に該当することとなつたもの(以下この条において「特定熱損失防止改修住宅専有部分」という。)の区分所有者が当該特定熱損失防止改修住宅専有部分について納付する義務を負うものとされる固定資産税額については、当該区分所有に係る家屋に対して第一項の規定の適用がある場合又は既にこの項の規定の適用を受けたことがある場合を除き、当該熱損失防止改修工事が完了した日の属する年の翌年の一月一日を賦課期日とする年度分の固定資産税額に限り、第三百五十二条第一項又は第二項の規定により当該区分所有者が納付する義務を負うものとされる固定資産税額(特定居住用部分以外の部分を有する特定熱損失防止改修住宅専有部分その他の政令で定める特定熱損失防止改修住宅専有部分にあつては、この項の規定の適用を受ける部分に係る額として政令で定めるところにより算定した額に限る。)の三分の二に相当する額を同条第一項又は第二項の規定により当該区分所有者が納付する義務を負うものとされる固定資産税額から減額するものとする。

(地方税法附則第十五条の九の二第四項,第五項)

【特例の要件】

(固定資産税の減額に関する特例の適用を受ける新築住宅等の範囲)

28 法附則第十五条の九第九項に規定する政令で定める家屋は、 第二十項各号に掲げる要件の全てに該当するものとする。

29 法附則第十五条の九第九項に規定する政令で定める改修工事は、国土交通大臣が総務大臣と協議して定める改修工事であつて、当該改修工事に要した費用の額(当該改修工事の費用に充てるために国又は地方公共団体から補助金等(当該改修工事を含む工事の費用に充てるために交付される補助金その他これに準ずるものをいう。以下この項において同じ。)の交付を受ける場合には、当該改修工事に要した費用の額から当該補助金等の額を控除した額)が五十万円を超えるものとする。

41 法附則第十五条の九の二第四項に規定する政令で定めるところにより算定した額は、当該特定熱損失防止改修住宅に係る固定資産税額に、特定居住用部分の床面積(特定居住用部分の床面積が百二十平方メートルを超える場合には、当該特定居住用部分の床面積を百二十平方メートルとして算定するものとする。)の当該特定熱損失防止改修住宅の床面積に対する割合(特定居住用部分とその他の部分とについて、天井の高さ、附帯設備の程度その他総務省令で定める事項に著しい差違がある場合には、その差違に応じて総務省令で定めるところにより当該割合を補正した割合)を乗じて得た額とする。

44 法附則第十五条の九の二第五項に規定する政令で定めるところにより算定した額は、当該特定熱損失防止改修住宅専有部分に係る専有部分税額に、特定居住用部分の床面積(特定居住用部分の床面積が百二十平方メートルを超える場合には、当該特定居住用部分の床面積を百二十平方メートルとして算定するものとする。)の当該特定熱損失防止改修住宅専有部分の床面積に対する割合(特定居住用部分とその他の部分とについて、天井の高さ、附帯設備の程度その他総務省令で定める事項に著しい差違がある場合には、その差違に応じて総務省令で定めるところにより当該割合を補正した割合)を乗じて得た額とする。

(地方税法施行令附則第十二条第二十八項、第二十九項、第四十一項、第四十四項)

固定資産税の計算方法

固定資産税の軽減措置について理解したところで、実際に以下の3つのケースで固定資産税の計算方法を分かりやすく説明しています。

- ①宅地を取得したとき

- ②新築住宅を取得したとき

- ③中古住宅を取得したとき

①宅地を取得したとき

まず、以下の条件で宅地を購入したときの固定資産税の計算方法を解説していきます。

| 項目 | 内容 |

|---|---|

| 取得日 | 2020年2月1日 |

| 取得者 | 個人 |

| 地目 | 宅地 |

| 土地面積 | 140㎡ |

| 土地購入金額 | 15,000,000円 |

| 土地の固定資産税評価額 | 10,500,000円 |

※建物が建っていない更地を取得しています。

基本となる固定資産税の計算式は、

固定資産税額=固定資産税評価額×1.4%

になります。

宅地を取得したときの固定資産税を計算すると以下のようになります。

| 不動産 | 計算式 | 固定資産税 |

|---|---|---|

| 住宅 | – | – |

| 宅地 | 10,500,000円×0.014 | 147,000円 |

| 合計 | 147,000円 | |

建物が建っていない更地には、軽減税率などの軽減措置はありませんので、固定資産税は14.7万円となります。

②新築住宅を取得したとき

次は、以下の条件で建売住宅の新築物件を購入したときの固定資産税の計算方法を解説していきます。

| 項目 | 内容 | 項目 | 内容 |

|---|---|---|---|

| 取得日 | 2020年2月1日 | 建物状態 | 新築 |

| 取得者 | 個人 | 建物用途 | 住宅 |

| 地目 | 宅地 | 延床面積 | 144㎡ |

| 土地面積 | 140㎡ | 建物購入価格 | 25,000,000円 |

| 土地購入金額 | 15,000,000円 | 建物の固定資産税評価額 | 12,500,000円 |

| 土地の固定資産税評価額 | 10,500,000円 |

※土地と建物は同時に取得しています。

まずは、軽減措置が適用されなかった場合の固定資産税を計算すると以下のようになります。

| 不動産 | 計算式 | 固定資産税 |

|---|---|---|

| 住宅 | 12,500,000円×0.014 | 175,000円 |

| 宅地 | 10,500,000円×0.014 | 147,000円 |

| 合計 | 322,000円 | |

厳密には、申請しなくても住宅用地の特例が適用されますが、軽減措置がまったく適用されない基本となる固定資産税は32.2万円となります。

軽減措置の適用可否

今回は、新築住宅を購入した事例ですので、

- ①課税標準の特例

- (1)住宅用地に対する固定資産税の課税標準の特例

- ②納税額の特例

- (1)新築された住宅に対する固定資産税の減額

の特例が対象となります。

(1)住宅用地に対する固定資産税の課税標準の特例

こちらは

- 住戸一戸あたり200㎡以下の部分

- 住戸一戸あたり200㎡を超える部分

で、課税標準額の掛け率が変わりますので、分けて計算します。

200㎡を超える部分の土地の固定資産税税額=(課税標準×1/3)×1.4%

こちらの事例では取得した住宅用地の土地面積が140㎡のため

(1)新築された住宅に対する固定資産税の減額

こちらは

- 床面積が50㎡以上280㎡以下(戸建以外の貸家住宅は一戸当たり40㎡以上280㎡以下)

- 2020年(令和2年)3月31日までに新築住宅を取得

で、軽減措置が適用されます。

床面積は144㎡で、取得日も2020年2月1日ですので、適用対象です。

ただし、こちらの特例は床面積が120㎡までで、購入した住宅の床面積は144㎡のため、120㎡を超える144㎡-120㎡=22㎡は適用されません。

120㎡を超える部分の建物の固定資産税額=課税標準×1.4%

これらの軽減措置を適用させて固定資産税を計算したものがこちらです。

| 不動産 | 計算式 | 固定資産税 |

|---|---|---|

| 住宅(120㎡の部分) | 課税標準額:12,500,000円÷144㎡×120㎡=10,416,666→10,416,000円 (10,416,000円×0.014)×1/2 |

72,912円 |

| 住宅(120㎡を超える部分) | 課税標準額:12,500,000円÷144㎡×22㎡=1,909,722→1,909,000円 1,909,000円×0.014 |

26,726円 |

| 宅地 | 10,500,000円×1/6×0.014 | 24,500円 |

| 合計 | 72,912円+26,726円+24,500円=124,138円→124,100円 | 124,100円 |

課税標準額は端数処理として1,000円未満切捨て、納税額は100円未満切捨てで計算されます。

軽減措置がまったくない場合は32.2万円でしたが、軽減措置を受けると3年まで12.41万円まで減額できます。

特に新築住宅の場合は、税制優遇が大きいです。

長期優良住宅であれば、軽減措置の適用期間が長くなるので、これから新しく家を購入あるいは新築する方は、忘れずに減額申告をしましょう。

③中古住宅を取得したとき

次は、以下の条件で中古住宅を購入したときの固定資産税の計算方法を解説していきます。

| 項目 | 内容 | 項目 | 内容 |

|---|---|---|---|

| 取得日 | 2020年2月1日 | 新築年月日 | 1990年5月1日 |

| 取得者 | 個人 | 建物状態 | 中古 |

| 地目 | 宅地 | 建物用途 | 住宅 |

| 土地面積 | 140㎡ | 延床面積 | 144㎡ |

| 土地購入金額 | 15,000,000円 | 建物購入価格 | 16,000,000円 |

| 土地の固定資産税評価額 | 10,500,000円 | 建物の固定資産税評価額 | 8,500,000円 |

※土地と建物は同時に取得しています。

軽減措置の適用可否

今回は、中古住宅を購入した事例ですので、

- ①課税標準の特例

- (1)住宅用地に対する固定資産税の課税標準の特例

の特例のみが対象となります。

(1)住宅用地に対する固定資産税の課税標準の特例

こちらも土地面積が140㎡と200㎡以下のため

で計算します。

これらの軽減措置を適用させて固定資産税を計算したものがこちらです。

| 不動産 | 計算式 | 固定資産税 |

|---|---|---|

| 住宅 | 8,500,000円×0.014 | 119,000円 |

| 宅地 | 10,500,000円×1/6×0.014 | 24,500円 |

| 合計 | 119,000円+24,500円 | 143,500円 |

こちらの事例では、固定資産税は14.35万円となります。

固定資産税の免税点

不動産を所有している限り固定資産税が課せられますが、不動産の価格が免税点の額であれば、固定資産税は課税されません。

税法によって一定金額あるいは一定数量に満たなければ、課税対象に対して課税しないとするもの

| 対象 | 免税点の額 ( 課税標準の額) |

|---|---|

| 土地 | 30万円未満 |

| 家屋 | 20万円未満 |

| 償却資産 | 150万円未満 |

不動産の価格は、同一の所有者が同一区内で所有している土地や家屋、償却資産それぞれの合計額が免税点の額であれば、固定資産税は課税されません。

関係法令

(固定資産税の免税点)

第三百五十一条 市町村は、同一の者について当該市町村の区域内におけるその者の所有に係る土地、家屋又は償却資産に対して課する固定資産税の課税標準となるべき額が土地にあつては三十万円、家屋にあつては二十万円、償却資産にあつては百五十万円に満たない場合においては、固定資産税を課することができない。ただし、財政上その他特別の必要がある場合においては、当該市町村の条例の定めるところによつて、その額がそれぞれ三十万円、二十万円又は百五十万円に満たないときであつても、固定資産税を課することができる。

( 地方税法第三百五十一条)

まとめ

ここまで、固定資産税の計算方法や軽減措置について、わかりやすく説明してきました。

固定資産税の課税ミスで多く払いすぎたケースも多く発覚していますので、納税通知書から固定資産税がどのような計算方法で求められているのかチェックしたほうがよいです。

たまに納税額が間違っていたり、軽減措置が反映されていないこともあるので、ここまで解説した計算方法を参考に必ず一度自分で計算して、実際の固定資産税額がいくらになるのかをチェックしましょう。

固定資産税をいつ払うのかいくらぐらい払うのか知りたい方へ

固定資産税のクレジットカード払いについて知りたい方へ

マンションの固定資産税がいくらになるか知りたい方へ

固定資産税評価額を詳しく知りたい方へ

不動産に関する税金について知りたい方へ