年末調整で住宅ローン控除を受ける場合は、「(特定増改築等)住宅借入金等特別控除申告書」を提出する必要があります。

2年目から年末調整で住宅ローン控除を受けられるのは、公務員や会社員の給与所得者で、個人事業主の方は2年目以降も確定申告で申告しなければいけません。

個人事業主の2年目以降の住宅ローン控除については【 自営業は2年目以降も住宅ローン控除の確定申告が必要! 】で詳しくまとめていますので、ご確認ください。

今回は、年末調整で住宅ローン控除を受ける向けに「(特定増改築等)住宅借入金等特別控除申告書」の書き方や入手方法について、わかりやすく解説してきます。

- 住宅借入金等特別控除申告書とは

- 申告書の入手方法

- 申告書作成に必要な書類

- 住宅借入金等特別控除申告書の書き方

(特定増改築等)住宅借入金等特別控除申告書とは

(特定増改築等)住宅借入金等特別控除申告書とは 『年末調整で住宅ローン控除を受ける際に控除申告をする申告書』 のことです。

初年度は給与所得者であっても、住宅ローン控除を受けるために確定申告が必要でしたが、2年目以降は、年末調整で(特定増改築等)住宅借入金等特別控除申告書を提出すれば、住宅ローン控除を受けられます。

住宅借入金等特別控除申告書の入手方法

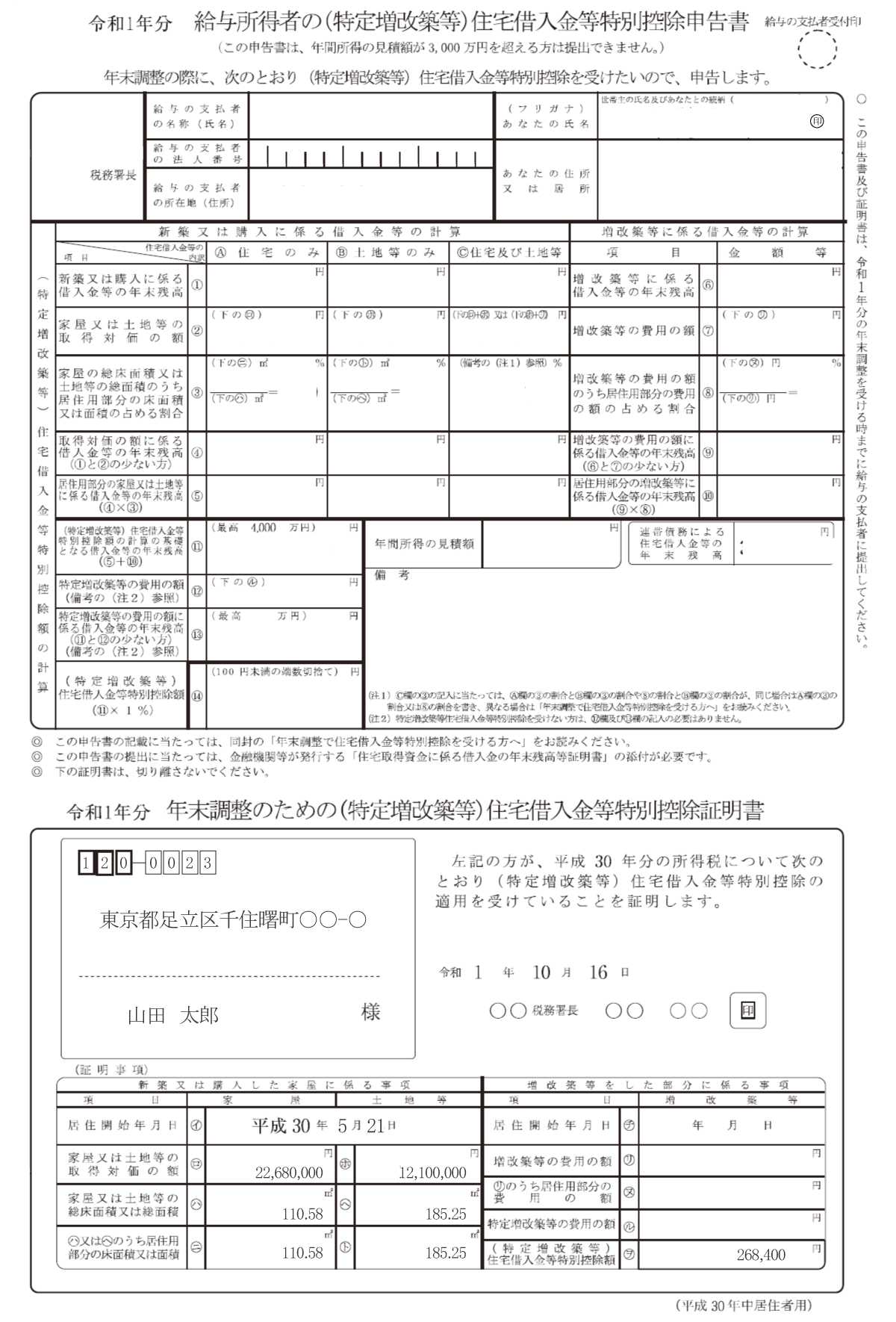

(特定増改築等)住宅借入金等特別控除申告書は、住宅ローン控除の確定申告をした年の10月ごろに、管轄の税務署から9年分の「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」が送られきます。

「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」とは、前年に住宅ローン控除の適用を受けている証明書で、「(特定増改築等)住宅借入金等特別控除申告書」と1枚にまとめられています。

住宅借入金等特別控除申告書作成に必要な書類

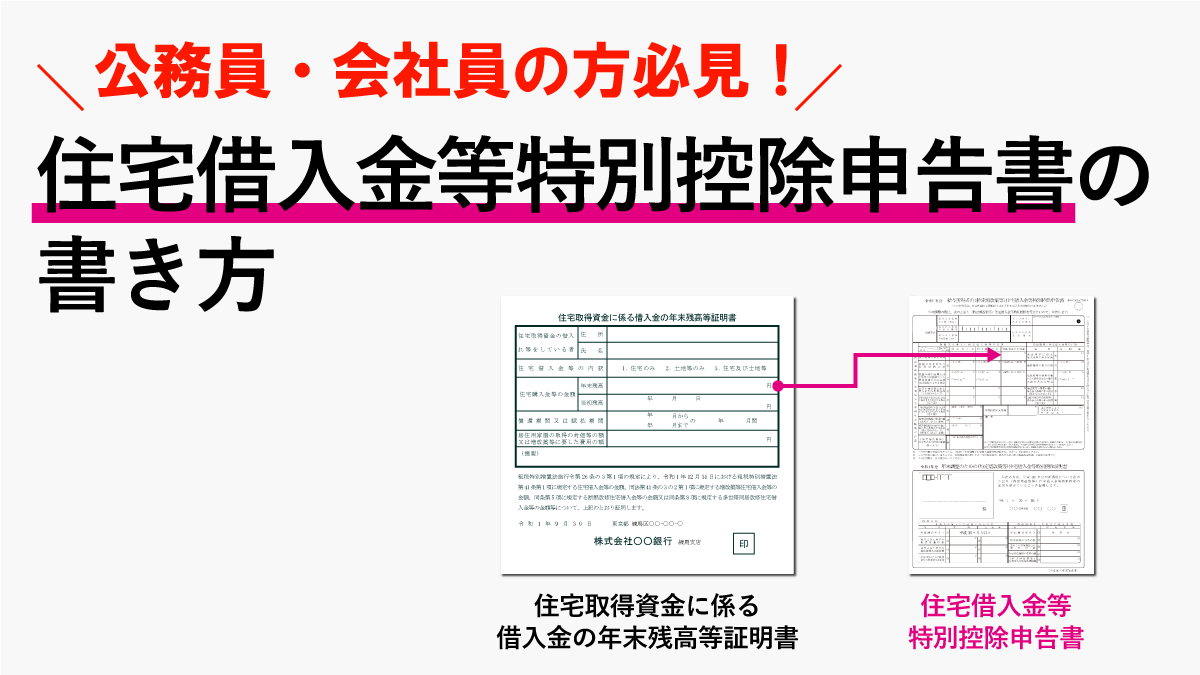

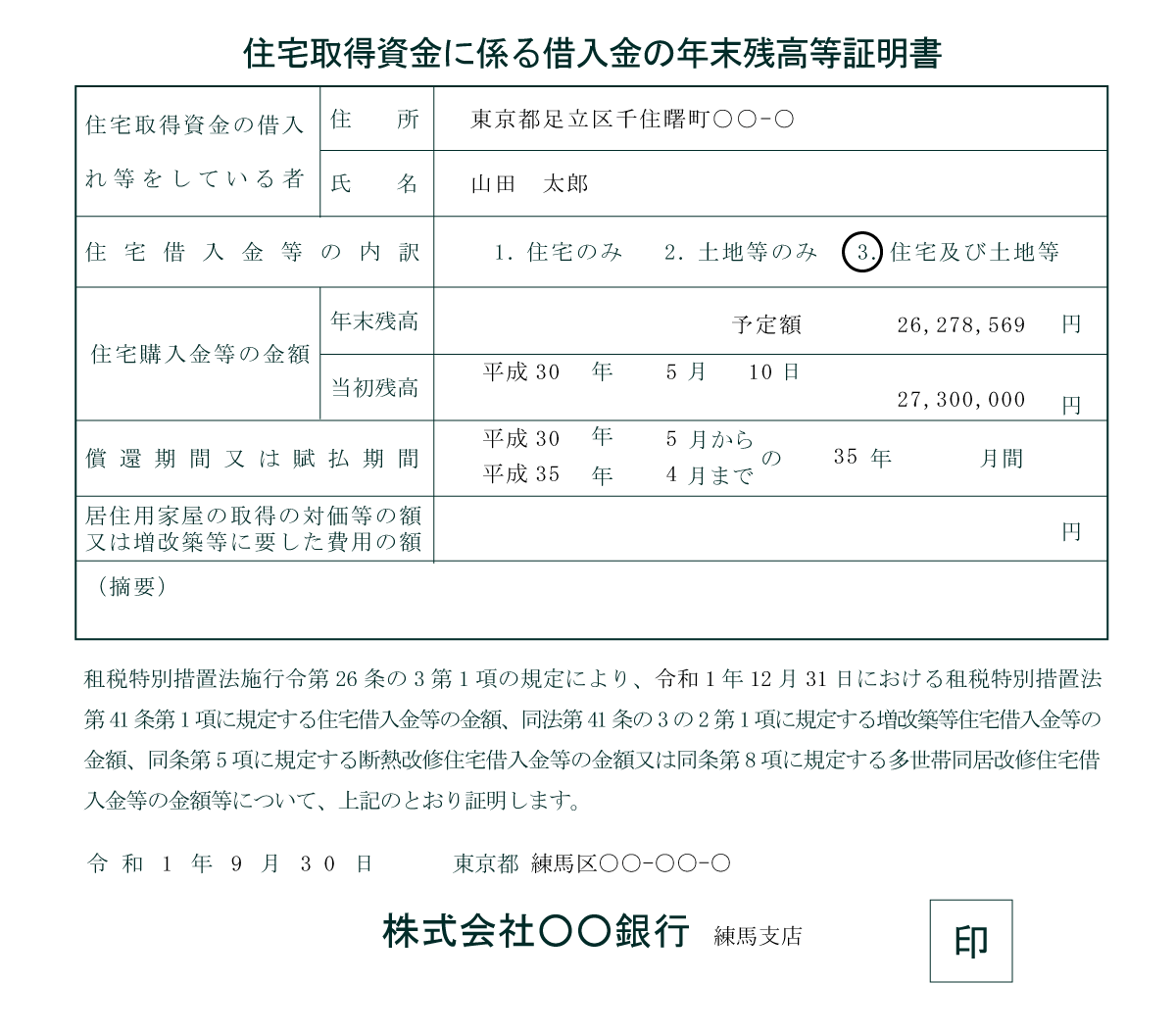

「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」を作成するにあたって、「住宅取得資金に係る借入金の年末残高等証明書」が必要となります。

住宅取得資金に係る借入金の年末残高等証明書

住宅取得資金に係る借入金の年末残高等証明書とは 『住宅ローンの年末残高(予定額)を証明する書類』 のことです。

一般的に毎年10月ごろに、住宅ローンを借りた金融機関から、「住宅取得資金に係る借入金の年末残高等証明書」が送られてきます。

住宅取得資金に係る借入金の年末残高等証明書に記載されている年末残高を、(特定増改築等)住宅借入金等特別控除証明書に転記します。

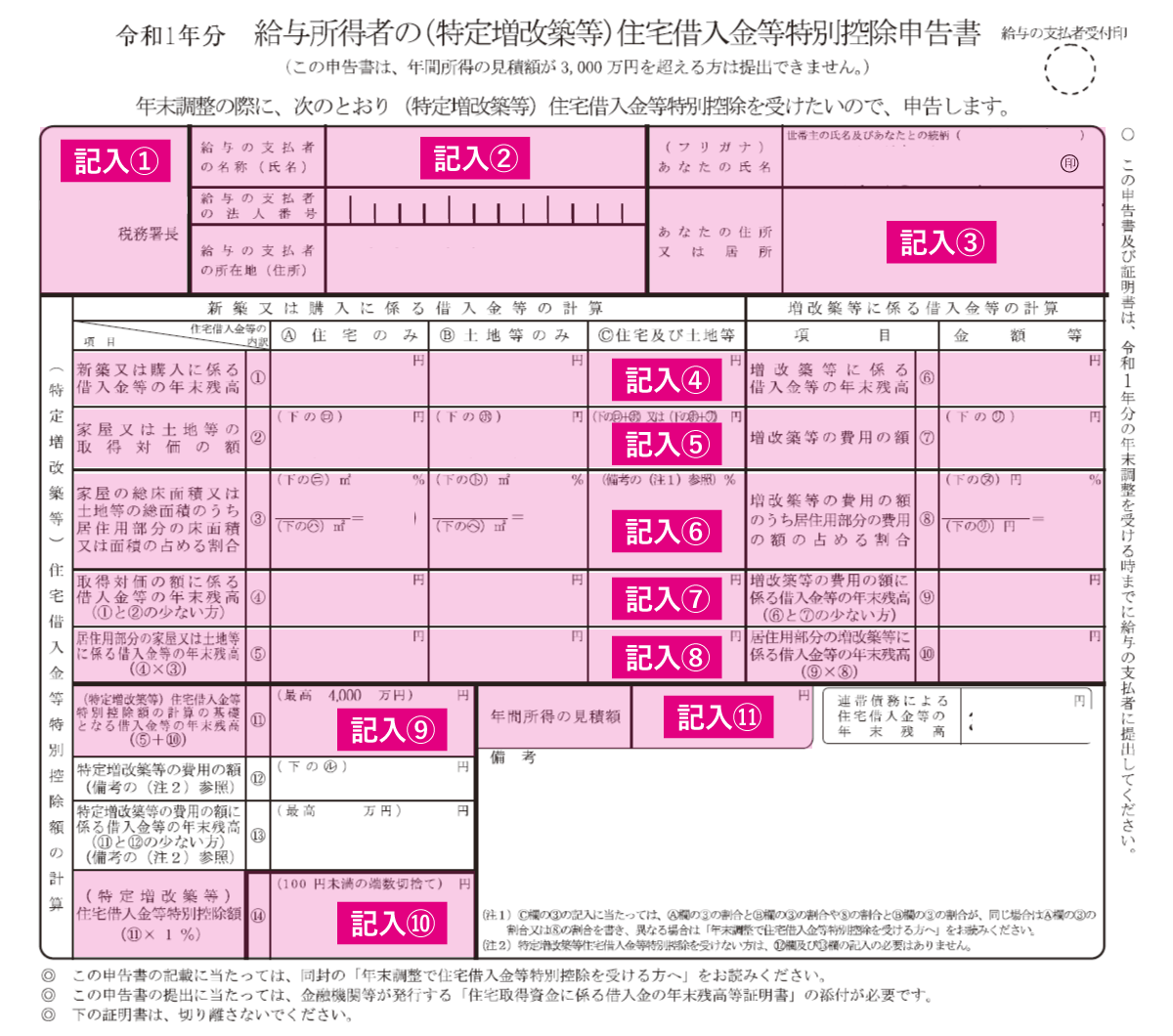

(特定増改築等)住宅借入金等特別控除申告書の書き方

画像をクリックすると拡大します。

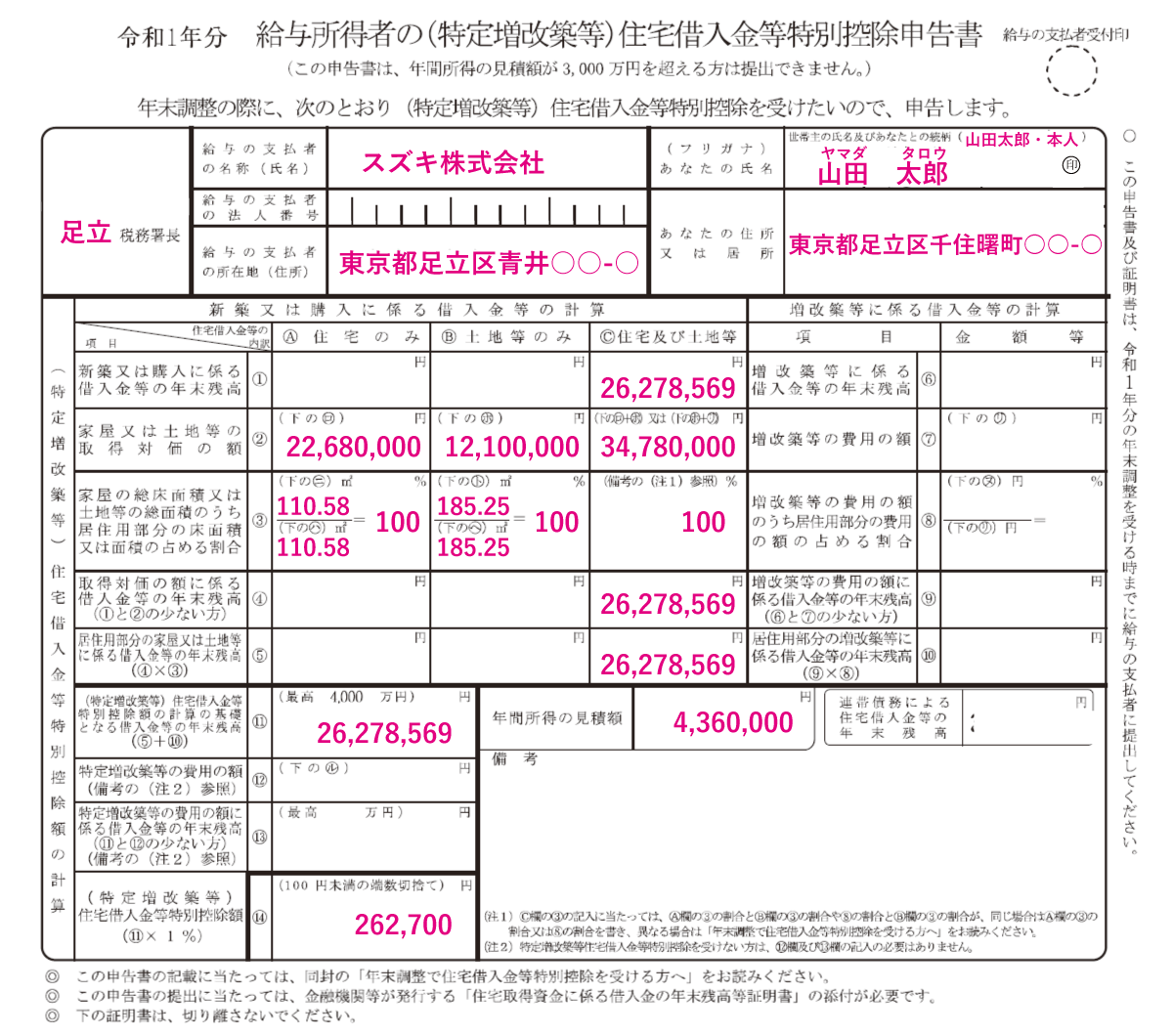

こちらは、令和01年分給与所得者の(特定増改築等)住宅借入金等特別控除申告書の記入例となります。

記入項目の確認

- 提出先

- 給与の支払者の名称および所在地

- 住宅ローン控除申告者の氏名および住所

- ①新築又は購入に係る借入金等の年末残高

- ②家屋又は土地等の取得対価の額

- ③家屋の総床面積又は土地等の総面積のうち居住用部分の床面積又は面積に占める割合

- ④取得対価の額に係る借入金等の年末残高(①と②の少ない方)

- ⑤居住用部分の家屋又は土地等に係る借入金等の年末残高

- ⑪(特定増改築等)住宅借入金等特別控除額の計算の基礎となる借入金等の年末残高(⑤+⑩)

- ⑭(特定増改築等)住宅借入金等特別控除額(⑪×1%)

- 年間所得の見積額

新築住宅を購入あるいは建築した場合の「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」に記入する主な項目は、こちらの11項目です。

ここからは、「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」の書き方を項目ごとに説明していきます。

ていきます。

年度

画像をクリックすると拡大します。

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」は、2年目以降の9年分まとめて送られきます。

記入する前に、提出する年度の書類か必ず確認してから記入しましょう。

【記入①】提出先

画像をクリックすると拡大します。

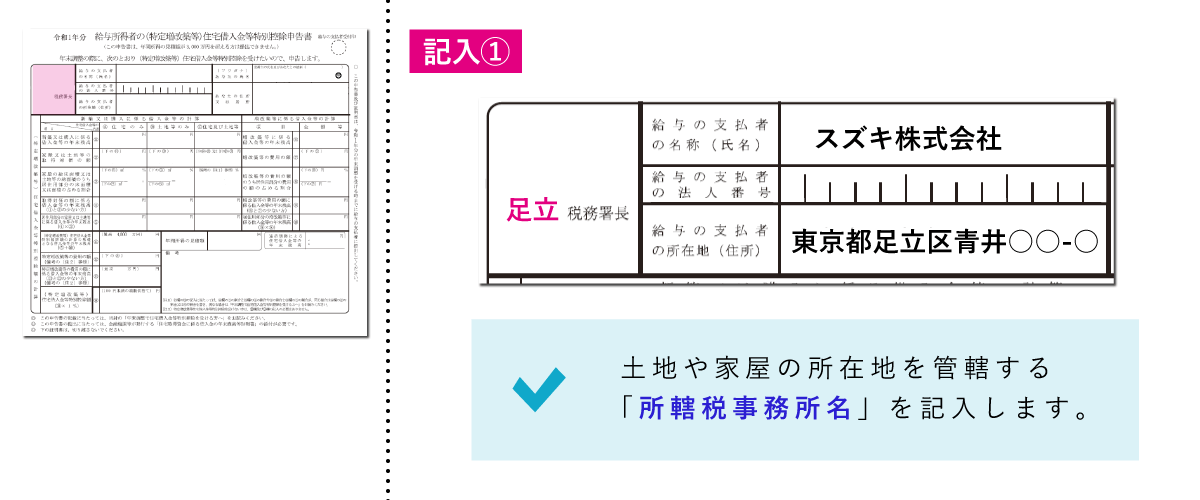

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」の提出先は、土地や家屋の所在地を管轄する税務署長です。

こちらには、「所轄税事務所名」を書きます。

もしも、分からない場合は、記入しなくても問題ありません。

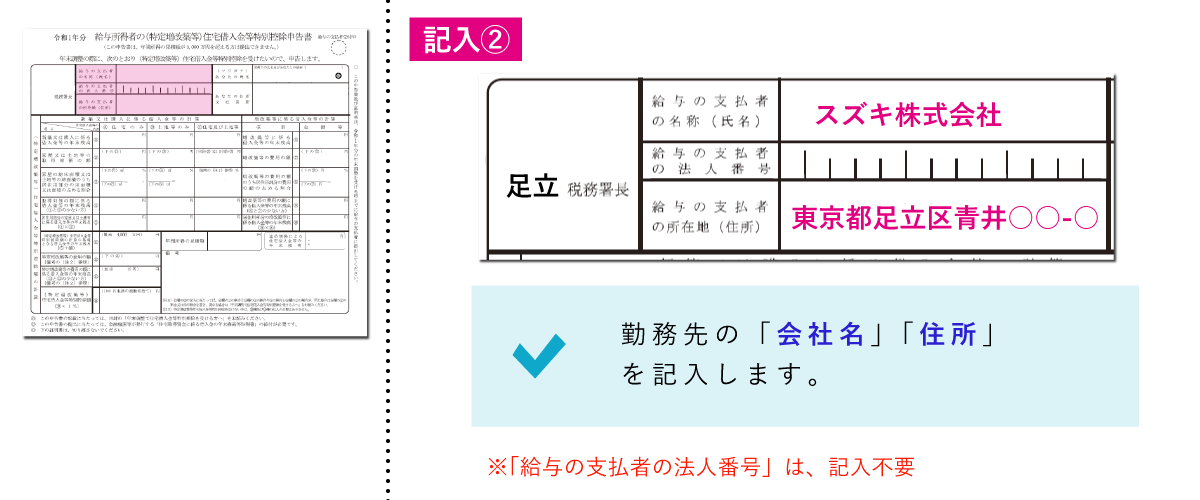

【記入②】給与の支払者の名称および所在地

画像をクリックすると拡大します。

こちらには、勤務先の「会社名」「住所」を書きます。

「給与の支払者の法人番号」欄は、会社が記入しますので、何も書かなくても問題ありません。

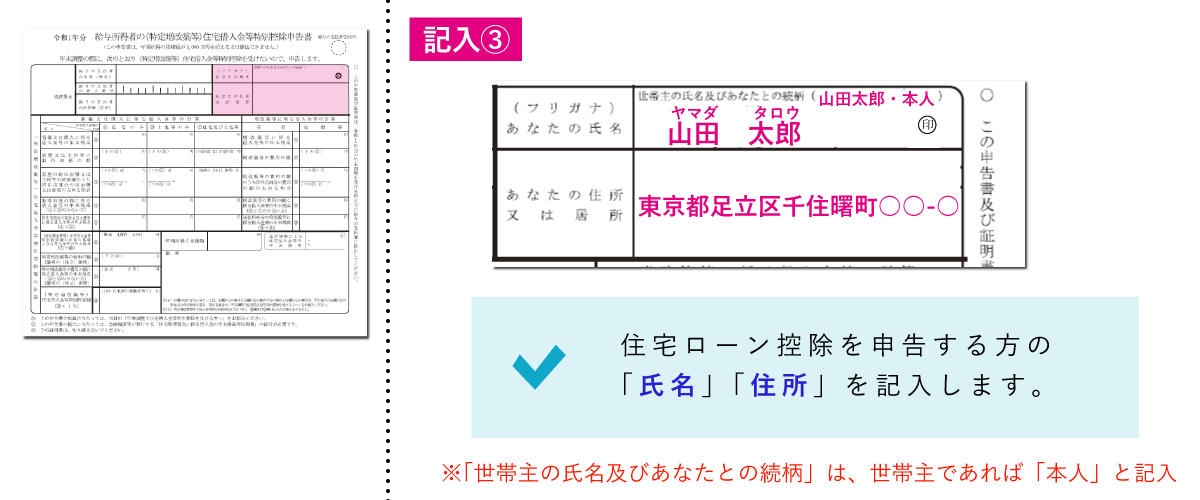

【記入③】住宅ローン控除申告者の氏名および住所

画像をクリックすると拡大します。

こちらには、住宅ローン控除を申告する方の「氏名(フリガナ)」「住所」を書きます。

「世帯主の氏名及びあなたとの続柄」欄は、世帯主が申告する場合「本人」と記入します。

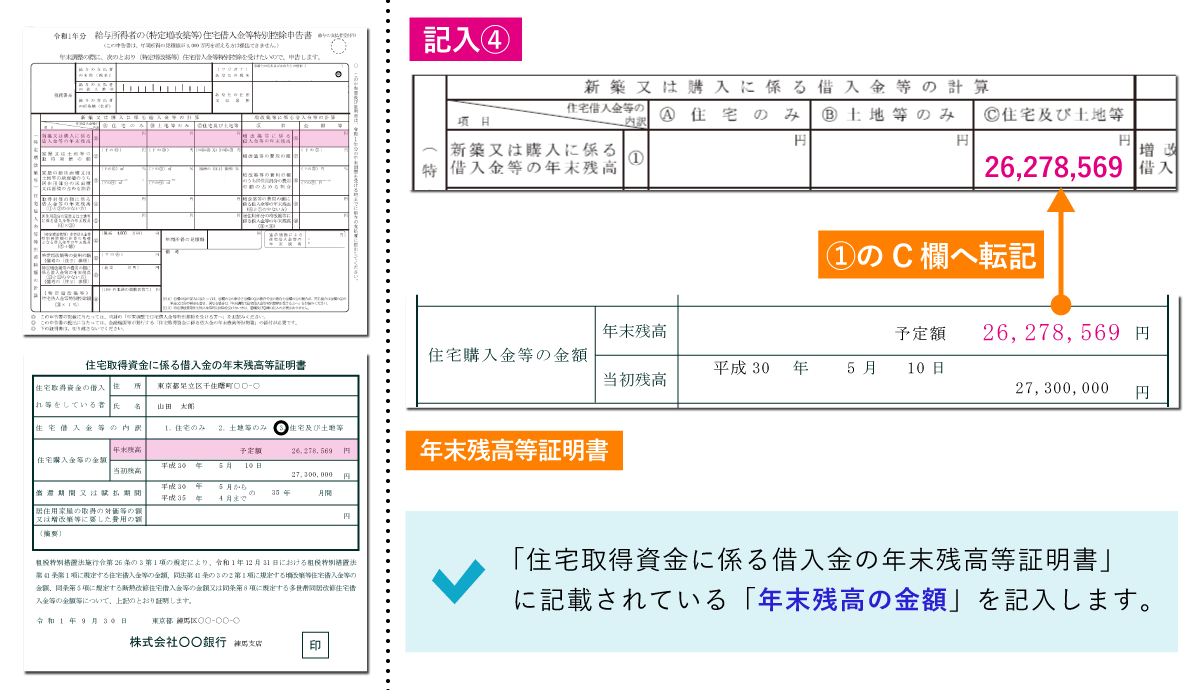

【記入④】①新築又は購入に係る借入金等の年末残高

画像をクリックすると拡大します。

「新築又は購入に係る借入金等の年末残高」には、住宅ローンを借りた金融機関から送られてきた、「住宅取得資金に係る借入金の年末残高等証明書」に記載されている「年末残高の金額」を転記します。

借入金の年末残高を記入する欄は以下の3つあります。

- 「A.住宅のみ」・・・土地持ちで、新築住宅だけ住宅ローンを借りた場合

- 「B.土地等のみ」・・・土地だけ住宅ローンを借りた場合

- 「C.住宅及び土地等」・・・土地建物含めて住宅ローンを借りた場合

戸建住宅の購入や、土地建物含めて住宅ローンを借りた方は、C欄に金額を書きましょう。

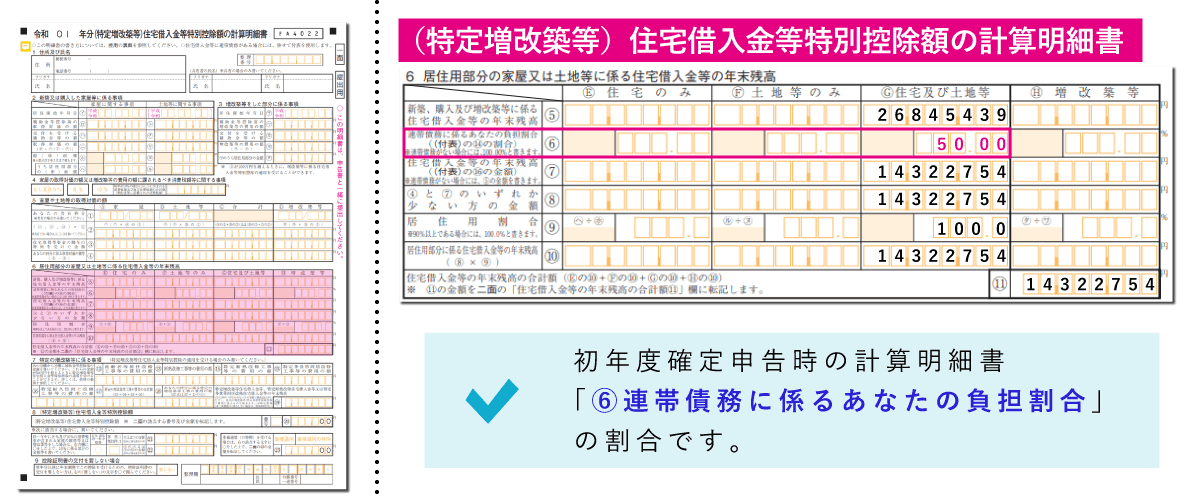

連帯債務の場合

夫婦や親子で連帯債務の住宅ローンを組んでいる場合は、「住宅取得資金に係る借入金の年末残高等証明書」に記載されている「年末残高の金額」をそのまま転記してはいけません。

「新築又は購入に係る借入金等の年末残高」には、年末残高に自身の負担割合をかけた金額を書きます。

例えば、年末残高26,278,569円、負担割合が50%の場合、

を、「新築又は購入に係る借入金等の年末残高」欄に書きます。

画像をクリックすると拡大します。

連帯債務の負担割合については、初年度の確定申告の際に提出した「(特定増改築等)住宅借入金等特別控除額の計算明細書」の「連帯債務に係るあなたの負担割合((付表)の⑭の割合)」欄の割合になります。

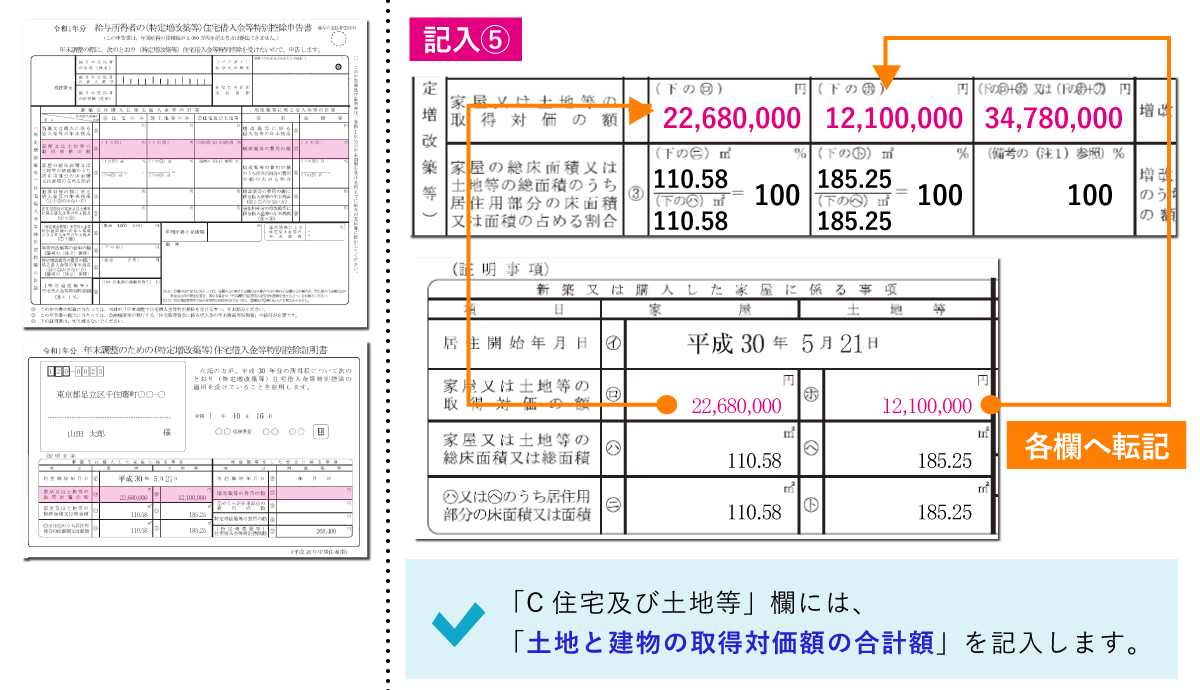

【記入⑤】②家屋又は土地等の取得対価の額

画像をクリックすると拡大します。

こちらには、「取得した土地や建物の購入金額」を書きます。

こちらも3つの記入欄がありますが、それぞれに以下のように記載されています。

- 「A.住宅のみ」・・・(下のロ)

- 「B.土地等のみ」・・・(下のホ)

- 「C.住宅及び土地等」・・・(下のロ+ホ)又は(下のホ+リ)

「下のロ・ホ・リ」とは、下にある「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」のそれぞれの項目です。

「下のロ・ホ」には、「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」に記載されている取得金額をそのまま書きましょう。

「C.住宅及び土地等」には、(下のロ+ホ)又は(下のホ+リ)を計算した金額を書きます。

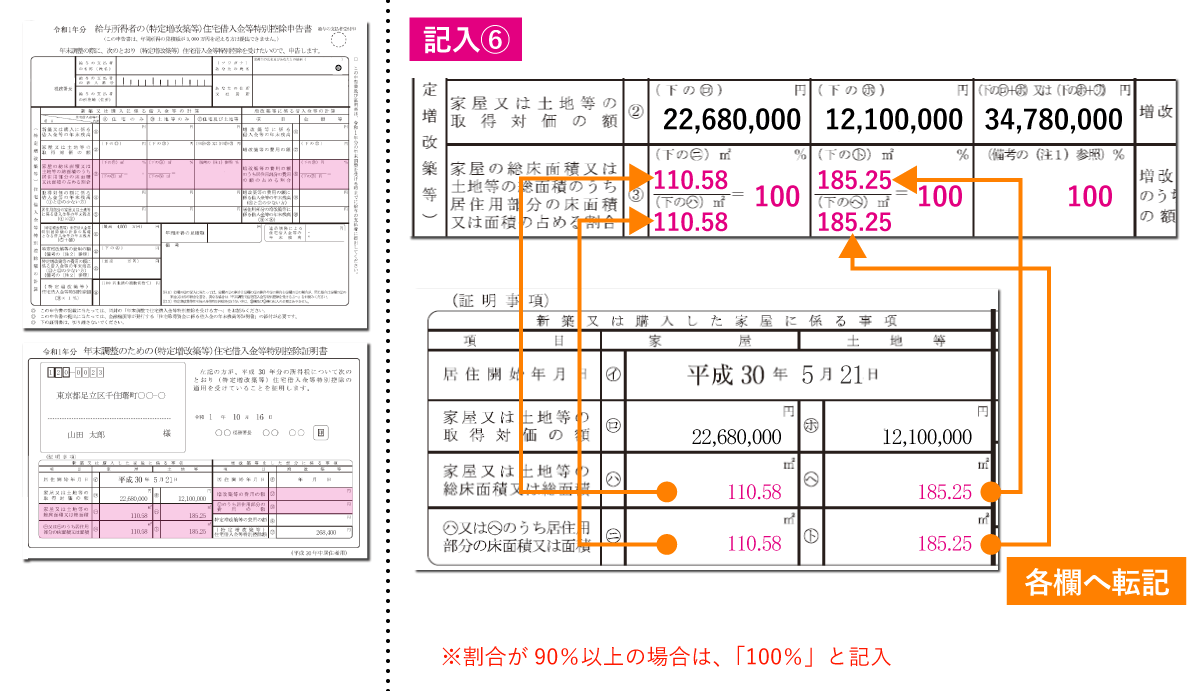

【記入⑥】③家屋の総床面積又は土地等の総面積のうち居住用部分の床面積又は面積に占める割合

画像をクリックすると拡大します。

こちらには、「総面積のうち居住用部分に占める割合」を書きます。

こちらも3つの記入欄がありますが、それぞれに以下のように記載されています。

- 「A.住宅のみ」・・・(下のニ)㎡、(下のハ)㎡

- 「B.土地等のみ」・・・(下のト)㎡、(下のヘ)㎡

- 「C.住宅及び土地等」・・・(備考の(注1)参照

「下のニ・ハ・ト・ヘ」とは、下にある「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」のそれぞれの項目です。

以下の計算式から、総面積のうち居住用部分に占める割合を計算します。

居住用部分に占める割合(土地)=土地の総面積÷居住用部分の面積×100

例えば、総床面積80㎡、居住用部分の床面積80㎡なら、

総床面積80㎡、居住用部分の床面積50㎡なら、

が、総面積のうち居住用部分に占める割合となります。

もしも、小数点以下がある場合は、小数点以下第4位まで算出して、第4位を切り上げて書きます。

ただし、割合が90%以上の場合は、100%と記入しますので、注意しましょう。

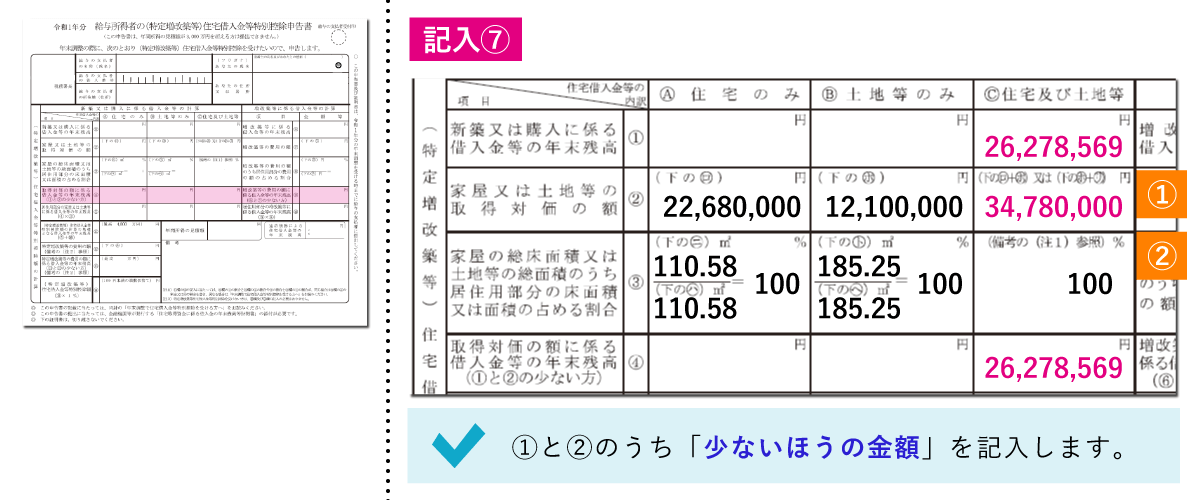

【記入⑦】④取得対価の額に係る借入金等の年末残高(①と②の少ない方)

画像をクリックすると拡大します。

こちらには、「①新築又は購入に係る借入金等の年末残高」と「②家屋又は土地等の取得対価の額」のうち「少ない方の金額」を書きます。

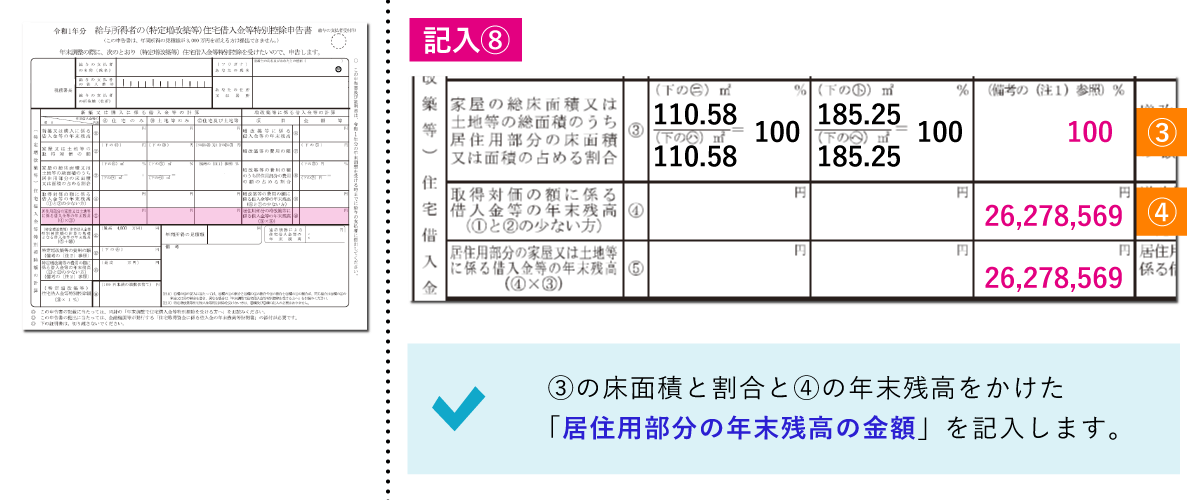

【記入⑧】⑤居住用部分の家屋又は土地等に係る借入金等の年末残高

画像をクリックすると拡大します。

こちらには、「④取得対価の額に係る借入金等の年末残高」に「③家屋の総床面積又は土地等の総面積のうち居住用部分の床面積又は面積に占める割合」をかけた「居住用部分の年末残高」を書きます。

例えば、④年末残高19,750,000円、③居住用部分の面積の割合70%であれば、

が、居住用部分の年末残高となります。

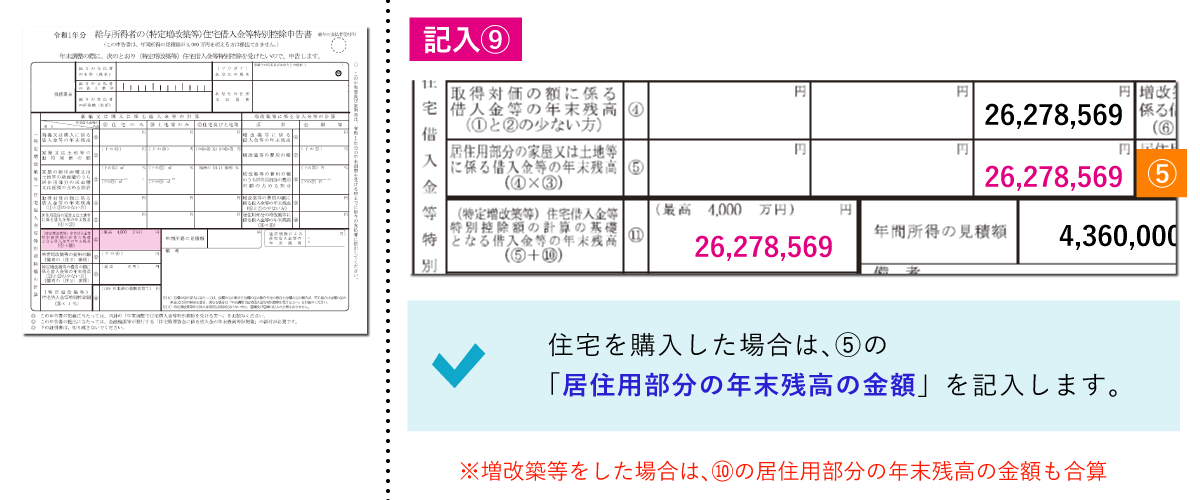

【記入⑨】⑪(特定増改築等)住宅借入金等特別控除額の計算の基礎となる借入金等の年末残高(⑤+⑩)

画像をクリックすると拡大します。

こちらには、「⑤居住用部分の家屋又は土地等に係る借入金等の年末残高」と「⑩居住用部分の増改築等に係る借入金等の年末残高」を「合わせた年末残高」を書きます。

住宅を購入した場合は、⑤の年末残高のみとなります。

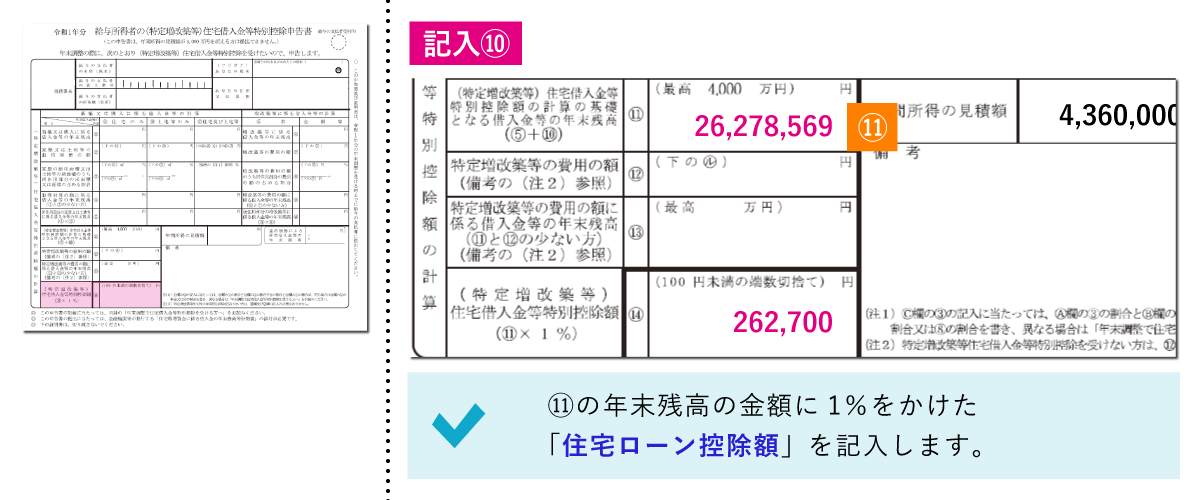

【記入⑩】⑭(特定増改築等)住宅借入金等特別控除額(⑪×1%)

画像をクリックすると拡大します。

こちらは、住宅ローン控除の控除額を計算する項目です。

「⑪(特定増改築等)住宅借入金等特別控除額の計算の基礎となる借入金等の年末残高」に1%をかけた「住宅ローン控除額」を書きます。

1%をかけた金額で、100円未満の端数がある場合は、100円未満を切捨てで処理をします。

例えば、⑪年末残高26,278,569円の場合、

で、100円未満を切り捨て処理すると「262,700円」が住宅ローン控除額となります。

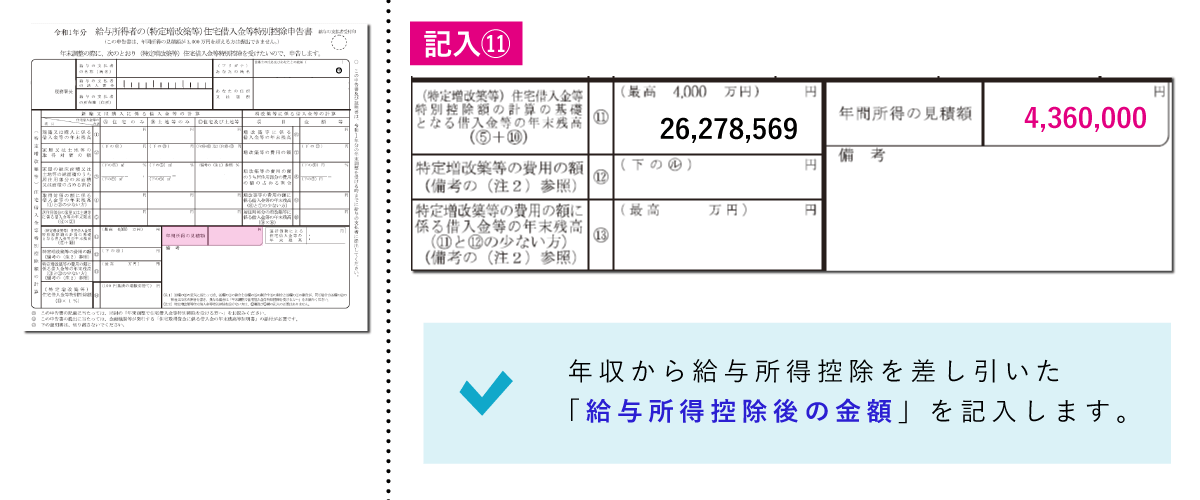

【記入⑪】年間所得の見積額

画像をクリックすると拡大します。

こちらには、「給与所得控除後の金額」を書きます。

前年度の源泉徴収票がある場合は、源泉徴収票に「給与所得控除後の金額」欄がありますので、そちらの金額を記入しましょう。

「給与所得控除後の金額」とは、年収から給与所得控除を差し引いた金額のことです。

給与所得控除は、1年間の給与収入額(年収)に応じて計算されます。

| 給与収入 | 給与所得控除額 |

|---|---|

| 1,625,000円以下 | 550,000円 |

| 1,625,000円超~1,800,000円以下 | 収入金額×40%ー100,000円 |

| 1,800,000円超~3,600,000円以下 | 収入金額×30%+80,000円 |

| 3,600,000円超~6,600,000円以下 | 収入金額×20%+440,000円 |

| 6,600,000円超~8,500,000円以下 | 収入金額×10%+1,100,000円 |

| 8,500,000円超~ | 1,950,000円(上限額) |

例えば、給与収入が600万円の場合、

を、年間所得の見積額に書きます。

見積額のため、正確な金額でなくても問題ありませんが、国税庁では、「年間所得の見積額欄には、その年の1月1日から12月31日までの合計所得金額の見積額を記入します。」となっています。

税金関係では、「合計所得金額」「総所得金額」「総所得金額等」「課税総所得金額」と似たような言葉がありますが、それぞれ金額に違いがあります。

課税総所得金額など所得金額の詳細について知りたい方は【 課税総所得金額とは?所得税と住民税の課税総所得金額は違います! 】をご確認ください。

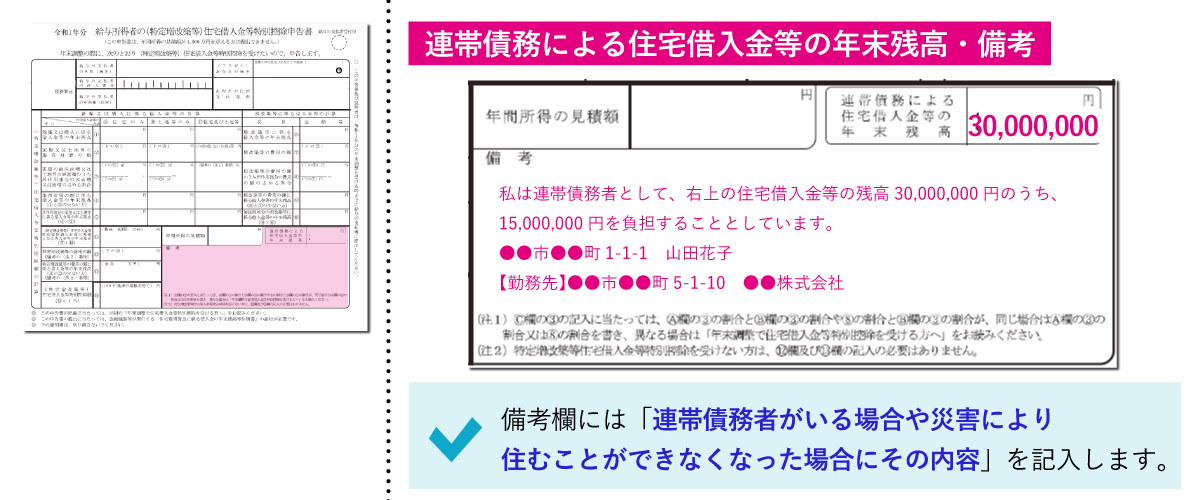

連帯債務による住宅借入金等の年末残高・備考

画像をクリックすると拡大します。

夫婦など連帯債務者がいる場合は、連帯債務による住宅借入金等の年末残高欄に「住宅借入金等の年末残高の合計額」を書きます。

そして、備考欄には、連帯債務者がいる場合や災害により住むことができなくなった場合にその内容を書きます。

| 状況 | 記載事例 |

|---|---|

| 連帯債務者がいる場合 | 私は連帯債務者として、右上の住宅借入金等の残高●●●円のうち、●●●円を負担することとしています。 ●●市●●町1-1-1 山田花子 【勤務先】●●市●●町5-1-10 ●●株式会社 |

| 災害により住宅に住めなくなった場合 | 災害発生日令和●年●月●日 |

| 東日本大震災により、住宅に住めなくなり、適用期間の特例を受けている場合 | 適用期間の特例 |

まとめ

ここまで、年末調整で住宅ローン控除を受ける向けに「(特定増改築等)住宅借入金等特別控除申告書」の書き方や入手方法について、わかりやすく説明してきました。

ほとんどが、「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」と「住宅取得資金に係る借入金の年末残高等証明書」からの転記のため、難しくありません。

ただ、年に1回しか作成しないため忘れることも多いです。

2年目以降の住宅ローン控除の年末調整は、9年間同じ処理をしますので、「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」をコピー、あるいは、写真で記録しておくと、毎年記入するときに困りません。