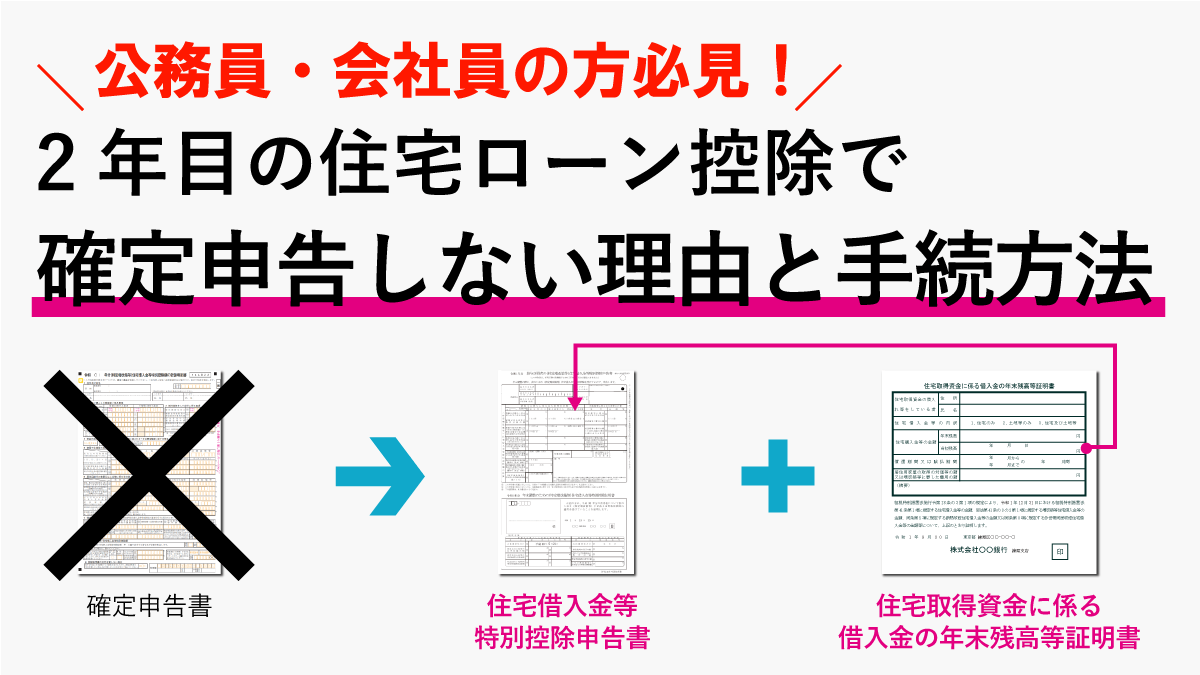

住宅ローン控除を受ける場合は、初年度に必ず確定申告(還付申告)をする必要がありますが、2年目以降については、個人事業主と給与所得者で対応が異なります。

個人事業主の場合は、2年目以降も毎年確定申告が必要で、会社員の方は、初年度確定申告をすれば、2年目以降は年末調整で対応できます。

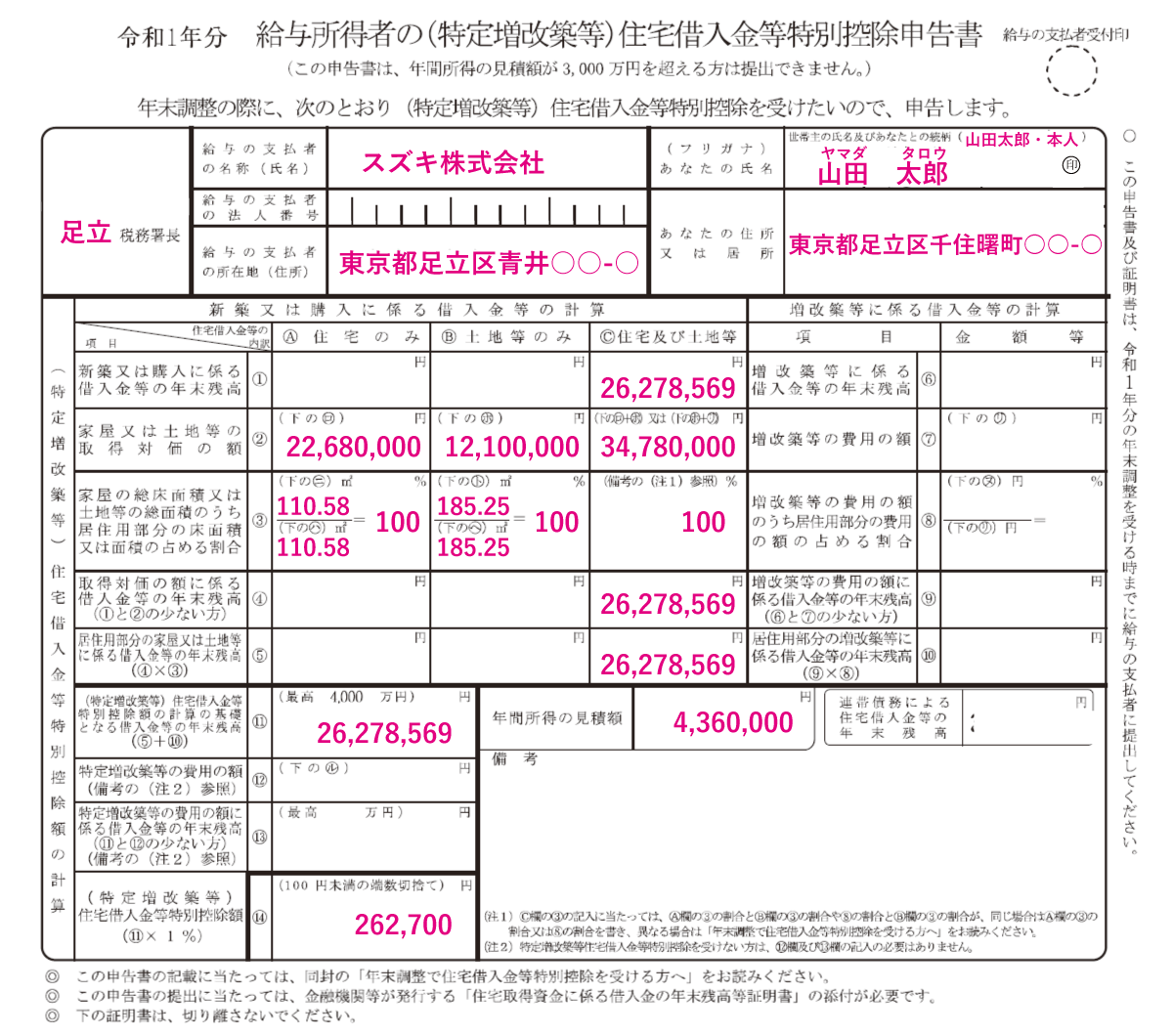

今回は、2年目以降の住宅ローン控除の年末調整に必要な書類や「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」の書き方について、わかりやすく解説してきます。

- 給与所得者の住宅ローン控除の確定申告

- 2年目以降は確定申告不要

- 住宅ローン控除を受けるための年末調整の流れ

住宅ローン控除の確定申告方法

住宅ローン控除(減税)とは 『住宅ローン年末残高の一定の割合に相当する金額を所得税や住民税から控除される住宅ローン減税制度』 のことです。

住宅ローン控除を受ける際には、必ず初年度に確定申告による還付申告をしなければいけません。

公務員や会社員など会社から給与をもらっている給与所得者の方が、確定申告をする際には、以下の書類が必要となります。

- 確定申告書A

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 源泉徴収票

- 金融機関などからの住宅ローン借入金残高証明書

- 土地や建物の登記事項証明書

- 土地や建物の売買契約書または建築請負契約書の写し

- 本人確認書類の写し(マイナンバーカード、マイナンバー通知カードまたはマイナンバーが記載されている住民票+運転免許証やパスポートなどの本人確認書類

住宅ローン控除の確定申告の方法については【 住宅ローン控除の確定申告の時期はいつ?申告の流れを徹底解説! 】で詳しく解説していますので、ご確認ください。

給与所得者の住宅ローン控除の確定申告

公務員や会社員など会社から給与をもらっている給与所得者は、源泉徴収で会社がまとめて従業員の税金を支払っているため、本来確定申告をする必要がありません。

本年度の納税額については、12月の年末調整で所得税や住民税など納税額を調整しますが、住宅ローン控除は、初年度に年末調整で調整できないため、確定申告をして還付申告する必要があります。

2年目以降は確定申告不要

給与所得者の場合、2年目以降は、税務署から住宅ローン控除に必要な書類が送られてくるため、確定申告ではなく、年末調整で住宅ローン控除の申請ができます。

年末調整で必要な書類は、以下の2つの書類です。

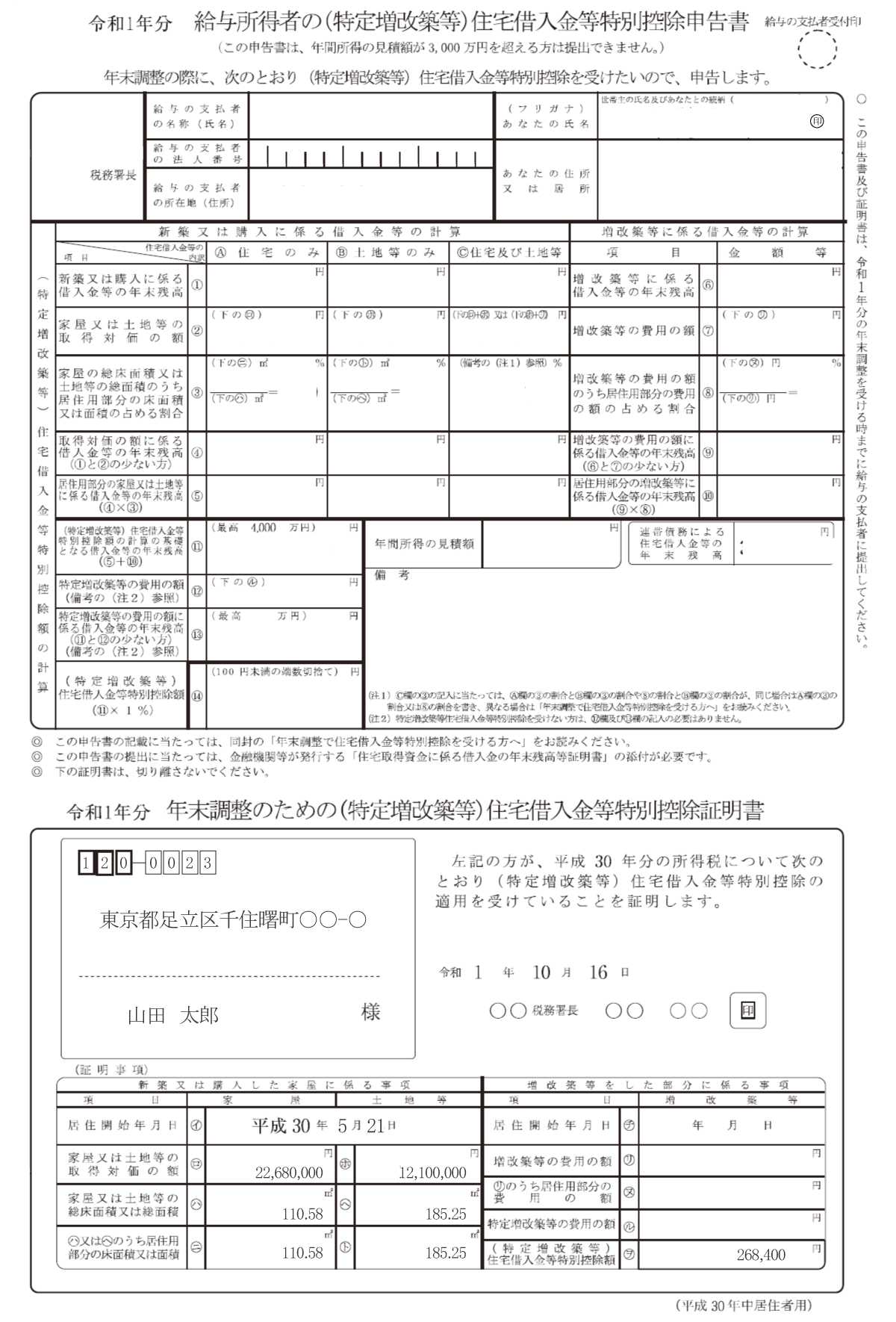

- 「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」

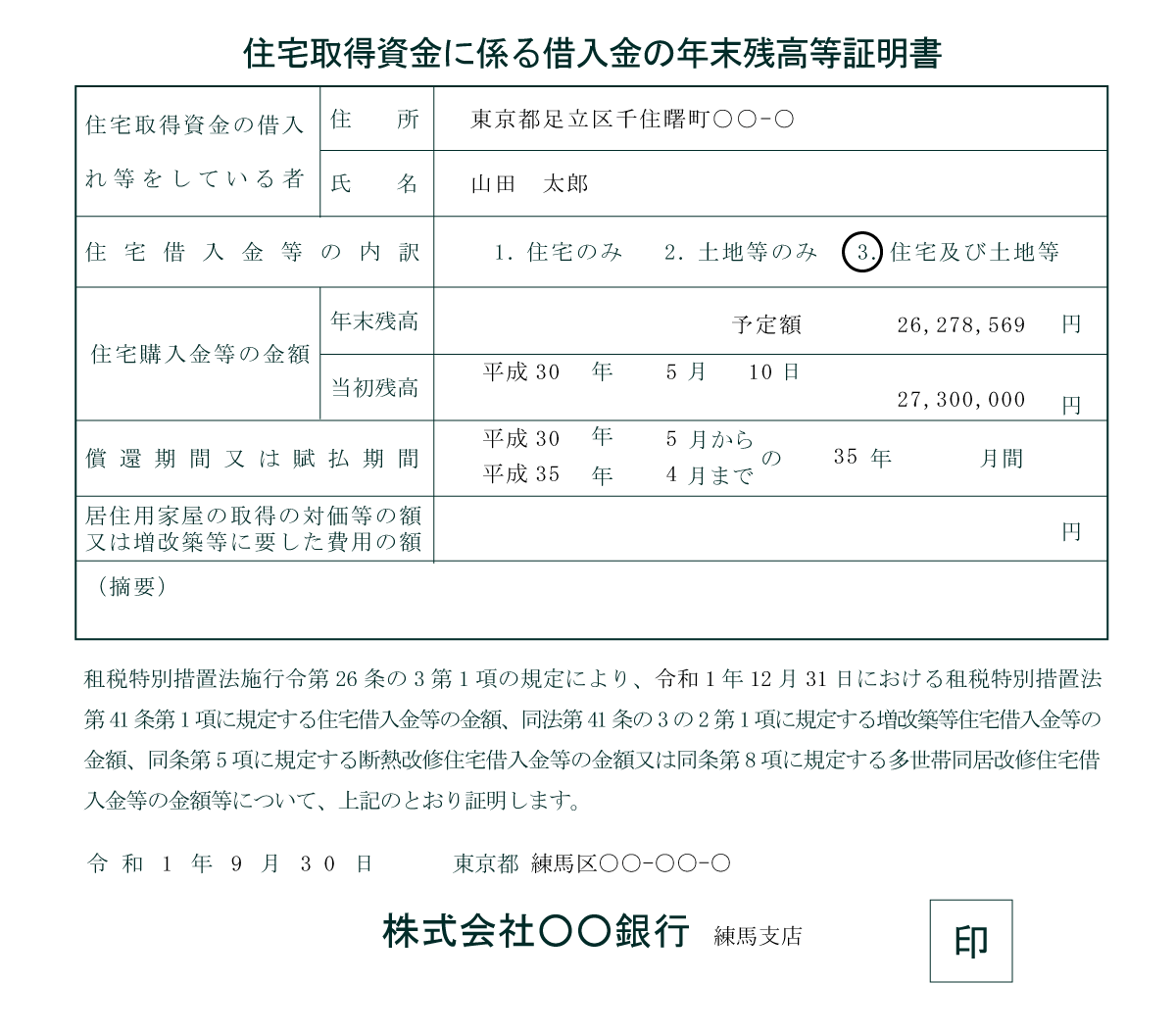

- 住宅取得資金に係る借入金の年末残高等証明書

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」は、確定申告をした年の10月ごろに管轄の税務署から、2年目以降の9年分の書類がまとめて郵送されてきます。

「住宅取得資金に係る借入金の年末残高等証明書」は、住宅ローンを借りた金融機関が発行するもので、年末調整の時期に合わせて郵送されてきます。

「住宅取得資金に係る借入金の年末残高等証明書」に記載されている住宅ローン年末残高の情報を「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」に記入して年末調整のときに会社へ提出します。

あとは、会社が市区町村や税務署に提出すれば、住宅ローン控除を受けられます。

住宅ローン控除を受けるための年末調整の流れ

2年目以降の住宅ローン控除を受けるための年末調整の流れは以下の通りです。

- STEP1税務署から書類が送られてくる税務署から「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」が送られてきます。

- STEP2金融機関から借入金の年末残高等証明書が送られてくる住宅ローンを借りた金融機関から「住宅取得資金に係る借入金の年末残高等証明書」が送られてきます。

- STEP3(特定増改築等)住宅借入金等特別控除申告書に記入給与所得者の(特定増改築等)住宅借入金等特別控除申告書に必要な情報を記入します。

- STEP4給与所得者の(特定増改築等)住宅借入金等特別控除申告書に押印給与所得者の(特定増改築等)住宅借入金等特別控除申告書に必要な情報を記入したら、押印します。

- STEP5書類を勤務先へ提出「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」と「住宅取得資金に係る借入金の年末残高等証明書」を勤務先へ提出します。

STEP1.税務署から書類が送られてくる

確定申告をした年の10月ごろに、管轄の税務署から9年分の「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」が送られきます。

住宅ローン控除が受けられる10年間のうち、初年度は確定申告で控除されていますので、2年目以降の9年間分の書類になります。

紛失した場合は、税務署へ申請して再交付してもらえますが、紛失しないようにしっかり保管しましょう。

STEP2.金融機関から借入金の年末残高等証明書が送られてくる

一般的に毎年10月ごろに、住宅ローンを借りた金融機関から、「住宅取得資金に係る借入金の年末残高等証明書」が送られてきます。

年末残高等証明書の名称や書式は、金融機関によって違いがありますが、この借入金の年末残高に対して住宅ローン控除額が計算されるため、毎年送られてきます。

住宅ローン控除の計算方法について知りたい方は【 住宅ローン控除(減税)の計算方法とシミュレーションの結果を徹底解説 】をご確認ください。

STEP3.(特定増改築等)住宅借入金等特別控除申告書に記入する

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」と「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」は1枚になっていますが、記入するのは、「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」だけです。

住宅ローン控除を受けるための「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」の書き方については【 【年末調整】住宅借入金等特別控除申告書の書き方マニュアル!記入例も公開 】で詳しく解説していますので、こちらをご確認ください。

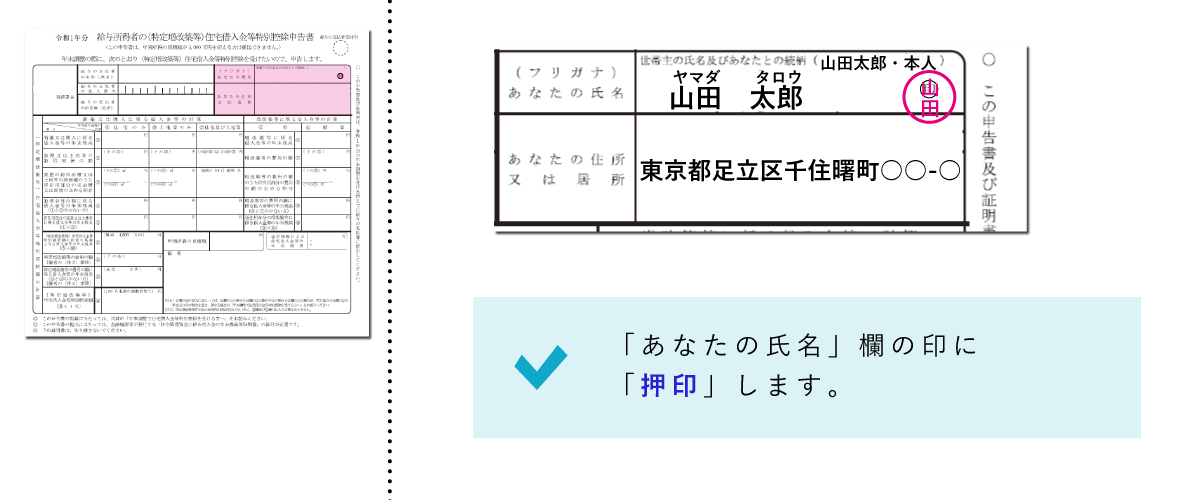

STEP4.給与所得者の(特定増改築等)住宅借入金等特別控除申告書に押印

画像をクリックすると拡大します。

給与所得者の(特定増改築等)住宅借入金等特別控除申告書を記入したら、「住宅ローン控除申告者の氏名」項目の「印」に押印をします。

STEP5.書類を勤務先へ提出

給与所得者の(特定増改築等)住宅借入金等特別控除申告書に押印したら、以下の書類などと合わせて「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」と「住宅取得資金に係る借入金の年末残高等証明書」を勤務先へ提出します。

- 給与所得者の扶養控除等(異動) 申告書

- 給与所得者の配偶者控除等申告書

- 給与所得者の保険料控除申告書

まとめ

ここまで、2年目以降の住宅ローン控除の年末調整に流れや必要な書類について、わかりやすく説明してきました。

2年目以降の住宅ローン控除の年末調整は、9年間同じ処理をしますので、「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」をコピー、あるいは、写真で記録しておくと毎年記入するときに困りません。