住宅ローンの控除は、原則所得税から控除されますが、所得税から控除しきれなかったものは、住民税からも控除できます。

ただし、控除される時期が違うため、いつから住民税が住宅ローン控除を受けるのか気になる方も多いです。

今回は、いつから住宅ローン控除分が住民税から差し引かれるのかについて、分かりやすく解説していきます。

- いつから住民税から差し引かれるのか(給与所得者・個人事業主)

- 住宅ローン控除を受ける順番

- 住民税から控除されたことを確認する方法

- 住民税から控除を受けるには?

住宅ローン控除とは

住宅ローン控除(減税)とは 『住宅ローン年末残高の一定の割合に相当する金額を所得税や住民税から控除される住宅ローン減税制度』 のことです。

住宅ローン減税制度は、住宅ローンを利用して住宅を取得する場合に、取得者の金利負担の軽減を図るために設けられました。

正式には「住宅借入金等特別控除」という名称で、住宅ローン控除や住宅ローン減税とも呼ばれます。

住宅ローン控除は、住民税からも差し引くことができます。

いつから住民税から差し引かれる?

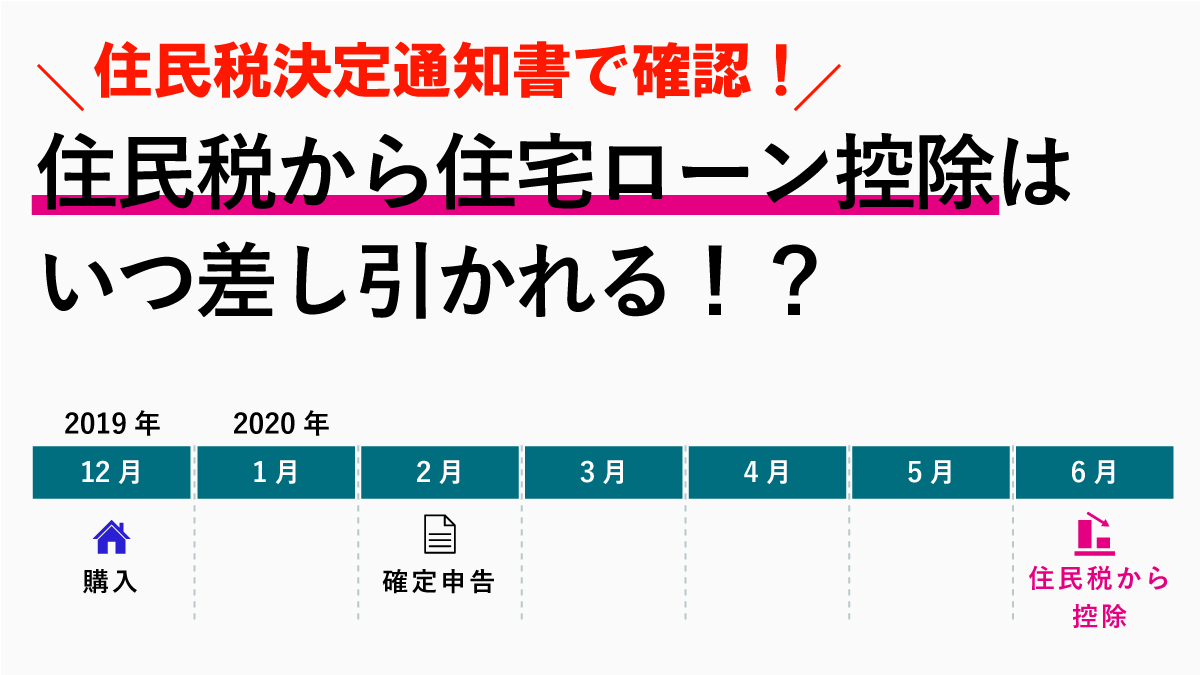

いつから住宅ローン控除分が住民税から差し引かれるかというと、翌年度の6月以降です。

例えば、2019年12月5日に新築住宅を購入した場合、2020年3月15日までに2019年分の住宅ローン控除の確定申告をして、所得税が確定します。

そして、前年度の所得をもとに、各市区町村が住民税額を計算して、2020年6月から2019年分の住民税の支払が開始されます。

住民税自体、翌年度の6月以降から納付する仕組みとなっていますが、公務員や会社員などの「給与所得者」と自営業やフリーランスなどの「個人事業主」では、支払う方法が異なります。

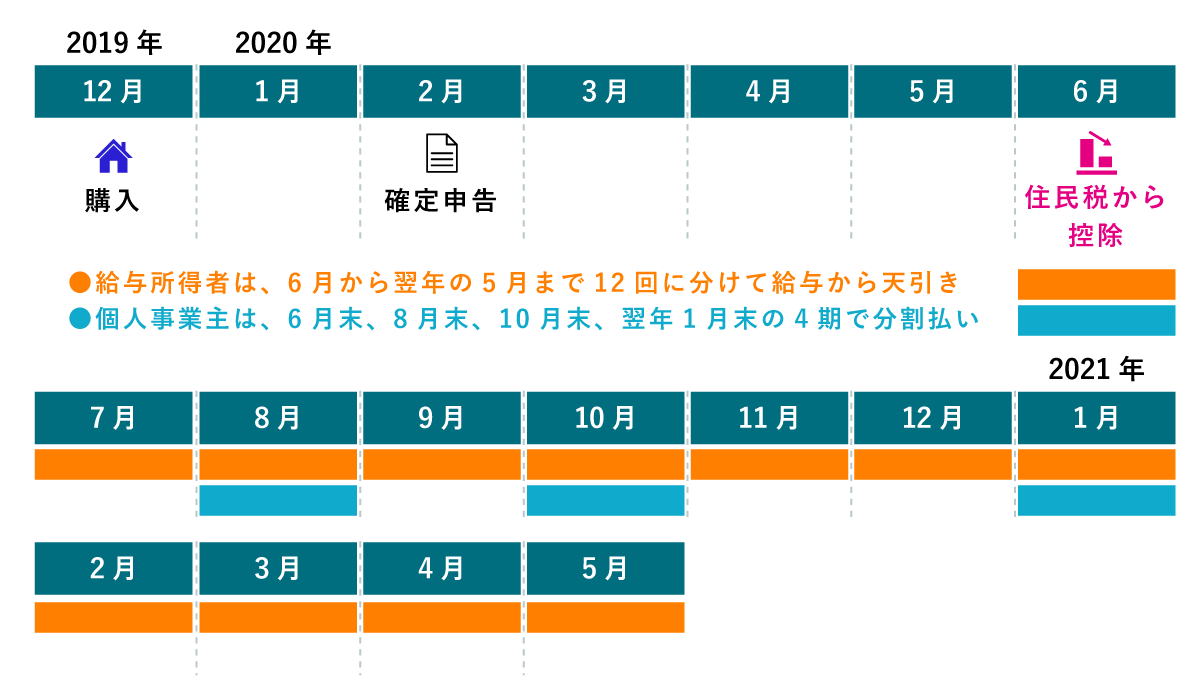

- 給与所得者・・・6月から翌年の5月まで12回に分けて給与から天引き

- 個人事業主・・・6月末、8月末、10月末、翌年1月末の4期で分割払い

給与所得者はいつから納税?

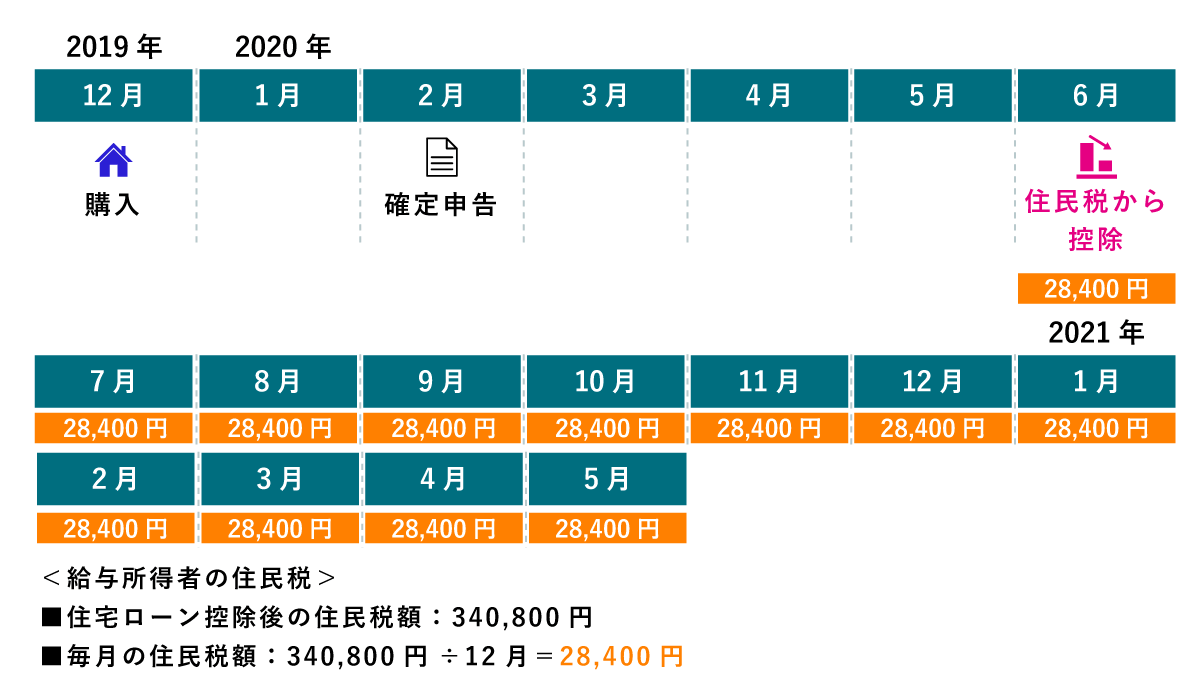

公務員や会社員などの「給与所得者」の場合は、会社が毎月給与から代理徴収する形で住民税を納めています。

よって、6月から翌年の5月まで12回に分けて、給与から均等に天引きされています。

住民税額は、すでに住宅ローン控除分を差し引かれていますので、住民税の支払が開始する6月には、住宅ローン控除を受けていることになります。

個人事業主はいつから納税?

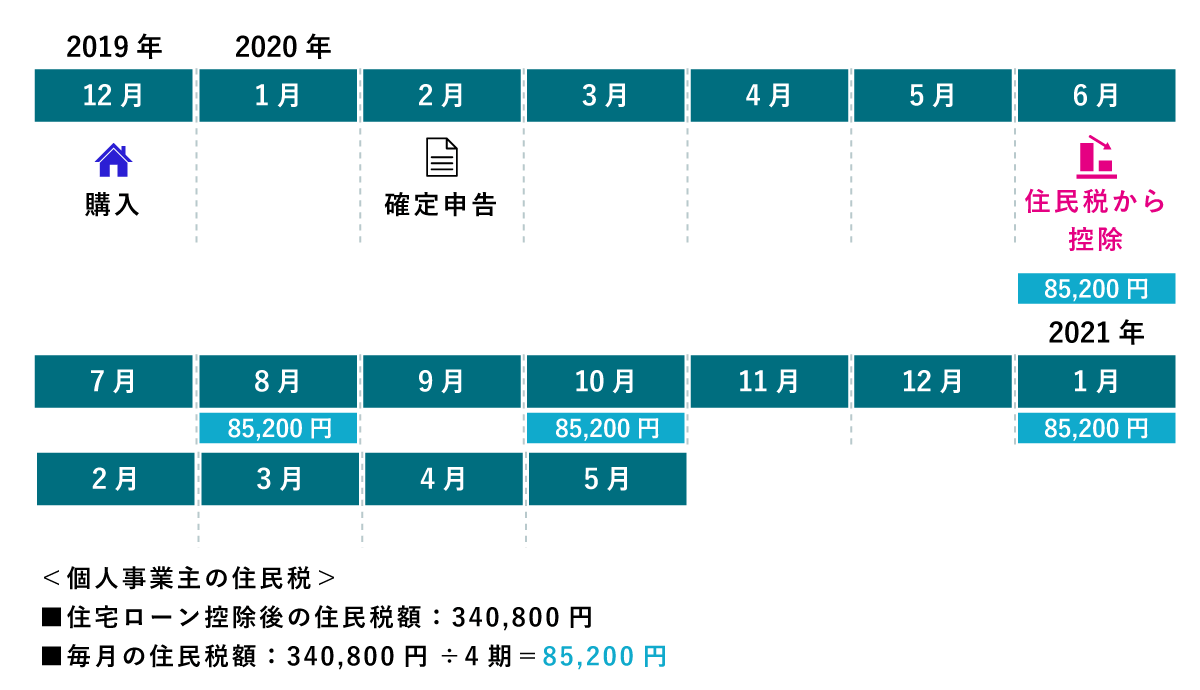

自営業やフリーランスなどの「個人事業主」の場合は、6月中旬ごろに各市区町村から「納税通知書」が送られてきます。

一般的な納付時期は、6月末、8月末、10月末、翌年1月末の4期で分割払いです。

一括払いも選ぶことができますが、国民年金保険料のような全納による割引はありません。

住宅ローン控除を受ける順番

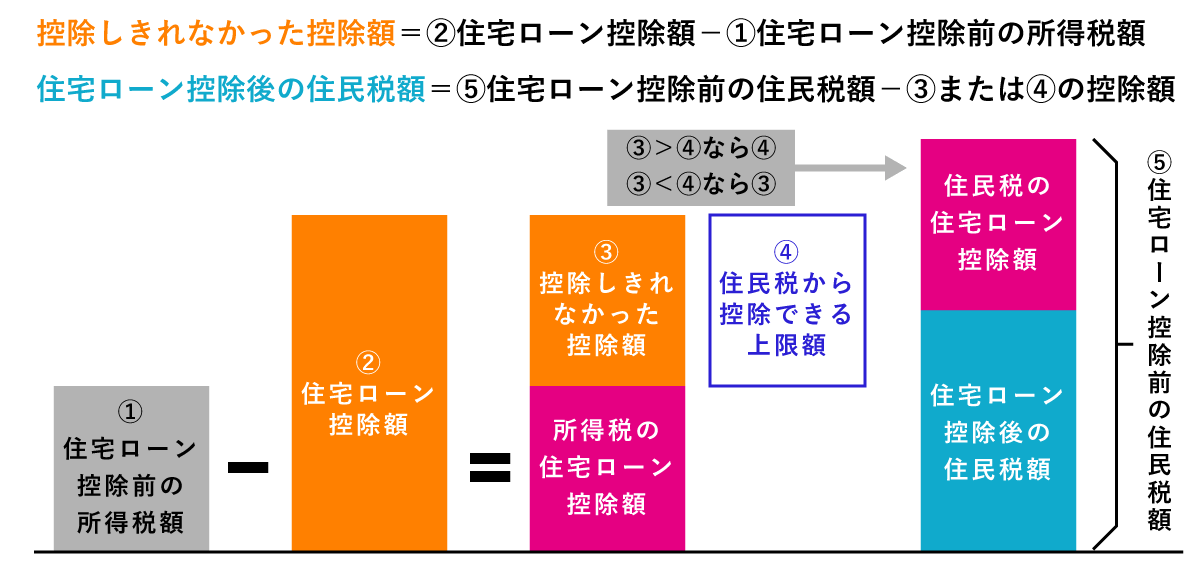

住民税から住宅ローン控除を差し引くことはできますが、住宅ローン控除を受けるには、順番があります。

住宅ローン控除を受ける順番は、まず「所得税」から控除され、控除しきれなかった分は「住民税」から控除されます。

住宅ローン控除の控除額は、住宅ローン年末残高に1%をかけたものです。

たとえば、住宅ローン年末残高が2,800万円の住宅ローン控除額は、

となります。

どれぐらい住宅ローン控除を受けられるのか知りたい方は【 住宅ローン控除(減税)の計算方法とシミュレーションの結果を徹底解説 】で詳しくシミュレーション結果をまとめていますので、ご確認ください。

①所得税から住宅ローン控除を受ける

住宅ローン控除は、まず所得税から控除されますので、所得税額が24万円の場合は、

で、所得税が全額控除されました。(計算事例では、復興特別所得税額を考慮していません)

しかし、4万円分が控除しきれていないため、控除しきれなかった金額は、住民税から控除される仕組みになっています。

よって、所得税から住宅ローン控除額を全額控除できた場合は、住民税から差し引くことはできませんので、注意しましょう。

②控除しきれなかった金額を住民税から差し引く

住民税が34万円の場合、所得税から控除しきれなかった4万円を差し引くと

が、住宅ローン控除後の住民税額となります。

更に、今回の事例では問題ありませんが、控除しきれなかった分は、全て控除されるわけではなく、住宅ローン控除で減税される住民税には、上限が設けられています。

住民税の上限額の求め方については【 住宅ローン控除で減税される住民税は上限13万6500円まで! 】で詳しくまとめていますので、ご確認ください。

住民税から住宅ローン控除がされたことを確認する方法

住民税から住宅ローン控除を受ける場合は、確定申告・年末調整をすれば、特に申請する必要がないため、本当に控除されているのか分からず、気になる方も多いです。

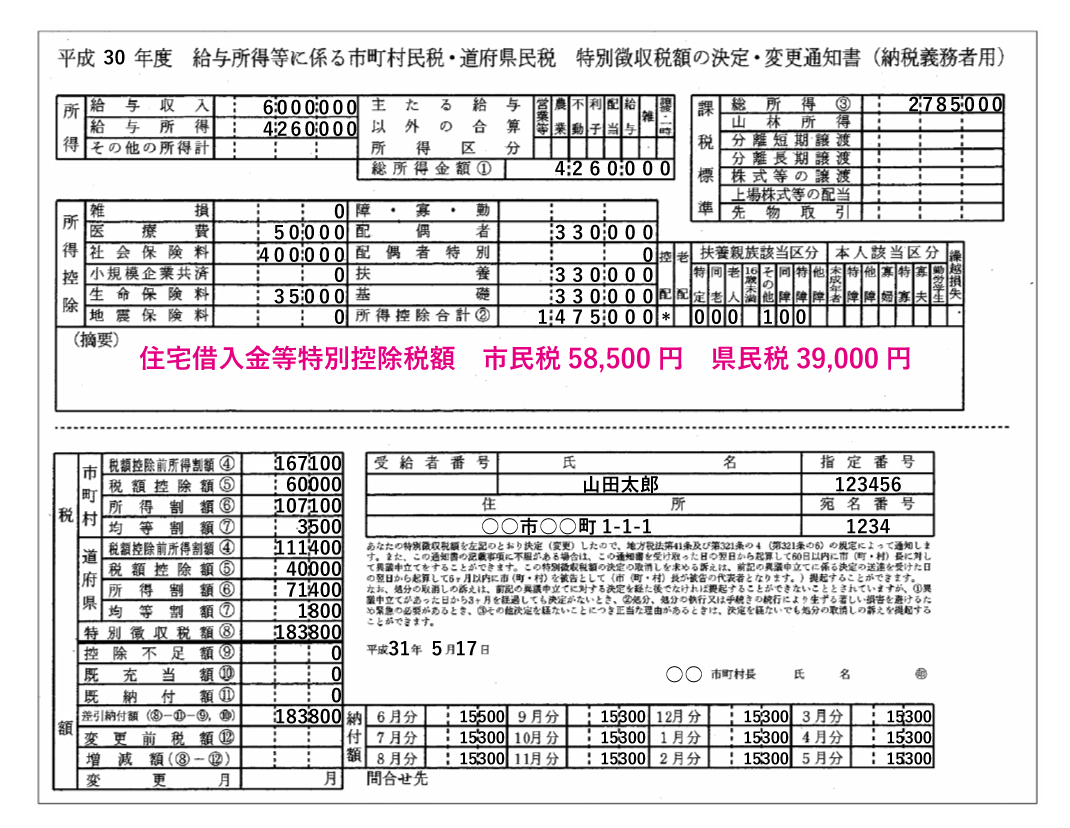

住民税から住宅ローン控除がされたことを確認したい場合は、「住民税決定通知書」で確認できます。

住民税決定通知書とは 『前年度の所得をもとに、その年の住民税を計算した結果を本人に告知するための書類』 です。

給与所得者の場合は、6月の給与明細と一緒に「給与所得等に係る市民税・県民税 特別徴収税額の決定・変更通知書(納税義務者用)」という名称で同封されています。

個人事業主の場合は、6月中旬ごろに各市区町村から送られてくる「納税通知書」に同封されています。

住宅ローン控除額の確認

住民税決定通知書から住宅ローン控除額を確認する場合、一般的に「摘要」欄に税額控除額が記載されています。

以下は、記載内容の事例ですが、各市区町村によって若干の違いがあります。

住宅借入金等特別控除税額 市○○円 県○○円

住宅ローン控除額 市民税○○円 県民税○○円

市民税と県民税を分けて記載されていますので、住民税から差し引かれる住宅ローン控除額を求めるには、市民税と県民税を合算させます。

例えば、市民税58,500円、県民税39,000円の場合、

が、住民税から差し引かれた住宅ローン控除額となります。

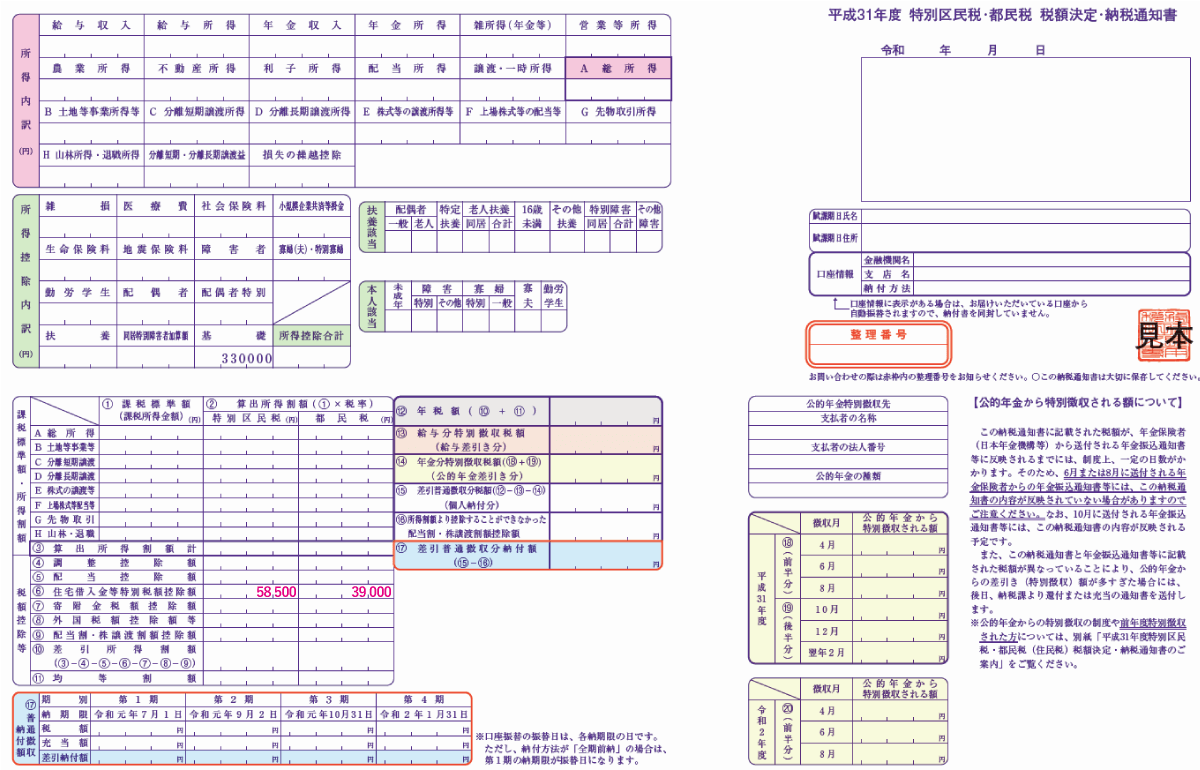

普通徴収の場合

個人事業主や退職した方の中には、勤務先から天引きされる特別徴収でなく、普通徴収で住民税を納めます。

各市区町村によって、書式が異なりますが、東京都世田谷区の場合は、税額控除等の「⑥住宅借入金等特別税額控除額」欄に税額控除額が記載されています。

住民税から住宅ローン控除を受けるには?

所得税から住宅ローン控除を受けるには、確定申告(給与所得者は2年目以降は年末調整)で申請手続きを行いますが、住民税から住宅ローン控除を受けるには、特になにもする必要はありません。

税務署から各市区町村へ情報が共有されているため、確定申告や年末調整をすれば、自動的に住民税から住宅ローン控除を受けられます。

まとめ

ここまで、いつから住宅ローン控除分が住民税から差し引かれるのかについて、わかりやすく説明してきました。

住民税から住宅ローン控除を受ける場合は、特に申請する必要はありませんので、正しく控除されているか「住民税決定通知書」でチェックしてみましょう。