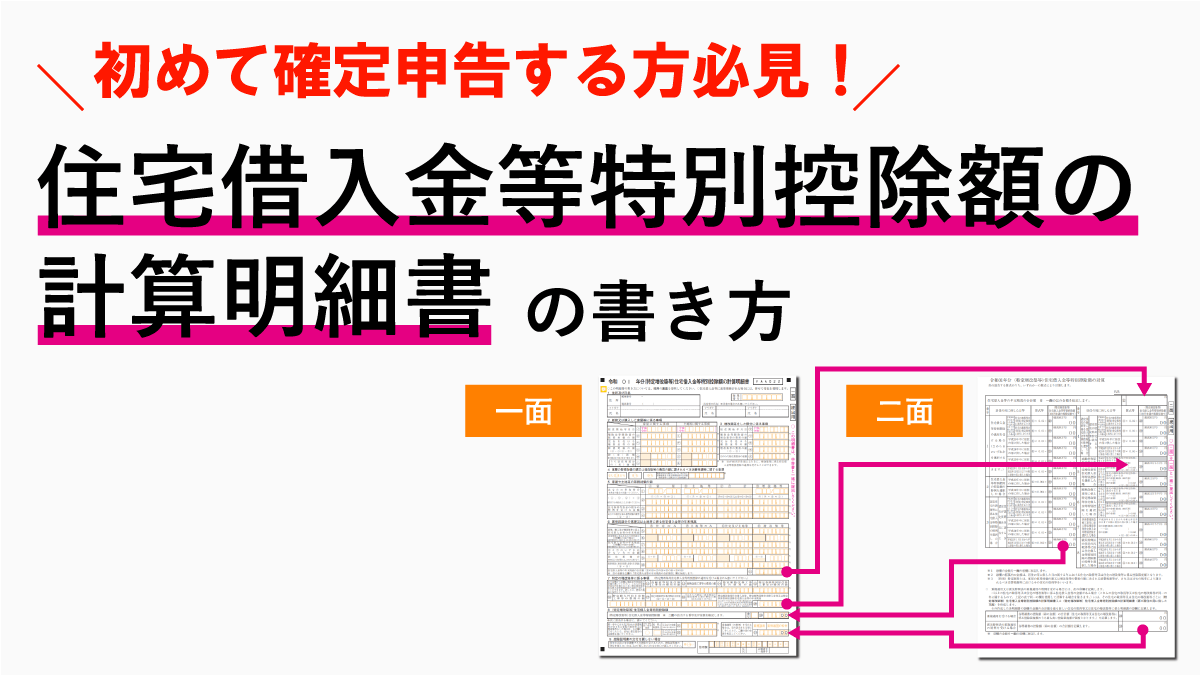

住宅ローン控除を受けるには確定申告が必要ですが、そのときに提出する必要書類の一つが「(特定増改築等)住宅借入金等特別控除額の計算明細書」です。

確定申告の必要書類の中には、時期がきたら送られてくるものもありますが、「(特定増改築等)住宅借入金等特別控除額の計算明細書」は自分で用意して計算しなければいけません。

今回は、「(特定増改築等)住宅借入金等特別控除額の計算明細書」の書き方や入手方法について、わかりやすく解説してきます。

- (特定増改築等)住宅借入金等特別控除額の計算明細書とは

- 計算明細書作成で必要な3つの書類

- 計算明細書の入手方法(税務署またはダウンロード)

- 計算明細書の書き方(一面・二面)

住宅借入金等特別控除額の計算明細書とは

住宅借入金等特別控除額の計算明細書とは 『住宅ローン控除額を計算するための明細書』 です。

住宅借入金等特別控除額の計算明細書は、「住宅借入金等特別控除」の適用を受ける場合に提出しなければいけません。

住宅借入金等特別控除とは、「住宅ローン年末残高の一定の割合に相当する金額を所得税や住民税から控除される住宅ローン減税制度」のことで、一般的に「住宅ローン控除」や「住宅ローン減税」と呼ばれています。

他にも、バリアフリー改修工事や省エネ改修工事、多世帯同居改修工事を含む増改築をした場合に適用される「特定増改築等住宅借入金等特別控除」や「住宅特定改修特別税額控除」の減税制度もあります。

計算明細書作成で必要な書類

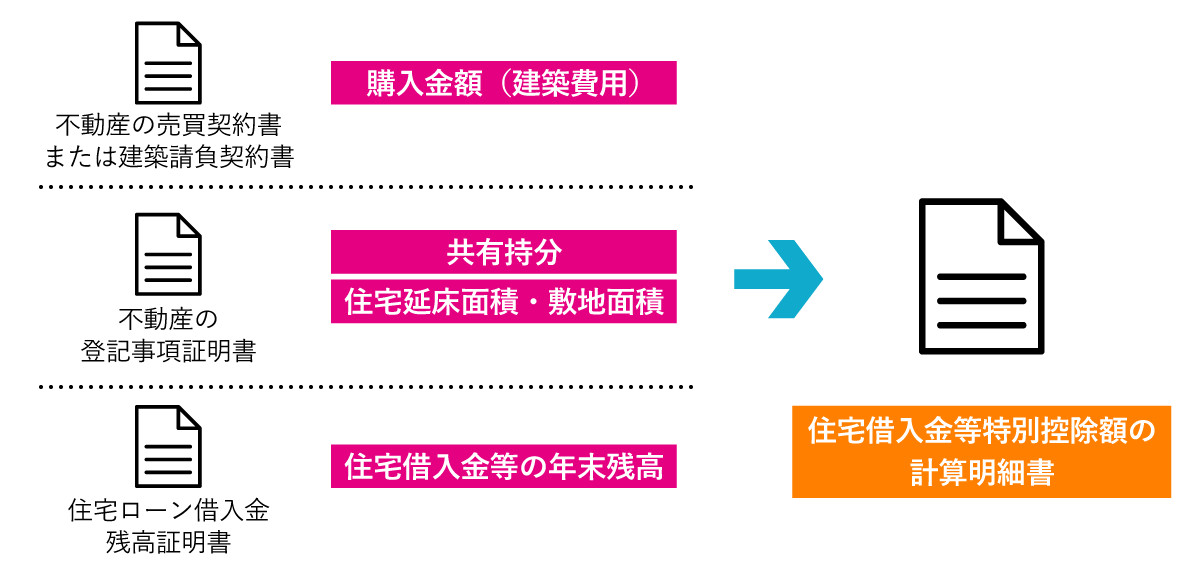

「住宅借入金等特別控除額の計算明細書」は、住宅ローン控除額の計算や住宅ローン控除の適用条件を満たしているかチェックする目的があります。

住宅ローン控除額を計算するためには、住宅ローンの年末残高や対象住宅の取得にかかった金額などの情報が必要です。

これらの情報が記載されているのが、以下の3つの書類です。

- 土地や建物の売買契約書または建築請負契約書・・・購入金額(建築費用)

- 土地や建物の登記事項証明書・・・共有持分、住宅延床面積・敷地面積

- 金融機関などからの住宅ローン借入金残高証明書・・・住宅借入金等の年末残高

これらは、住宅ローン控除を受けるために、初年度の確定申告で提出する必要書類となりますので、計算明細書を作成する前に準備しておきましょう。

計算明細書の入手方法

住宅ローン借入金残高証明書は、住宅ローンを借りた金融機関から送られてきますが、住宅借入金等特別控除額の計算明細書は自分で入手しなければいけません。

住宅借入金等特別控除額の計算明細書の入手方法として、以下の2つがあります。

- 税務署で入手する

- 国税庁のホームページからダウンロードする

税務署で入手する

住宅借入金等特別控除額の計算明細書は、税務署に常備されていますので、最寄の税務署で入手してください。

正式名称は「(特定増改築等)住宅借入金等特別控除額の計算明細書」となっています。

国税庁のホームページからダウンロードする

住宅借入金等特別控除額の計算明細書は、国税庁のホームページからダウンロードできます。

住宅借入金等特別控除額の計算明細書の書き方

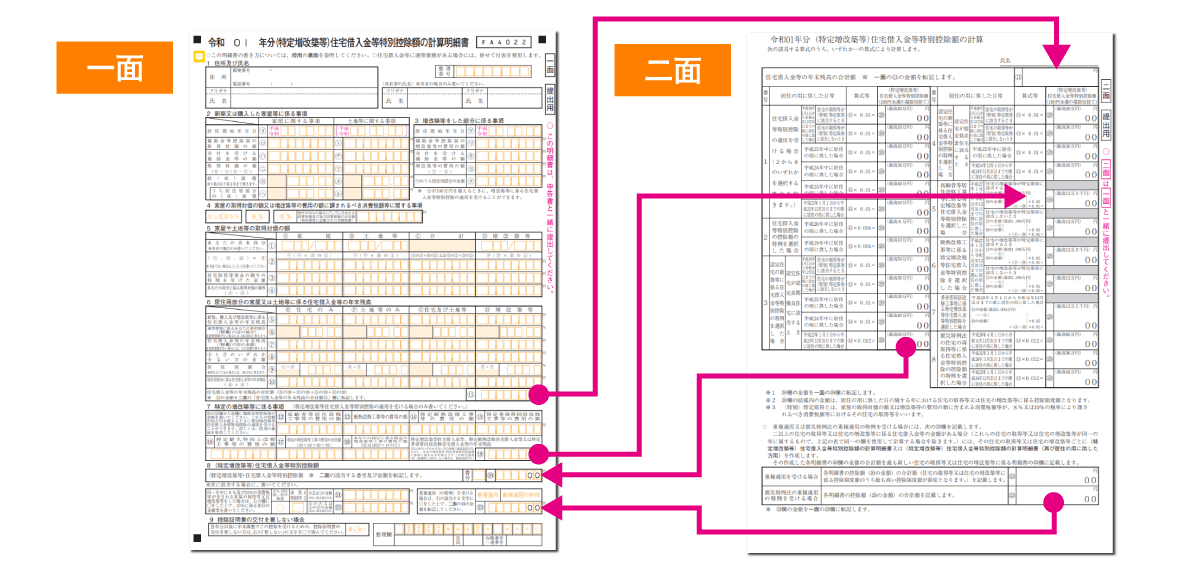

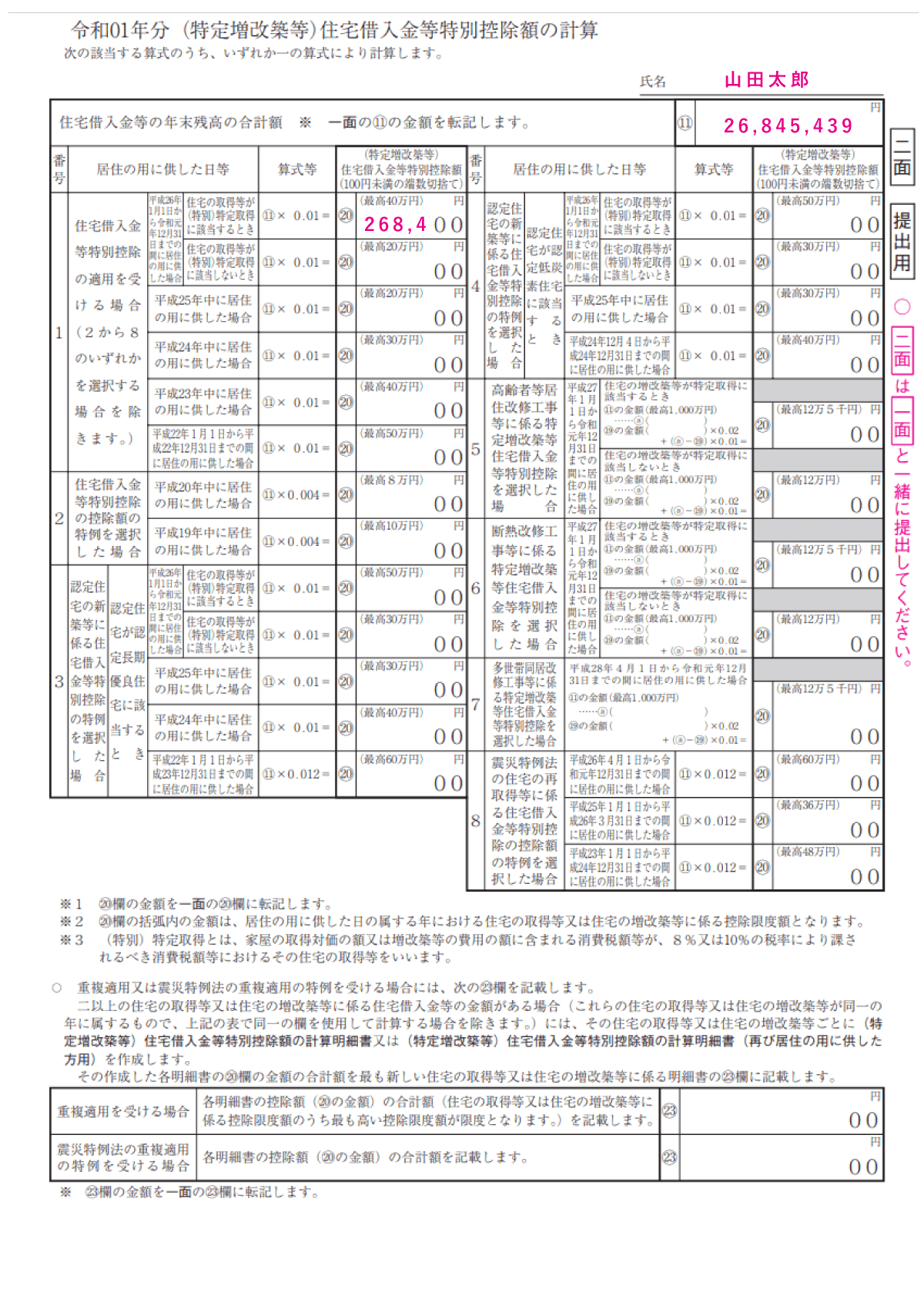

画像をクリックすると拡大します。

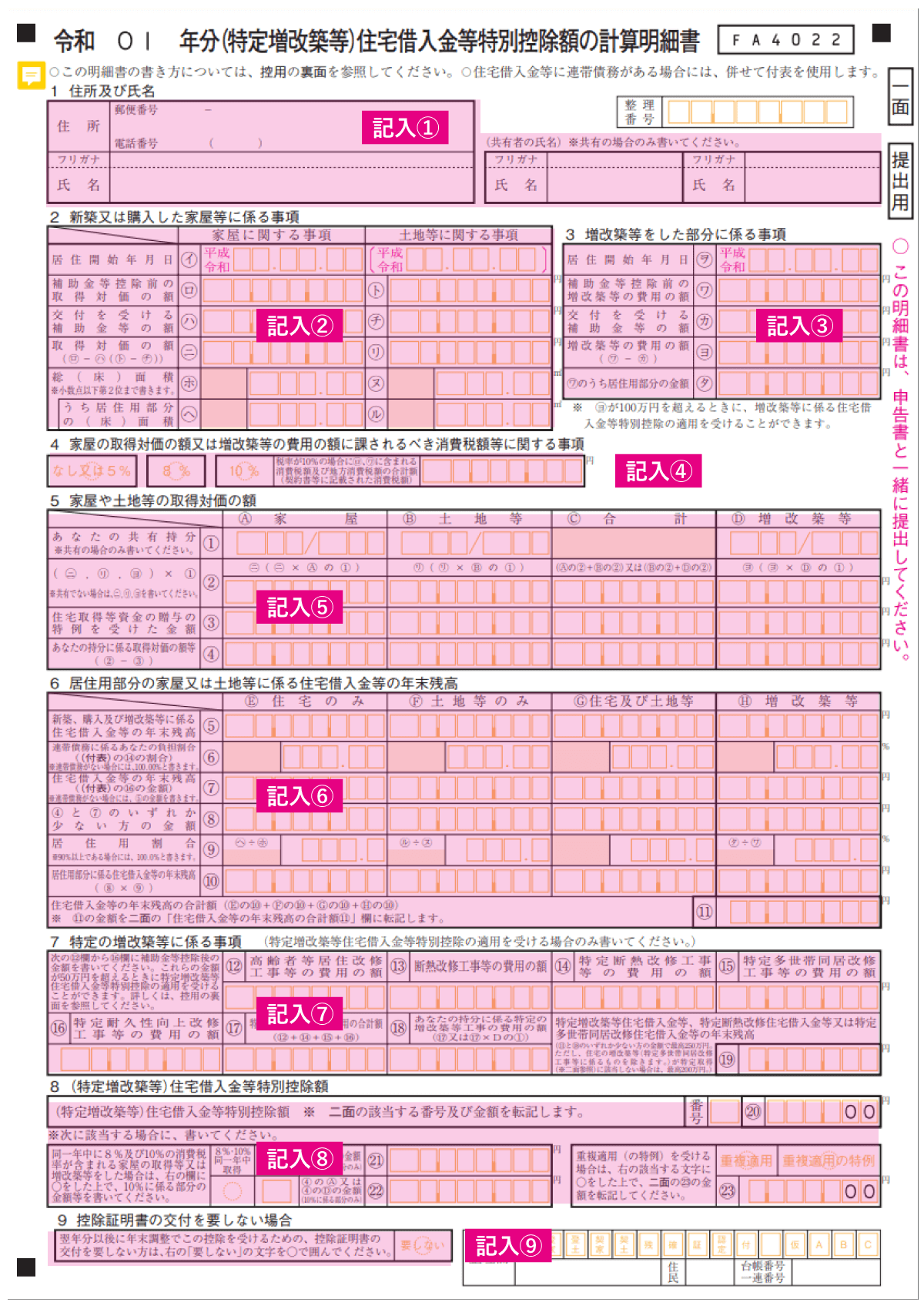

住宅借入金等特別控除額の計算明細書は、「一面」と「二面」の2枚を提出します。

お互いに計算した金額を転記する項目もありますので、交互に書いていきましょう。

計算明細書(一面)の書き方

まずは、住宅借入金等特別控除額の計算明細書(一面)の書き方を説明します。

画像をクリックすると拡大します。

こちらは、令和01年分(特定増改築等)住宅借入金等特別控除額の計算明細書(一面)で、新築建売住宅を購入した場合の記入例となります。

記入項目の確認

- 1.住所及び氏名

- 2.新築又は購入した家屋等に係る事項

- 3.増改築等をした部分に係る事項

- 4.家屋の取得対価の額又は増改築等の費用の額に課されるべき消費税額等に関する事項

- 5.家屋や土地等の取得対価の額

- 6.居住用部分の家屋又は土地等に係る住宅借入金等の年末残高

- 7.特定の増改築等に関わる事項

- 8.(特定増改築等)住宅借入金等特別控除額

- 9.控除証明書の交付を要しない場合

住宅借入金等特別控除額の計算明細書(一面)に記入する主な項目は、こちらの9項目です。

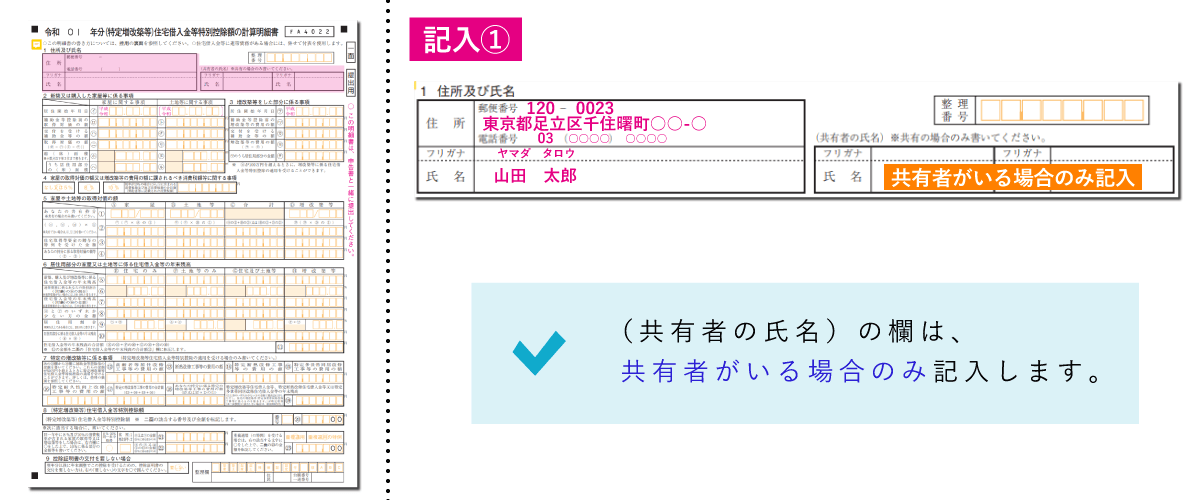

1.住所及び氏名

画像をクリックすると拡大します。

住所及び氏名には、以下の欄があります。

- 住所・氏名(フリガナ)

- 共有者の氏名(フリガナ)

住所・氏名(フリガナ)

「住所・氏名(フリガナ)」には、申請者の「郵便番号」「住所」「電話番号」「氏名(フリガナ)」を書きます。

共有者の氏名(フリガナ)

「共有者の氏名(フリガナ)」には、共有者がいる場合のみ、共有者の「氏名(フリガナ)」も書きます。

共有者がいない場合は、記入不要です。

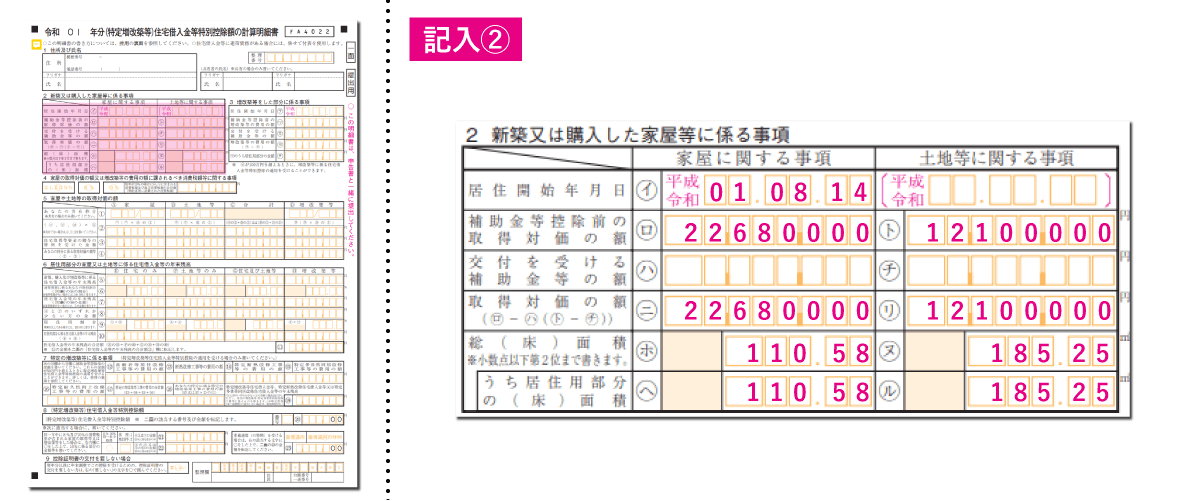

2.新築又は購入した家屋等に係る事項

画像をクリックすると拡大します。

新築又は購入した家屋等に係る事項には、「家屋に関する事項」と「土地等に関する事項」に分かれており、以下の欄があります。

- 居住開始年月日

- 補助金等控除前の取得対価の額

- 交付を受ける補助金等の額

- 取得対価の額(【ロ】ー【ハ】(【ト】-【チ】))

- 総(床)面積

- うち居住用部分の(床)面積

居住開始年月日

家屋に関する事項の「居住開始年月日」には、「住宅に入居した年月日」を書きます。

土地等に関する事項の「居住開始年月日」には、土地を先に購入した場合は「購入した年月日」を、それ以外の場合は「住宅に入居した年月日」を書きます。

補助金等控除前の取得対価の額

「補助金等控除前の取得対価の額」には、売買契約書や工事請負契約書に記載されている「税込みの購入金額あるいは請負金額」を書きます。

建売住宅を購入して、土地・建物込みの購入金額の場合は、土地には消費税が課税されないので、消費税から建物の購入金額を算出しましょう。

例えば、土地・建物込みの購入金額3,478万円(消費税168万円)であれば、

あ

が、建物の購入金額(税抜き)になります。

よって、建物の購入金額(税込み)は、

で、土地の購入銀行は、

となります。

交付を受ける補助金等の額

「交付を受ける補助金等の額」には、「国または地方公共団体から交付される補助金・給付金の額」を書きます。

取得対価の額(【ロ】ー【ハ】(【ト】-【チ】))

「取得対価の額」には、「補助金等控除前の取得対価の額から交付を受ける補助金等の額を差し引いた金額」を書きます。

土地等に関する事項:取得対価の額=【ト】の金額-【チ】の金額

例えば、住宅購入金額3,000万円、補助金額120万円の場合、

が、家屋事項に関する事項の「取得対価の額」の金額になります。

総(床)面積・うち居住用部分の(床)面積

「総(床)面積」「うち居住用部分の(床)面積」には、「土地と建物の登記事項証明書に記載されている面積」を書きます。

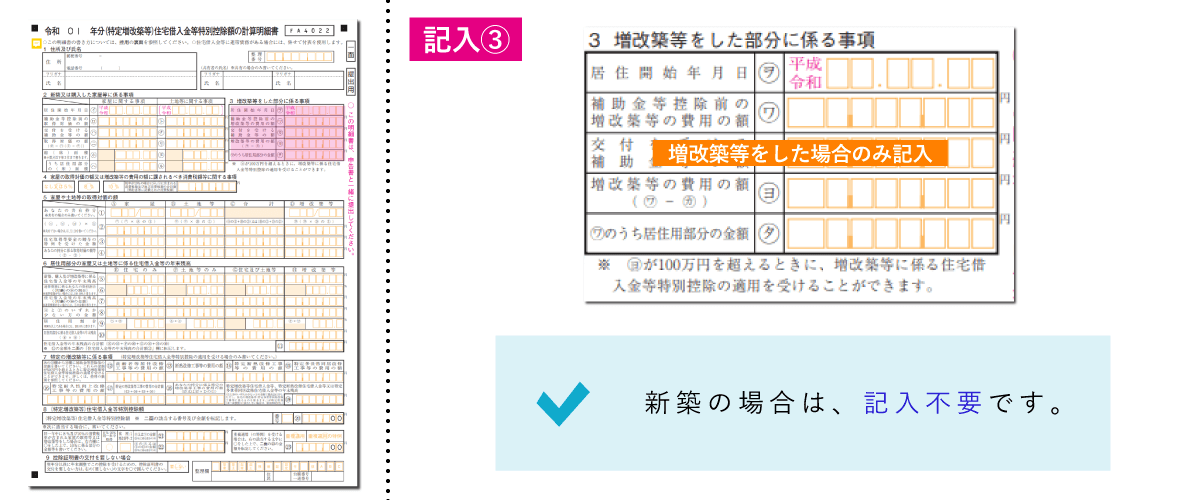

3.増改築等をした部分に係る事項

画像をクリックすると拡大します。

増改築等をした部分に係る事項は、既存住宅を増改築やリフォームした場合のみ記入します。

増改築等をした部分に係る事項には、以下の欄があります。

- 居住開始年月日

- 補助金等控除前の増改築等の費用の額【ワ】

- 交付を受ける補助金等の額【カ】

- 増改築等の費用の額(【ワ】ー【カ】)

- 【ワ】のうち居住用部分の金額

居住開始年月日

「居住開始年月日」には、「住宅に入居した年月日」を書きます。

補助金等控除前の増改築等の費用の額【ワ】

「補助金等控除前の増改築等の費用の額」には、「工事請負契約書に記載されている請負金額」を書きます。

交付を受ける補助金等の額【カ】

「交付を受ける補助金等の額」には、「国または地方公共団体から交付される補助金・給付金の額」を書きます。

増改築等の費用の額(【ワ】ー【カ】)

「増改築等の費用の額」には、「補助金等控除前の増改築等の費用の額から交付を受ける補助金等の額を差し引いた金額」を書きます。

例えば、増改築等の費用額800万円、補助金額120万円の場合、

が、「増改築等の費用の額」の金額になります。

「増改築等の費用の額」が、100万円を超えるときに、増改築等に係る住宅借入金等特別控除の適用を受けることができます。

【ワ】のうち居住用部分の金額

「【ワ】のうち居住用部分の金額」には、「補助金等控除前の増改築等の費用の額のうち、居住用部分の増改築等の費用のみ」を書きます。

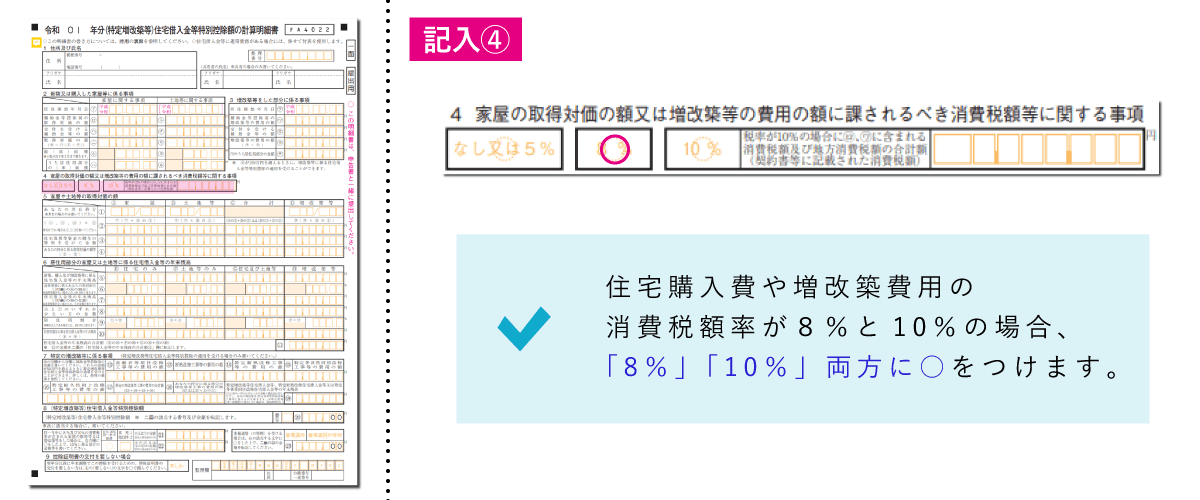

4.家屋の取得対価の額又は増改築等の費用の額に課されるべき消費税額等に関する事項

画像をクリックすると拡大します。

家屋の取得対価の額又は増改築等の費用の額に課されるべき消費税額等に関する事項は、どの消費税率が適用されているかチェックする項目です。

売買契約書や工事請負契約書に記載されている消費税額で、該当する消費税率に「○」をつけます。

消費税率が10%の場合は、「契約書に記載されている消費税額」も書きます。

同一年中に、2つ以上の住宅購入または増改築をした場合で、該当する消費税率が8%と10%で消費税率が異なるときは、「8%」と「10%」の両方に○をつけます。

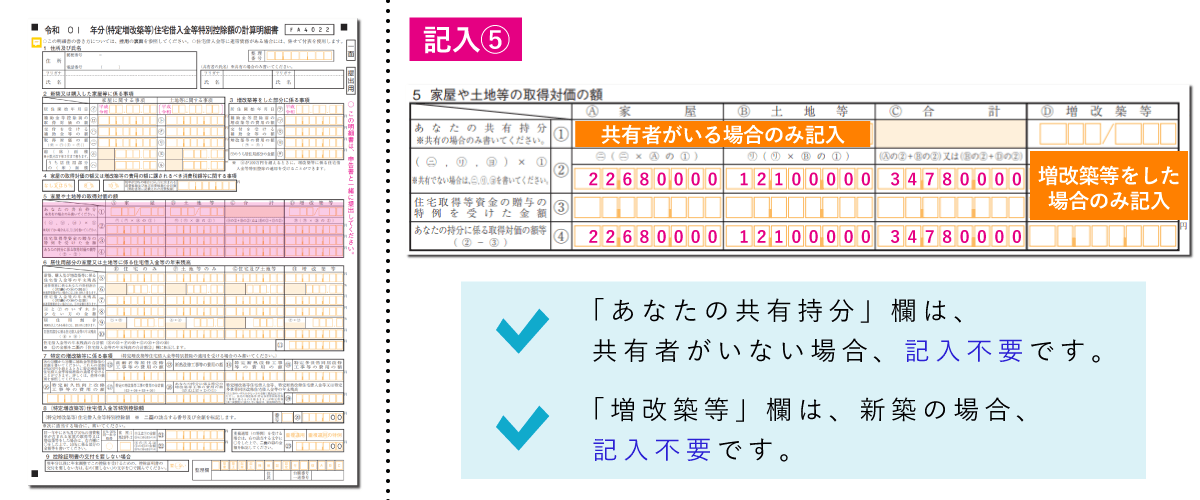

5.家屋や土地等の取得対価の額

画像をクリックすると拡大します。

家屋や土地等の取得対価の額には、以下の欄があります。

- ①:あなたの共有持分

- ②:(【ニ】,【リ】,【ヨ】)×①

- ③:住宅取得等資金の贈与の特例を受ける金額

- ④:あなたの持分に係る取得対価の額等(②ー③)

あなたの共有持分

「あなたの共有持分」には、「登記事項証明書に記載されているあなたの持分」を書きます。

共有者がいない場合は、記載する必要はありません。

(【ニ】,【リ】,【ヨ】)×①

「(【ニ】,【リ】,【ヨ】)×①」は、「共有持分に応じた取得対価の額を求める項目」です。

「【ニ】【リ】【ヨ】で計算した『取得対価の額』『増改築等の費用の額』に共有持分をかけた金額」を書きます。

例えば、住宅購入費3,000万円、共有持分1/2の場合、

が、家屋の取得対価の額となります。

【C】合計の②には、【A】家屋の②と【B】土地等の②の合計または【B】土地等の②と【D】増改築等の②の合計を書きます。

【C】合計の②=【B】土地等の②+【D】増改築等の②

住宅取得等資金の贈与の特例を受ける金額

「住宅取得等資金の贈与の特例を受ける金額」には、「相続時精算課税選択の特例の適用を受けたときの金額」を書きます。

あなたの持分に係る取得対価の額等(②ー③)

「あなたの持分に係る取得対価の額等」には、「②の『家屋や土地等の取得対価の額』から③の『住宅取得等資金の贈与の特例を受ける金額』を差し引いた金額」を書きます。

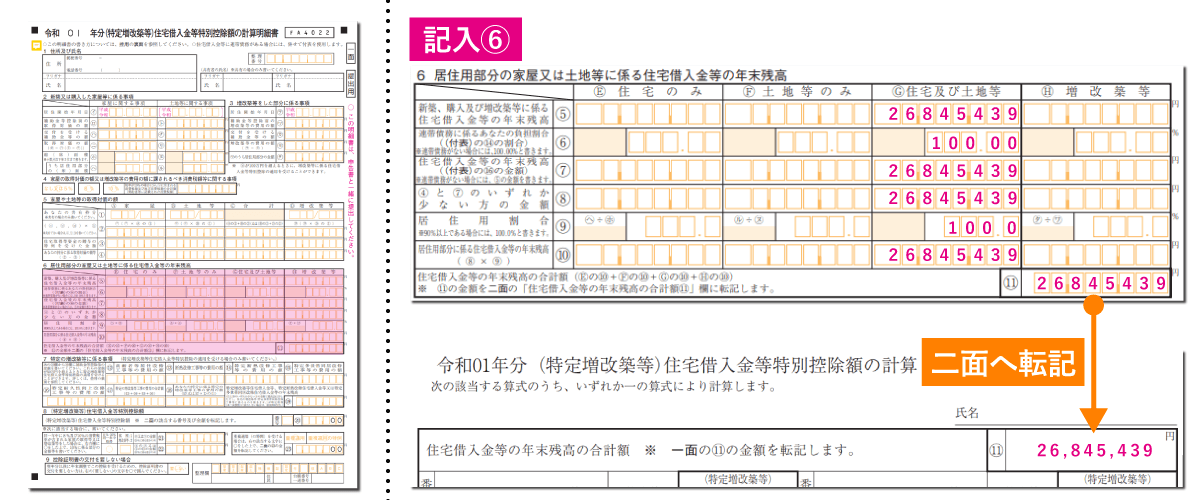

6.居住用部分の家屋又は土地等に係る住宅借入金等の年末残高

画像をクリックすると拡大します。

居住用部分の家屋又は土地等に係る住宅借入金等の年末残高には、以下の欄があります。

- ⑤:新築、購入及び増改築等に係る住宅借入金等の年末残高

- ⑥:連帯債務に係るあなたの負担割合((付表)の⑭の割合)

- ⑦:住宅借入金等の年末残高((付表⑯の金額)

- ⑧:④と⑦のいずれか少ない方の金額

- ⑨:居住用割合

- ⑩:居住用部分に係る住宅借入金等の年末残高(⑧×⑨)

- ⑪:住宅借入金等の年末残高の合計額(【E】の⑩+【F】の⑩+【G】の⑩+【H】の⑩)

新築、購入及び増改築等に係る住宅借入金等の年末残高

「新築、購入及び増改築等に係る住宅借入金等の年末残高」には、「金融機関などから送られてくる『住宅ローン借入金残高証明書』の住宅借入金等の年末残高」を書きます。

連帯債務に係るあなたの負担割合

「連帯債務に係るあなたの負担割合」には、連帯負債がない場合は「100%」と書きます。

連帯債務による住宅ローンの借入金がある場合は、「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」も提出する必要があります。

まずは、「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」を計算しましょう。

計算が終わったら、「連帯債務に係るあなたの負担割合」には、「付表⑭の連帯債務による借入金に係る各共有者の負担割合」を転記します。

住宅借入金等の年末残高

「住宅借入金等の年末残高」には、「⑤の『新築、購入及び増改築等に係る住宅借入金等の年末残高』の金額」を書きます。

もしも、連帯債務がある場合は、「付表⑯の各共有者 の住宅借入金等の年末残高」を転記します。

④と⑦のいずれか少ない方の金額

「④と⑦のいずれか少ない方の金額」には、「④の『あなたの持分に係る取得対価の額等』と⑦の『住宅借入金等の年末残高』のいずれか少ない方の金額」を書きます。

例えば、④の金額34,780,000円と⑦の金額26,845,439円では、

のため、「④と⑦のいずれか少ない方の金額」には、「26,845,439」を書きます。

居住用割合

「居住用割合」には、「総(床)面積のうち、居住用の割合」を書きます。

居住用割合が90%以上の場合は、「100%」と書きます。

それぞれの計算式は、以下の通りです。

土地等のみの居住用割合:【ル】÷【ヌ】×100

増改築等の居住用割合:【タ】÷【ワ】×100

住宅及び土地等の居住用割合は、「住宅のみと土地等のみの居住割合」または「増改築等と土地等のみの居住割合」が同じ場合は、その割合を書きます。

もしも異なる場合は、記入不要です。

その場合は、「居住用部分に係る住宅借入金等の年末残高」に以下のⅰとⅱの計算式の合計額を書きます。

居住用部分に係る住宅借入金等の年末残高

「居住用部分に係る住宅借入金等の年末残高」には、「⑧の『④と⑦のいずれか少ない方の金額』に⑨の『居住用割合』をかけた金額」を書きます。

例えば、⑧の金額26,845,439円で⑨の割合100%の場合、

が、「居住用部分に係る住宅借入金等の年末残高」となります。

住宅借入金等の年末残高の合計額

「住宅借入金等の年末残高の合計額」には、「【E】の⑩+【F】の⑩+【G】の⑩+【H】の⑩を合わせた合計金額」を書きますが、上限額が設けられています。

| 居住の用に供した日 | 「住宅借入金等の年末残高の合計額」の最高限度額 | |||

|---|---|---|---|---|

| 二面番号1及び2 | 二面番号3及び4 (認定住宅の特例) |

二面番号8 (住宅の再取得等に係る控除額の特例) |

二面番号5~7 (特定増改築等) |

|

| 平成26年1月1日から 令和元年12月31日まで |

4,000万円 (2,000万円)※1 |

5,000万円 (3,000万円)※1 |

5,000万円 (3,000万円)※2 |

1,000万円 |

| 平成25年中 | 2,000万円 | 3,000万円 | 3,000万円 | – |

| 平成24年中 | 3,000万円 | 4,000万円 | 4,000万円 | – |

| 平成23年中 | 4,000万円 | 5,000万円 | 4,000万円 | – |

| 平成22年中 | 5,000万円 | 5,000万円 | – | – |

| 平成20年中 | 2,000万円 | – | – | – |

| 平成19年中 | 2,500万円 | – | – | – |

| ※1の「2,000万円、3,000万円」は、(特定)特定取得に該当しない住宅の取得または増改築をした場合の上限額 ※2の「3,000万円」は、平成26年1月1日から同年3月31日までの間に入居した場合の上限額 |

||||

こちらは、「住宅借入金等の年末残高の合計額」の最高額一覧です。

個人から購入した住宅など、(特定)特定取得に該当しない住宅の場合は、上限額が少なくなりますので、該当するかしっかり確認しましょう。

「特別特定取得」とは、住宅の購入費や建築費用に、10%の消費税が含まれている住宅の取得のこと

住宅借入金等特別控除額の計算明細書(二面)番号の1~8は、以下の通りです。

- 1.住宅借入金等特別控除の適用を受ける場合(2から8のいずれかを選択する場合を除きます。)

- 2.住宅借入金等特別控除の控除額の特例を選択した場合

- 3.認定住宅の新築等に係る住宅借入金等特別控除の特例を選択した場合(認定住宅が認定長期優良住宅に該当するとき)

- 4.認定住宅の新築等に係る住宅借入金等特別控除の特例を選択した場合(認定住宅が認定低炭素住宅に該当するとき)

- 5.高齢者等居住改修工事等に係る特定増改築等住宅借入金等特別控除を選択した場合

- 6.断熱改修工事等に係る特定増改築等住宅借入金等特別控除を選択した場合

- 7.多世帯同居改修工事等に係る特定増改築等住宅借入金等特別控除を選択した場合

- 8.震災特例法の住宅の再取得等に係る住宅借入金等特別控除の控除額の特例を選択した場合

例えば、長期優良住宅・低炭素住宅でない一般住宅を購入あるいは建築した場合は、「1.住宅借入金等特別控除の適用を受ける場合(2から8のいずれかを選択する場合を除きます。)」に該当します。

居住の用に供した日が「令和元年8月14日」の場合は、4,000万円が「住宅借入金等の年末残高の合計額」の上限額となります。

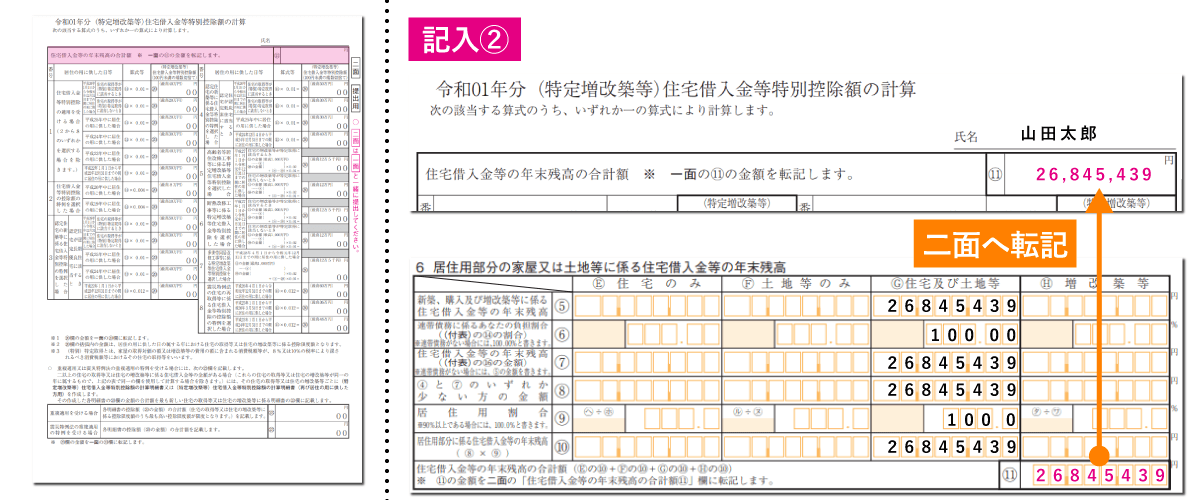

画像をクリックすると拡大します。

「住宅借入金等の年末残高の合計額」を計算したら、二面の「 ⑪住宅借入金等の年末残高の合計額」へ転記します。

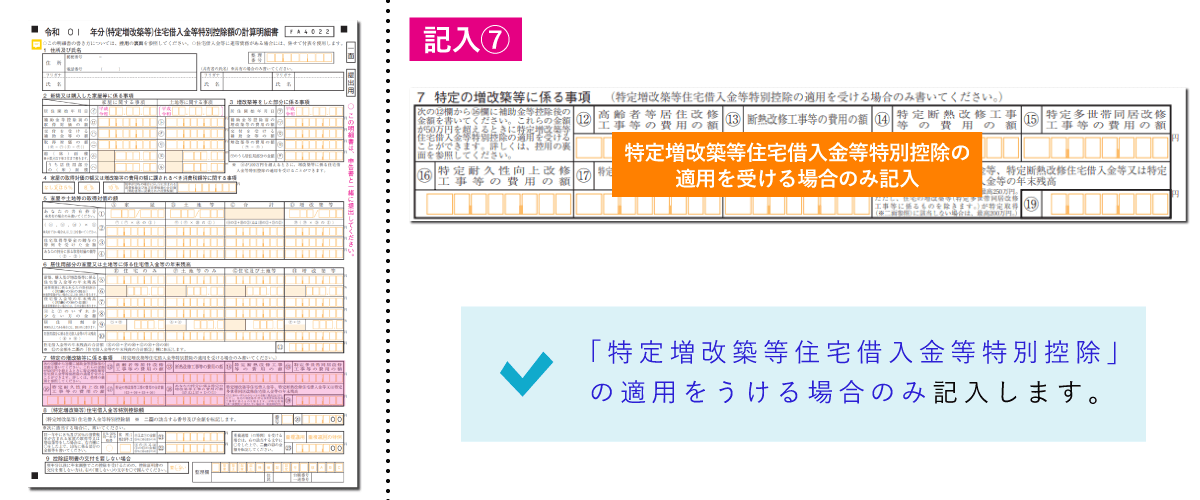

7.特定の増改築等に関わる事項

特定の増改築等に関わる事項は、「特定増改築等住宅借入金等特別控除」の適用をうける場合のみ書きます。

特定の増改築等に関わる事項には、以下の欄があります。

- ⑫:高齢者等居住改修工事等の費用の額

- ⑬:断熱改修工事等の費用の額

- ⑭:特定断熱改修工事等の費用の額

- ⑮:特定多世帯同居改修工事等の費用の額

- ⑯:特定耐久性工場改修工事等の費用の額

- ⑰:特定の増改築等工事の費用の合計額(⑫+⑭+⑮+⑯)

- ⑱:あなたの持分に係る特定の増改築等工事の費用の額(⑰又は⑰×Dの①)

- ⑲:特定増改築等住宅借入金等、特定断熱改修住宅借入金等又は特定多世帯同居改修住宅借入金等の年末残高

⑫~⑯の改修工事等の費用の額

「⑫~⑯の改修工事等の費用の額」には、「建築士などから交付を受けた『増改築等工事証明書』に記載されている次の金額」を書きます。

- ⑫・・・高齢者等居住改修工事等に要した費用の額

- ⑬・・・断熱改修工事等に要した費用の額

- ⑭・・・特定断熱改修工事等に要した費用の額

- ⑮・・・特定多世帯同居改修工事等に要した費用の額

- ⑯・・・特定耐久性向上改修工事等に要した費用の額

こちらの費用の額は、「補助金等控除後の金額」です。

費用の額が50万円を超える場合は、特定増改築等住宅借入金等特別控除の適用を受けることができます。

特定の増改築等工事の費用の合計額

「特定の増改築等工事の費用の合計額」には、「⑫~⑯の費用の合計金額」を書きます。

あなたの持分に係る特定の増改築等工事の費用の額

「あなたの持分に係る特定の増改築等工事の費用の額」には、「⑰の『特定の増改築等工事の費用の合計額』に【D】の①の『増改築等のあなたの共有持分』をかけた金額」を書きます。

特定増改築等住宅借入金等、特定断熱改修住宅借入金等又は特定多世帯同居改修住宅借入金等の年末残高

「特定増改築等住宅借入金等、特定断熱改修住宅借入金等又は特定多世帯同居改修住宅借入金等の年末残高」には、「⑪の『住宅借入金等の年末残高の合計額』と⑱の『あなたの持分に係る特定の増改築等工事の費用の額』のいずれか少ない方の金額」を書きます。

こちらも上限額が設けられており、最高250万円です。

ただし、住宅の増改築等(特定多世帯同居改修工事等に係るものは除く)が、特定取得に該当しない場合は、最高200万円までとなります。

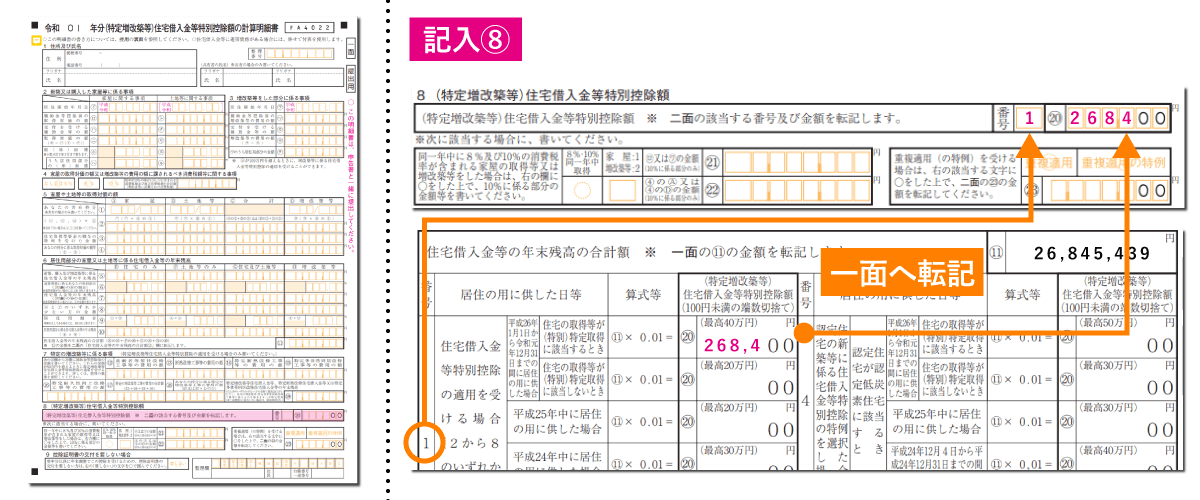

8.(特定増改築等)住宅借入金等特別控除額

(特定増改築等)住宅借入金等特別控除額には、以下の欄があります。

- ⑳(特定増改築等)住宅借入金等特別控除額

- 21.22.同一年中に8%及び10%の消費税率が含まれる家屋の取得等又は増改築等をした場合の10%に係る部分の金額

- 23.重複適用(の特例)の有無と金額

(特定増改築等)住宅借入金等特別控除額

画像をクリックすると拡大します。

「(特定増改築等)住宅借入金等特別控除額」には、「 二面の⑳『(特定増改築等)住宅借入金等特別控除額』」を転記します。

番号は「二面のいずれかに該当する特別控除の適用番号」で、⑳の金額には、「二面のいずれかに該当する算式により(特定増改築等)住宅借入金等特別控除額をもとめた金額」を転記してください。

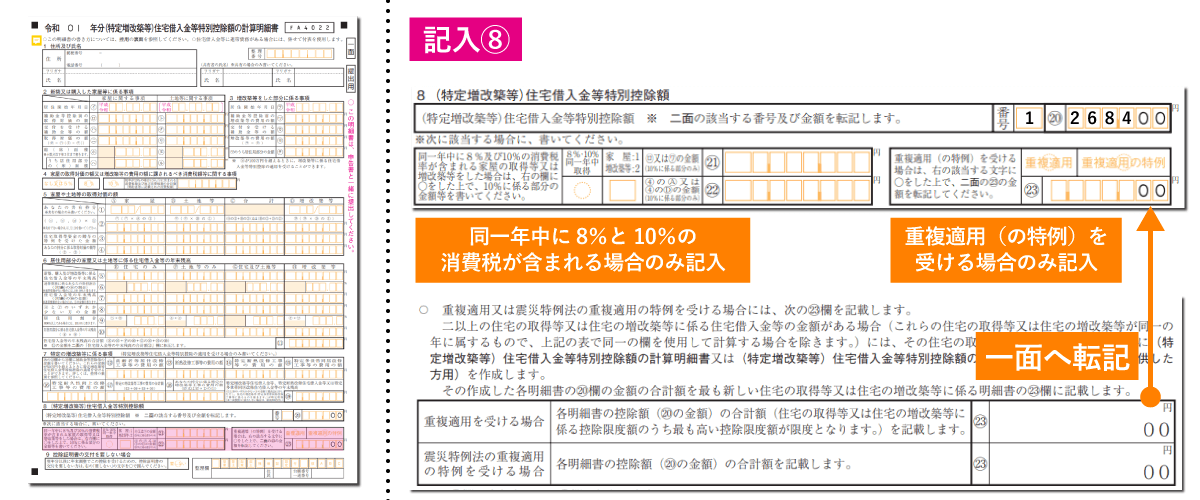

同一年中に8%及び10%の消費税率が含まれる家屋の取得等又は増改築等をした場合の10%に係る部分の金額

画像をクリックすると拡大します。

同じ年に8%及び10%の消費税率が含まれる住宅の取得や増改築をした場合は、「8%・10%同一年中取得」に○をつけます。

「家屋:1増改築等:2」には、住宅を取得した場合に「1」を、増改築をした場合に「2」を書きます。

21の金額には「10%に係る部分のみの【ロ】または【ワ】の金額」を、22の金額には「10%に係る部分のみの④の【A】または④の【D】の金額」を書きます。

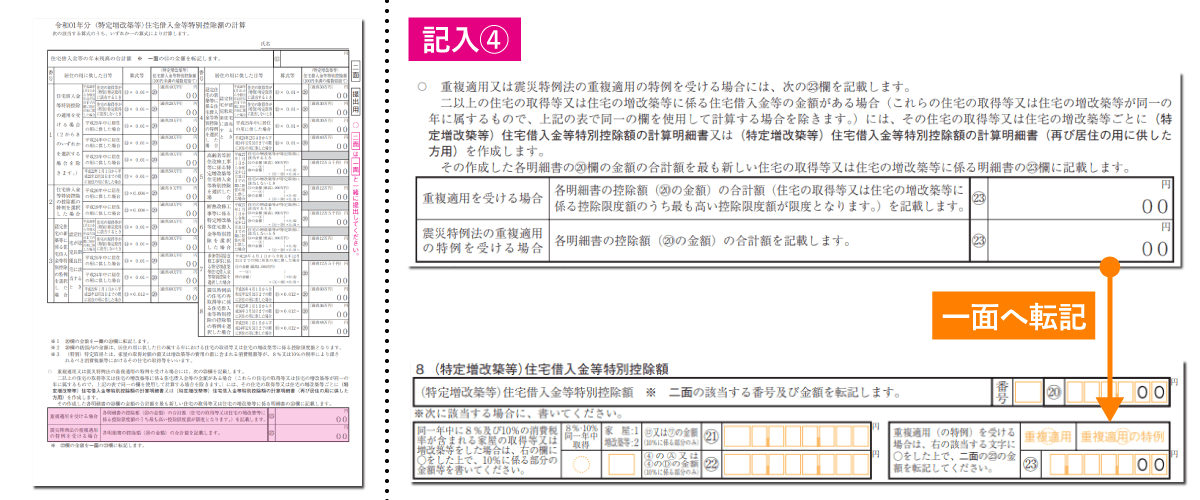

重複適用(の特例)の有無と金額

「重複適用(の特例)の有無」について、「震災特例法の重複適用の特例」を受ける場合は「重複適用の特例」に、「震災特例法の重複適用の特例」以外の重複適用を受ける場合は、「重複適用」に○をつけます。

そして、23の欄には、「 二面の23『重複適用・震災特例法の重複適用の特例を受ける場合の控除額』」を転記します。

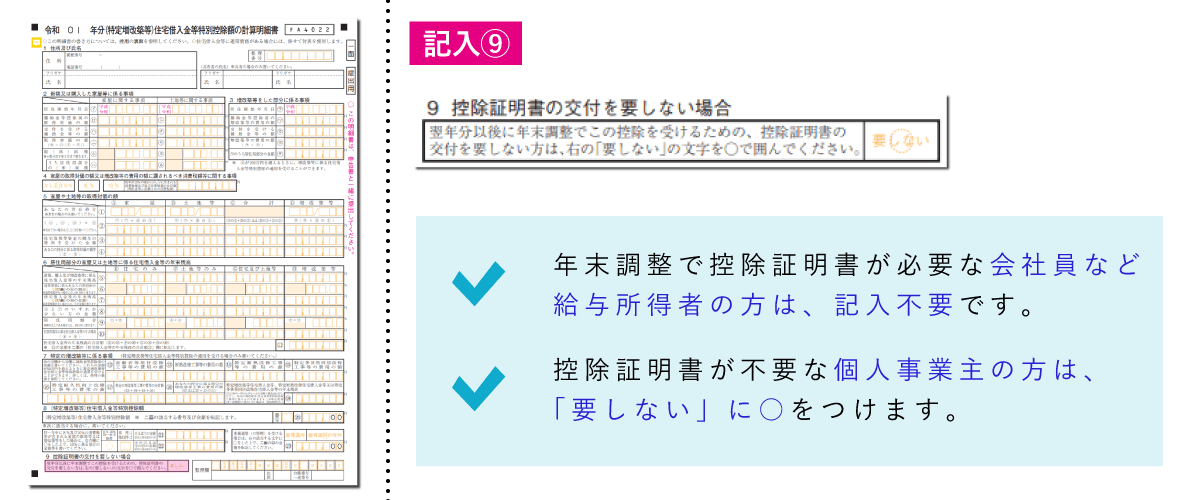

9.控除証明書の交付を要しない場合

画像をクリックすると拡大します。

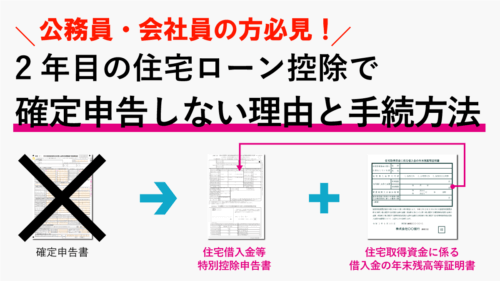

公務員や会社員など給与所得者は、初年度に住宅ローン控除の確定申告をすれば、2年目以降は勤務先の年末調整で住宅ローン控除を受けられます。

年末調整の際には、「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」が必要となります。

この控除証明書は、税務署が9年分まとめて交付してくれますので、年末調整で住宅ローン控除を受けられる方は、「○」をつけないでください。

毎年確定申告で住宅ローン控除を受けられるフリーランスや自営業の個人事業主の場合は、控除証明書は必要ありませんので、「要しない」に○をつけましょう。

2年目以降の住宅ローン控除

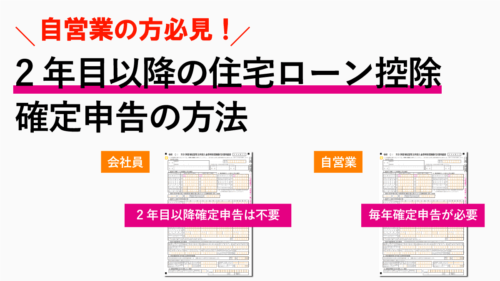

2年目以降も住宅ローン控除を受ける場合、給与所得者と個人事業主では、申告の方法が異なります。

給与所得者や個人事業主の2年目以降の住宅ローン控除については、以下で詳しく解説していますので、ご確認ください。

給与所得者の方

2年目の住宅ローン控除の確定申告は?必要書類の書き方マニュアル

- 給与所得者の住宅ローン控除の確定申告

- 2年目以降は確定申告不要

- 住宅ローン控除を受けるための年末調整の流れ

- 年末調整に必要な2つの書類

個人事業主の方

自営業の住宅ローン控除は2年目以降も確定申告が必要!

- 自営業の住宅ローン控除の確定申告

- 2年目以降も確定申告が必要

- 2年目以降の確定申告に必要な書類

- 2年目以降の住宅ローン控除確定申告の流れ

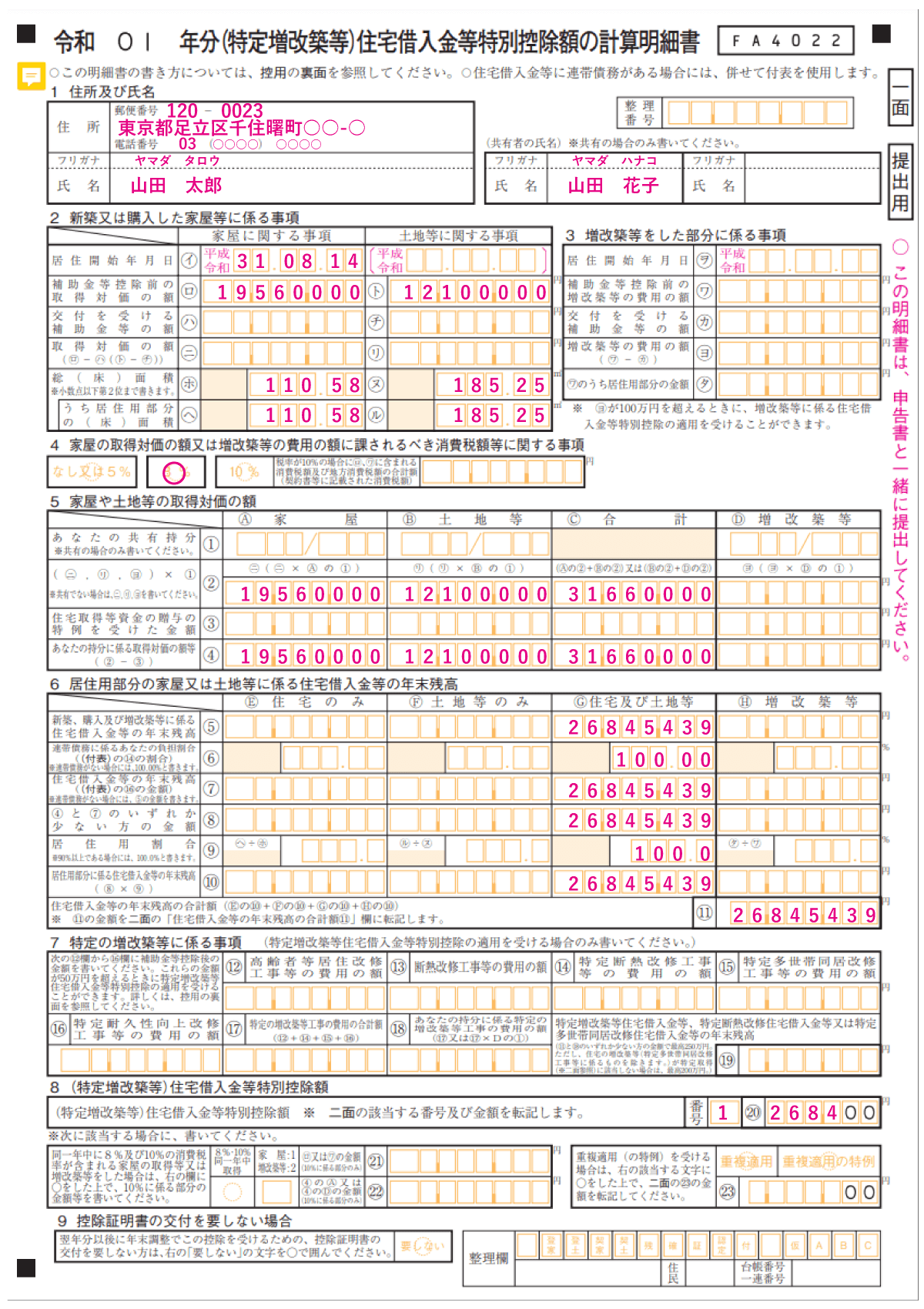

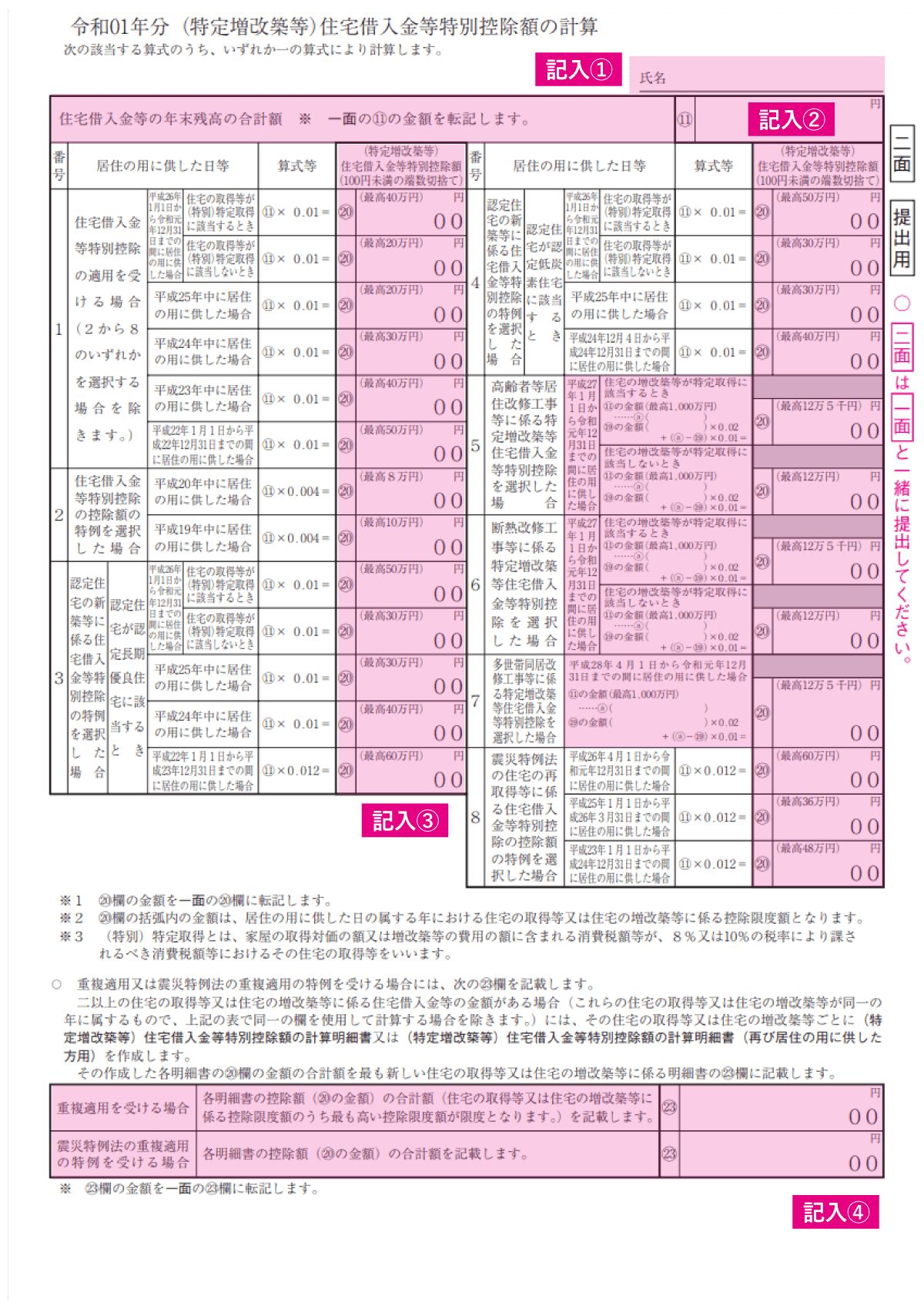

計算明細書(二面)の書き方

次に、住宅借入金等特別控除額の計算明細書(二面)の書き方を説明します。

画像をクリックすると拡大します。

こちらは、令和01年分(特定増改築等)住宅借入金等特別控除額の計算明細書(二面)で、新築建売住宅を購入した場合の記入例となります。

記入項目の確認

- 申告者の氏名

- ⑪住宅借入金等の年末残高の合計額

- ⑳該当する住宅借入金等特別控除欄の(特定増改築等)住宅借入金等特別控除額

- 23.重複適用・震災特例法の重複適用の特例を受ける場合の控除額

住宅借入金等特別控除額の計算明細書(二面)には、いくつも記入項目がありますが、実際に記入する項目は、4項目のみです。

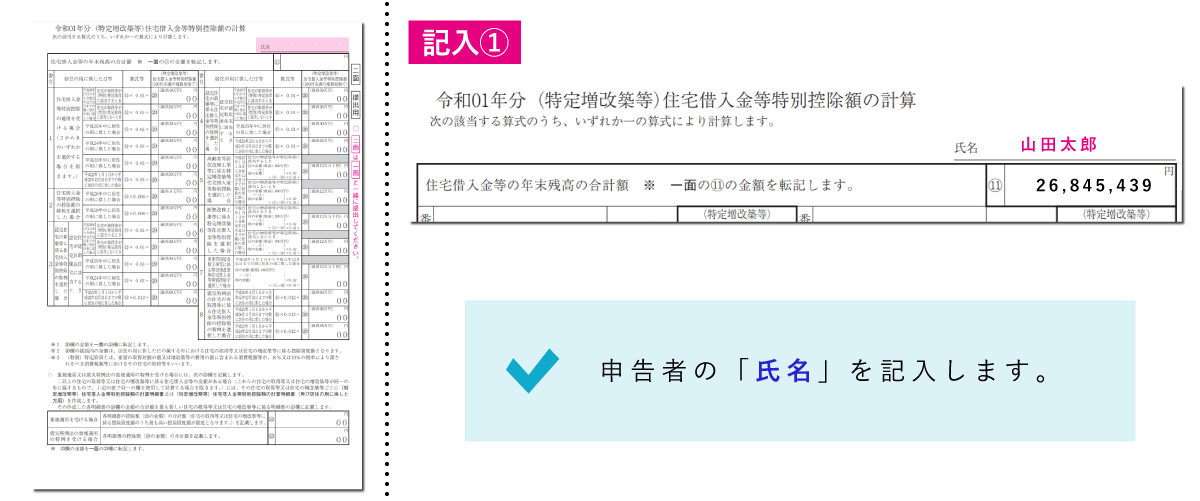

申告者の氏名

画像をクリックすると拡大します。

「氏名」には、申請者の「氏名」を書きます。

住宅借入金等の年末残高の合計額

画像をクリックすると拡大します。

住宅借入金等の年末残高の合計額には、「 一面の『⑪住宅借入金等の年末残高の合計額』」を転記します。

二面の⑪「住宅借入金等の年末残高の合計額」は、土地・住宅の取得や増改築をした居住用部分の住宅ローン年末残高です。

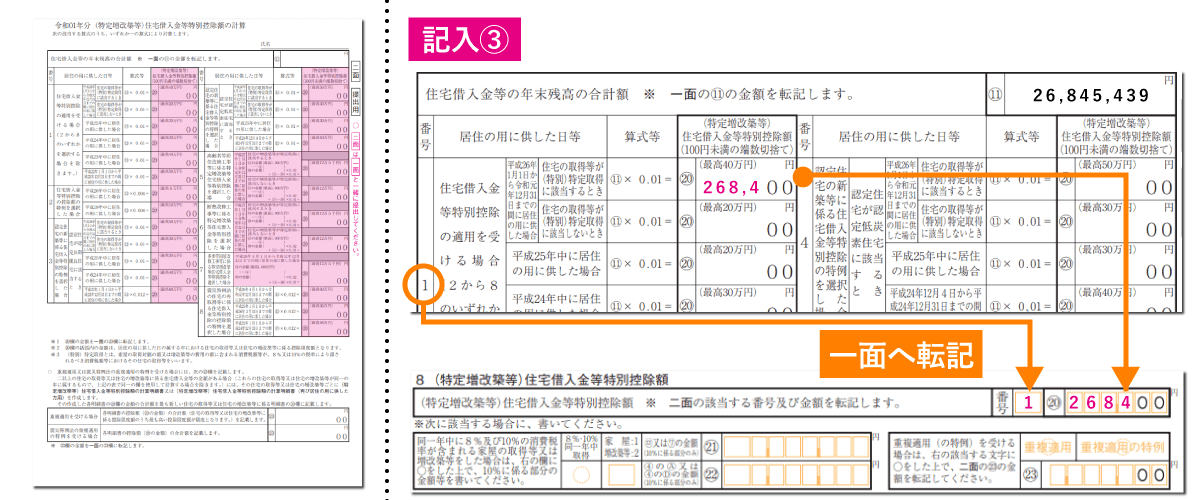

該当する住宅借入金等特別控除欄の(特定増改築等)住宅借入金等特別控除額

画像をクリックすると拡大します。

(特定増改築等)住宅借入金等特別控除額には、以下の8つの欄があります。

- 1.住宅借入金等特別控除の適用を受ける場合(2から8のいずれかを選択する場合を除きます。)

- 2.住宅借入金等特別控除の控除額の特例を選択した場合

- 3.認定住宅の新築等に係る住宅借入金等特別控除の特例を選択した場合(認定住宅が認定長期優良住宅に該当するとき)

- 4.認定住宅の新築等に係る住宅借入金等特別控除の特例を選択した場合(認定住宅が認定低炭素住宅に該当するとき)

- 5.高齢者等居住改修工事等に係る特定増改築等住宅借入金等特別控除を選択した場合

- 6.断熱改修工事等に係る特定増改築等住宅借入金等特別控除を選択した場合

- 7.多世帯同居改修工事等に係る特定増改築等住宅借入金等特別控除を選択した場合

- 8.震災特例法の住宅の再取得等に係る住宅借入金等特別控除の控除額の特例を選択した場合

こちらは、それぞれの特例に応じた計算式が「算式等」列に記載されており、「該当する特例の計算式に当てはめて、(特定増改築等)住宅借入金等特別控除額」を求めます。

例えば、認定住宅でない一般住宅を購入した場合は、「1.住宅借入金等特別控除の適用を受ける場合(2から8のいずれかを選択する場合を除きます。)」に該当します。

次に、令和元年8月14日に入居した場合は、「平成26年1月1日から令和元年12月31日までの間に居住の用に供した場合」に該当します。

最後に、不動産業者から購入など特定取得に該当すると場合は、「住宅の取得等が(特別)特定取得に該当するとき」に該当し、住宅借入金等特別控除額の計算式は以下のようになります。

具体的に住宅ローン年末残高が26,845,439円の場合は、

で、100円未満の端数は切り捨て処理されるので、「268,400円」を「⑳の(特定増改築等)住宅借入金等特別控除額」に書きます。

もしも、控除額が40万円を超えている場合は、「(最高40万円)」と限度額が決められていますので、「400,000円」と書きます。

控除限度額については、⑳の左上に「(最高40万円)、(最高20万円)」と記載されていますので、それぞれ該当する欄の上限額をチェックしましょう。

(特定増改築等)住宅借入金等特別控除額を求めたら、「 一面の『⑳(特定増改築等)住宅借入金等特別控除額』」に転記してください。

重複適用・震災特例法の重複適用の特例を受ける場合の控除額

画像をクリックすると拡大します。

「重複適用・震災特例法の重複適用の特例を受ける場合の控除額」は、重複適用の特例を受ける場合のみ記入します。

控除額には、「⑳の『(特定増改築等)住宅借入金等特別控除額』の合計金額」を書きます。

重複適用を受ける場合の控除限度額については、もっとも高い控除限度額が適用されます。

重複適用・震災特例法の重複適用の特例を受ける場合の控除額を求めたら、「 一面の『23重複適用(の特例)の金額」に転記してください。

まとめ

ここまで、「(特定増改築等)住宅借入金等特別控除額の計算明細書」の書き方や入手方法について、わかりやすく説明してきました。

基本的には、確定申告で提出する書類の中から、必要な情報を転記していくだけです。

一部計算式に当てはめて金額を求めていきますが、控除限度額や端数処理に気をつけましょう。

住宅ローン控除の確定申告書を作成の方は、確定申告の方法や還付申告書の書き方、住宅ローン控除を受ける条件など関連記事にまとめていますので、合わせてご確認ください。